Для стабильного развития предприятия важно не только оперативно выявлять и эффективно решать возникающие вопросы, но и прогнозировать и предотвращать их появление. Создание системы управления рисками в компании представляет собой закономерный этап развития системы управления любым современным предприятием.

В связи с реализацией различных государственных жилищных программ в последние годы широкое распространение получили ипотечные кредиты, что увеличило платежеспособный спрос. Ипотека, обмен квартир и т.п. мероприятия оборачиваются новыми рисками для строительных организаций, которые теперь должны переквалифицироваться в инвестиционно-строительные. В рамках неопределенности укрупнение компаний может обернуться не только увеличением прибыли, в связи с реализацией принципа синергии, но и ростом затрат.

Опрос среди строительных и инвестиционно-строительных компаний Пензенской области по вопросам, касающимся управления рисками, показал, что характерными особенностями регионального инвестиционно-строительного комплекса являются:

– низкий уровень анализа рисков на этапе подготовки инвестиционного проекта;

– использование преимущественно качественных методов анализа рисков;

– отсутствие анализа рисков по этапам инвестиционного цикла;

– применение методов управления рисками без оценки их эффективности;

– субъективный учет статистики реализации инвестиционного проекта;

– необходимость развития службы риск-менеджмента.

Обычная практика управления рисками в строительных компаниях ограничивается расчетом технико-экономического обоснования и разработкой мер по безопасности строительного производства.

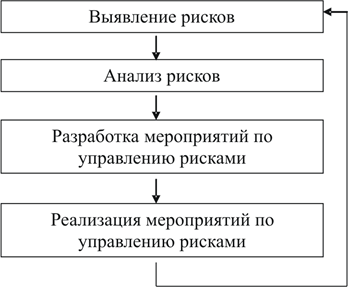

Для традиционного риск-менеджмента характерно разделение и обособление разных типов риска, а зачастую и применение в каждом конкретном случае специфических принципов и доктрин. Такой подход вызван прежде всего тем, что ранее на строительных компаниях не существовало системы риск-менеджмента, а все действия в области неопределенности были сведены к технико-технологическим и операционным рискам. На современных инвестиционно-строительных компаниях такой подход недопустим, так как сфера их деятельности не ограничивается строительным процессом. Традиционный подход к управлению рисками, если он имеет место на предприятии, имеет линейную форму (рис. 1).

Рисунок 1 – Схема традиционного риск-менеджмента

Процесс выявления рисков заключается в анализе финансово-хозяйственной деятельности компании и окружающей среды, в результате которого обнаруживаются факторы, которые способны привести к изменению прогнозных показателей эффективности инвестиционного проекта. Важнейшая и наиболее острая проблема, которая встает перед заказчиками и инвесторами в области строительства, заключается в получении достоверной, непредвзятой и максимально полной информации.

Для выявления рисков из всего многообразия имеющейся информации применяют различные методики, в их числе: SWOT-анализ (перевод с англ.: Strengths – сильные стороны, Weaknesses – слабые стороны, Opportunities – благоприятные возможности, Threats – угрозы), мозговой штурм, PEST-анализ (перевод с англ.: Policial – политические факторы, Economic – влияние экономики, Social – социокультурные тенденции, Technology – технологические инновации). Достоверным источником диагностической информации является метод сравнения с аналогами и анализ истории компании.

Моделирование рискового поведения организаций дает возможность глубокого и всестороннего предсказания их поведения и “прокачки” различных сценариев развития событий. Одним из методов оценки последствий реализации определенных сценариев является FMEA (Failure Mode Effect Analysis) — анализ последствий возможных ошибок. Выявленные в ходе анализа потенциальные причины дефектов и несоответствий позволят определить рисковые факторы.

Все перечисленные методы зачастую используются для выявления рисков. Однако в рамках традиционной схемы управления рисками для каждого инвестиционного проекта риски идентифицируются каждый раз заново, кроме того статичные риски самой инвестиционно-строительной компании не исследуются. Все это приводит к высоким денежным затратам и затратам времени на анализ рисков для каждого инвестиционного проекта и на разработку и реализацию перманентных мероприятий по снижению риска. Для значительной экономии этих ресурсов необходимо применять комплексный подход, благодаря которому более полно используются ресурсы, за счет многогранного анализа и ведения постоянной статистики деятельности компании.

В ходе выявления рисков подготавливаются исходные данные для анализа. На этом этапе выявленные рисковые факторы подвергаются оценке их значимости и вероятности. Оценивается влияние рисковых факторов на показатели эффективности инвестиционного проекта, для чего используются методы анализа рисков. В обычной практике компаний применяются простейшие методики, которые могут предоставить минимальную информацию о влиянии рисковых факторов на показатели эффективности инвестиционного проекта.

Анализ рисков состоит из двух взаимно дополняющих видов: качественный и количественный.

Основная задача качественного анализа – выявить факторы риска, этапы или работы, при которых возникает риск. В некоторых случаях, таких как отсутствие статистики подобных инвестиционных проектов и истории компании, качественный анализ является единственным возможным, так как основан на интуиции экспертов в сфере реализации инвестиционного проекта.

Количественный анализ риска представляет собой численное определение величины отдельных рисков и риска проекта в целом. Благодаря применению практических методов теории вероятностей и математической статистики можно добиться высокой точности прогноза распределения во времени финансовых, трудовых потоков, а также возможных рисковых факторов.

Наиболее часто в настоящее время в компаниях инвестиционно-строительного комплекса используются шесть методов:

- экспертный метод;

- метод учета поправки на риск к норме дисконта (метод корректировки нормы дисконта);

- анализ чувствительности основных факторов проекта;

- метод сценариев;

- пофакторный метод учета ущерба или упущенной выгоды;

- метод дерева решений;

- метод имитаций Монте-Карло.

Суть экспертного метода заключается в получении количественных оценок риска на основании обработки мнений опытных предпринимателей и специалистов. Это особенно эффективно при решении сложных неформализуемых проблемных ситуаций, когда отсутствует достоверная информация о факторах риска.

В том или ином виде экспертный метод используется при анализе рисков другими методами. При формировании комплексного подхода к управлению рисками в инвестиционно-строительных компаниях этот метод будет применяться очень часто. Обусловлено это тем, что отсутствует история реализации инвестиционного проекта и не сформирована база данных по рисковым факторам компании.

К преимуществам метода можно отнести возможность использования в ситуациях высокой неопределенности. Недостатком метода является субъективность оценок, кроме того, чтобы в полной мере рассчитать показатели риска инвестиционного проекта необходимо для каждого этапа анализа привлекать большое количество экспертов. Это может вызвать затруднения, связанные с поиском экспертов, а также с организацией труда на предприятии.

Метод учета поправки на риск к норме дисконта заключается в оценке показателей эффективности инвестиционного проекта в зависимости от завышенной на величину надбавки за риск нормы дисконта. По опыту компании аналитик принимает для расчета показателей эффективности необходимую расчетную надбавку за риск. В другом случае надбавка за риск определяется экспертным методом или по формальным методикам. Чем прибыльнее и продолжительнее проект, тем выше надбавка за риск.

Данный метод очень прост в расчетах и дает первый приближенный результат. По сути метод дает ответ на вопрос: рентабелен ли проект при завышенной норме дисконта или нет.

Метод обладает следующими недостатками:

- на основании этого метода невозможно вести управление рисками, так как не выявлено ни факторов риска, ни их влияния на эффективность проекта;

- метод не дает информации о распределении вероятностей потоков платежей, спроса, сезонности, корреляции рисков;

- метод не учитывает изменение рисков во времени (чем ближе к окончанию реализации проекта, тем ниже риск);

- отсутствует информация об основных показателях риска (дисперсия, математическое ожидание, среднее квадратичное отклонение и др.).

Несмотря на недостатки, метод учета поправки на риск к норме дисконта широко применяется на практике ввиду простоты расчетов.

Анализ чувствительности дает информацию о влиянии факторов риска на показатели эффективности проекта. Метод включает в себя следующие процедуры: выявление основных факторов риска проекта, выбор из них наиболее опасных, оценка влияния изменений опасных факторов на показатели эффективности проекта. Чем сильнее влияние фактора риска на эффективность проекта, тем опаснее этот фактор. При этом влияние каждого фактора риска рассматривается в отдельности от других.

Метод показывает, изменения какого из рисковых факторов в какой мере влияет на показатели эффективности инвестиционного проекта. По результатам расчетов можно проводить политику управления рисков, т.к. есть информация о потенциальной опасности того или иного фактора риска, однако метод не учитывает распределений вероятностей потоков, а также временного фактора. Относительно данного метода профессор Грабовый П.Г. отметил: «анализ чувствительности имеет два серьезных недостатка. Он не является всеобъемлющим, так как не рассчитан для учета всех возможных обстоятельств; кроме того, он не уточняет вероятность осуществления альтернативных проектов». Метод анализа чувствительности также, как и метод учета поправки на риск не учитывает изменение рисков во времени.

Метод сценариев является более точным методом, чем предыдущие. Кроме того, метод позволяет вычислять показатели вероятности реализации того или иного исхода. В ходе анализа рисков инвестиционного проекта рассматривают несколько вариантов (сценариев) реализации проекта при совместном изменении ключевых факторов риска проекта.

Чаще всего рассчитывают три сценария: оптимистический, наиболее вероятный, пессимистический. Стоит отметить, что для инвестора наиболее значительными являются два последних сценария. Для оценки изменений показателей эффективности инвестиционного проекта задаются прогнозные отклонения ключевых факторов риска. Каждому сценарию приписывают вероятность исхода экспертным методом и строят график распределения вероятностей показателей эффективности инвестиционного проекта. На последнем этапе проводится анализ полученных результатов – находится стандартное отклонение и коэффициент вариации. При сравнении альтернативных инвестиционных проектов, менее рисковым считается проект большим математическим ожиданием NPV и с меньшей дисперсией.

Таким образом, можно констатировать начало следующего этапа развития и совершенствования системы управления как рисками, так и компании в цело. Предприятиям в современных условиях необходим инструментарий для обеспечения сбалансированного, стабильного развития в соответствии с их стратегическими целями. Система управления рисками является таким инструментарием.

Библиографический список

- Горбунов В.Н., Дмитриева Т.Н., Байнишев С.М., Башкина Е.В. Основные ситуации функционирования экономических систем в условиях неопределенности и риска // Современные научные исследования и инновации. 2014. № 8 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2014/08/36767 (дата обращения: 01.02.2015).

- Горбунов В.Н., Оськина И.В., Ханьжов И.С. Проблемы формирования инвестиционной привлекательности инновационных проектов в строительной сфере//Современные проблемы науки и образования. -2014. -№ 4; URL: http://www.science-education.ru/118-14150 (дата обращения: 01.02.2015).

- Грабовый П. Г., Чернышов Л. Н., Ценообразование в жилищной и коммунальной сфере. -Воронеж: Издательско-полиграфический центр Воронежского государственного университета, 2009. – 420 с.

- Желиховский Д.О., Хрусталев Б.Б., Горбунов В.Н., Оськина И.В. Основные пути развития и управления инновационными процессами в региональном отраслевом комплексе // Современные проблемы науки и образования. – 2014. – № 3; URL: http://www.science-education.ru/117-13630 (дата обращения: 01.02.2015).

- Исхаков М.И., Шекалин А.Н., Горбунов В.Н. Влияние совместной оценки неопределенности и потенциальных потерь инвестиционного проекта на эффективность риск-менеджмента // Современные научные исследования и инновации. 2015. № 1 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2015/01/45789 (дата обращения: 01.02.2015).

- Исхаков М.И., Шекалин А.Н., Горбунов В.Н. Организация службы риск-менеджмента в инвестиционно-строительной компании // Современные научные исследования и инновации. 2015. № 1 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2015/01/45780 (дата обращения: 01.02.2015).

- Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция) / М-во экон. РФ, М-во фин. РФ, ГК по стр-ву, архит. и жил. политике; рук. авт. кол.: Коссов В.В., Лившиц В. Н., Шахназаров А. Г. -М.: ОАО “НПО “Изд-во “Экономика”, 2000. -421 c.

- Основные направления формирования системы управления рисками на предприятиях регионального инвестиционно-строительного комплекса/Б.Б. Хрусталев, Н.А. Лежикова, В.Б. Клячман, В.Н. Горбунов. -Пенза: Изд-во ПГУАС, 2004. -289 с.

- Хрусталев Б.Б., Горбунов В.Н., Оргин А.В. Управление инновационными процессами в региональном инвестиционно-строительном комплексе//Недвижимость: экономика, управление. – 2009. – №3-4. – С. 46-50.

- Хрусталев Б.Б., Саденко С.М., Горбунов В.Н. Необходимость проведения комплексной экспертизы при формировании стратегии развития строительного комплекса//Научный вестник Воронежского государственного архитектурно-строительного университета. Строительство и архитектура. -2008. -№1. -С. 88-94.

- Шекалин А.Н., Горбунов В.Н., Евсеев Д.В. Обоснование применения комплексного подхода к решению задач эффективного риск-менеджмента // Современные научные исследования и инновации. 2015. № 1 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2015/01/44956 (дата обращения: 01.02.2015).

- Шекалин А.Н., Горбунов В.Н., Евсеев Д.В. Принципы и требования к формированию системы риск-менеджмента на предприятии // Современные научные исследования и инновации. 2015. № 1 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2015/01/44996 (дата обращения: 01.02.2015).

- Шекалин А.Н., Горбунов В.Н., Синицын М.А. Выявление факторов риска с учетом особенностей инвестиционно-строительной деятельности // Современные научные исследования и инновации. 2015. № 1 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2015/01/45370 (дата обращения: 01.02.2015).