События 2014 года в российской экономике привели к росту рисков инвестиций многих инвестиционно-строительных компаний. Это связано с возросшей сложностью прогнозирования и управления финансовыми потоками, расширением масштабов и видов финансовых услуг. Возросла актуальность вопросов обеспечения устойчивости реализуемых проектов и выбора методов анализа рисков для повышения информативности и качества применяемых экономико-математических моделей инвестиционных проектов.

В Методических рекомендациях по оценке эффективности инвестиционных проектов приводится следующее условие устойчивости проекта: «проект считается устойчивым, если при всех сценариях он оказывается эффективным и финансово реализуемым, а возможные неблагоприятные последствия устраняются мерами, предусмотренными организационно-экономическим механизмом». Так как каждый вариант инвестиционного проекта в данном случае эффективен (NPV > 0), делаем вывод о том, что все они устойчивы. В ходе реализации инвестиционного проекта необходимо контролировать, чтобы величины рисковых факторов находились в заданном интервале.

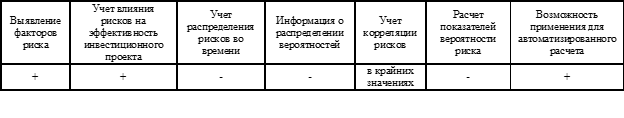

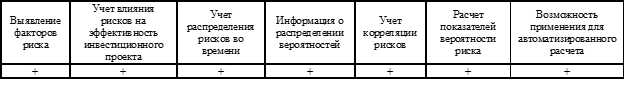

Метод учитывает вероятность показателей эффективности, однако количество значений слишком мало, чтобы говорить о расчете характеристик вероятности (табл. 1).

Таблица 1 – Соответствие метода анализа сценариев принятым требованиям

Согласно Методическим рекомендациям по оценке эффективности инвестиционных проектов норма дисконта для анализа эффективности инвестиционного проекта может рассчитываться следующим образом:

r = Депоз – Инфл + Риск,

где Депоз – ставка банков первой категории надежности, %;

Инфл – ставка инфляции, %;

Риск – поправка на риск неполучения предусмотренных проектом доходов, %.

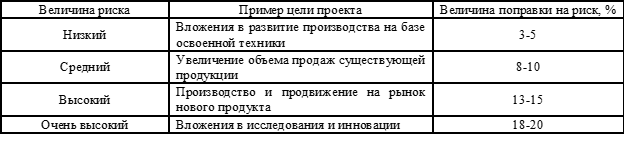

Для расчета поправки на риск рекомендовано пользоваться двумя способами: по таблице или расчет пофакторным методом. При определении поправки на риск с помощью таблицы 2, получим следующие значения.

Таблица 2 – Величина поправки на риск

Для рассмотрения инвестиционного проекта примем поправку на риск 10%.

По данным статистики за 2014 год Инфл = 9%.

По результатам анализа Депоз = 9%.

Получим: r = 9-9+10 = 10%.

По результатам опроса представителей инвестиционно-строительных компаний, такая ставка дисконта не отражает реальное положение дел.

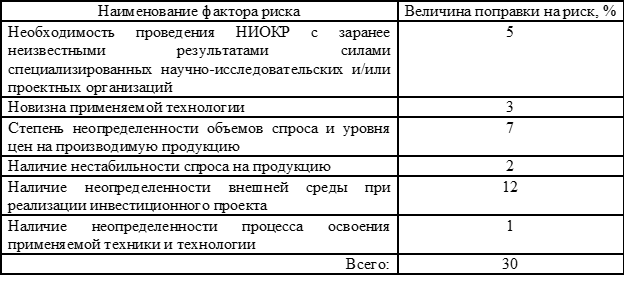

При расчете пофакторным методом суммируется влияние на инвестиционный проект факторов риска. После опроса представителей строительных компаний согласно рекомендаций, изложенных в Методических рекомендациях, получим следующие значения, приведенные в таблице 3.

Таблица 3 – Расчет поправки на риск

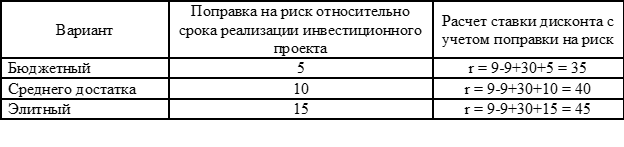

Для полноценного расчета поправки на риск, необходимо учесть фактор срока реализации инвестиционного проекта. Подставим принятые значения составляющих формулы ставки дисконта. Результаты расчета приведем в таблице 4.

Таблица 4 – Расчет ставки дисконта с учетом поправки на риск

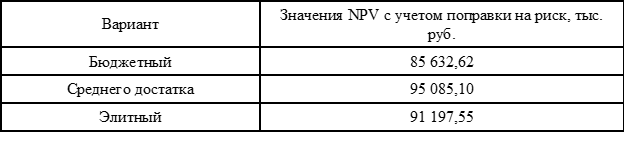

Подставим полученные значения поправки на риск в формулы расчета NPV. Полученные результаты сведем в таблице 5.

Таблица 5 – Результаты расчета рисков методом учета поправки на риск

Данный метод учитывает риск приведённых потоков платежей, но сам по себе без применения усовершенствованных методик не даёт никакой информации о степени риска, тем более что при изменяющихся параметрах проекта эффект, оказываемый величиной премии за риск, так же будет изменяться. Если, например, премия к безрисковой ставке процента составляет 15%, то основываясь на этой информации вряд ли можно сказать что-то большее, чем “риск достаточно высок” или “риск не очень значительный”. По результатам таблиц 4, 5 мы можем сделать выводы о том, что рассматриваемые варианты инвестиционного проекта устойчивы, и что вариант «Среднего достатка» более эффективен с учетом риска, чем вариант «Элитный».

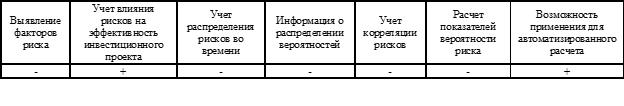

Метод не позволяет оценить вероятностные потоки платежей, тем более риски могут быть по-разному распределены во времени. Несмотря на отмеченные недостатки, метод корректировки нормы дисконта широко применяется на практике (таблица 6).

Таблица 6 – Соответствие метода учета поправки на риск принятым требованиям

Метод имитаций Монте-Карло позволит максимально систематизировать подход к анализу рисков, поскольку он позволяет построить экономико-математическую модель с учетом ресурсных потоков, распределенных во времени.

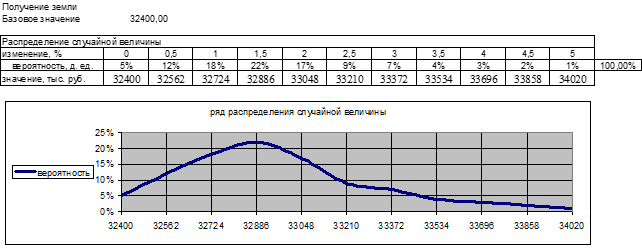

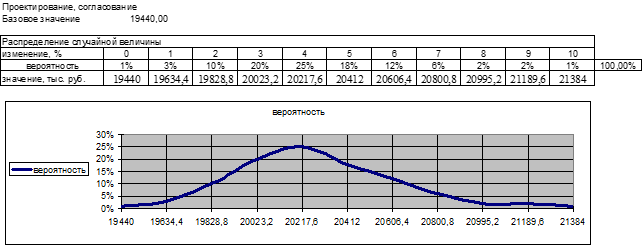

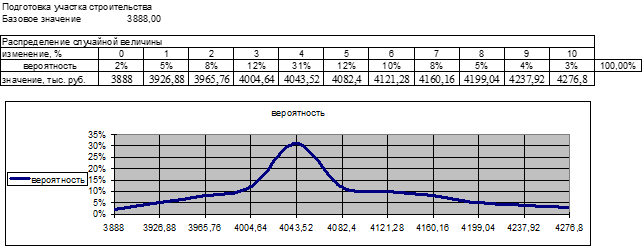

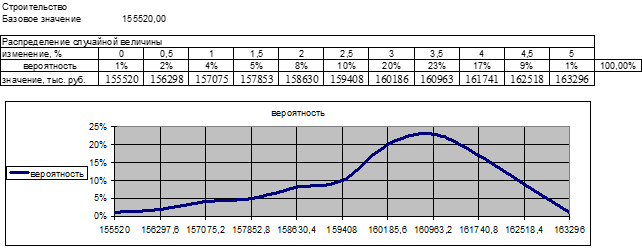

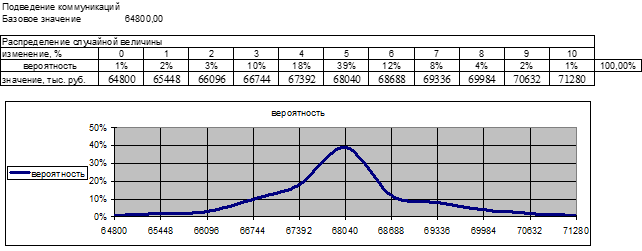

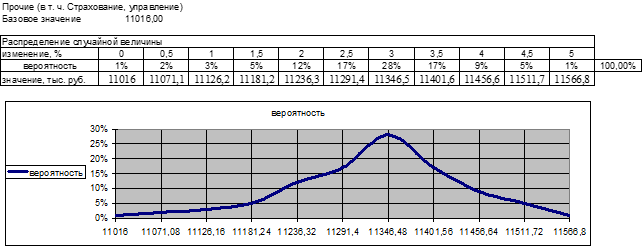

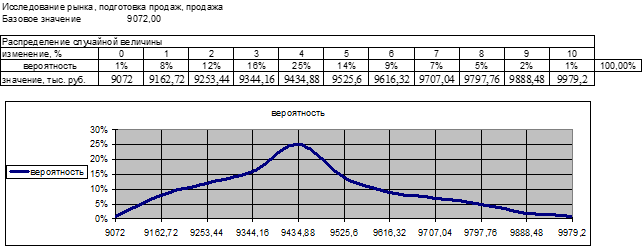

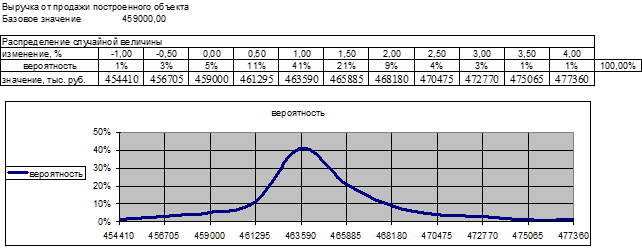

Реализуем анализ рисков методом Монте-Карло на примере бюджетного варианта инвестиционного проекта. Для этого зададимся интервалом изменения рисковых факторов и характером распределения вероятностей этих изменений (рис. 1 – 8).

Рисунок 1 – Ряд распределения случайной величины «Получение земли»

Рисунок 2 – Ряд распределения случайной величины «Проектирование, согласование»

Рисунок 3 – Ряд распределения случайной величины «Подготовка участка строительства»

Рисунок 4 – Ряд распределения случайной величины «Строительство»

Рисунок 5 – Ряд распределения случайной величины «Подведение коммуникаций»

Рисунок 6 – Ряд распределения случайной величины «Прочие»

Рисунок 7 – Ряд распределения случайной величины «Исследование рынка, подготовка продаж, продажа»

Рисунок 8 – Ряд распределения случайной величины «Выручка от продаж»

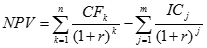

Далее запишем подробнее элементы формулы NPV, исходя из принятых факторов риска.

CFk будет равен выручке от продажи квартир, тыс. руб.

ICj будет складываться из затрат на получение земли, проектирование и согласование, подготовку участка строительства, строительство, подведение коммуникаций, прочие затраты, исследование рынка.

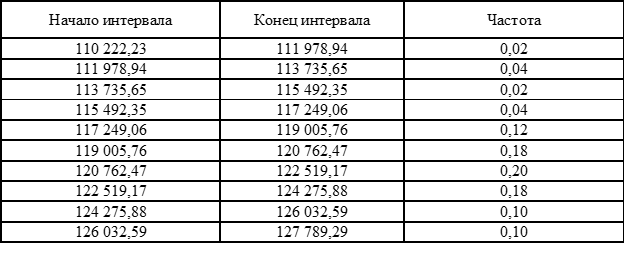

Далее при помощи генератора случайных чисел в среде Excel зададим значения случайных величин рисковых факторов и произведем 1000 имитаций. Полученные значения занесем в таблицу 7.

Таблица 7 – Результаты расчетов методом Монте-Карло

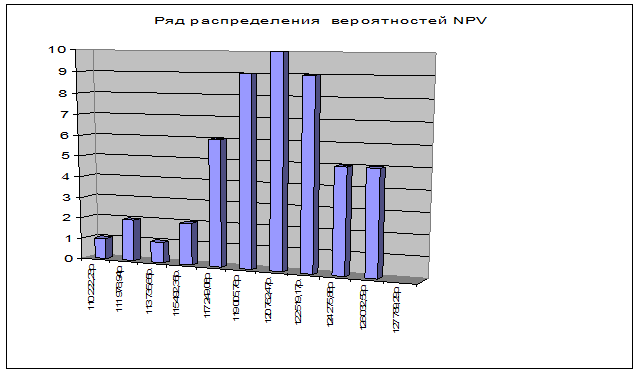

В результате мы получаем искусственную статистику показателя эффективности – NPV в зависимости от изменений рисковых факторов. Кроме того, мы обладаем информацией о распределении вероятностей NPV для принятых изменений рисковых факторов (рис. 9).

Рисунок 9 – Ряд распределения вероятностей NPV.

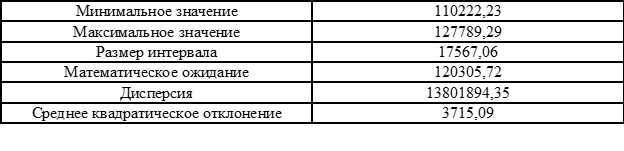

Рассчитаем характеристики вероятности NPV по полученной статистике (таблица 8).

Таблица 8 – Характеристики вероятности NPV

По полученным результатам анализа рисков методом Монте-Карло можно сделать вывод о том, что инвестиционный проект обладает устойчивостью, наиболее вероятное значение NPV близко к 120305,72 ± 3715,09 тыс. руб. Метод учитывает распределение рисков во времени, кроме того наглядно демонстрирует распределение вероятностей NPV. Для применения метода в процессе реализации инвестиционного проекта, необходимо изменять исходные данные по результатам мониторинга, что позволит получать новые статистические данные о проекте (таблица 9).

Таблица 9- Соответствие метода имитаций Монте-Карло принятым требованиям

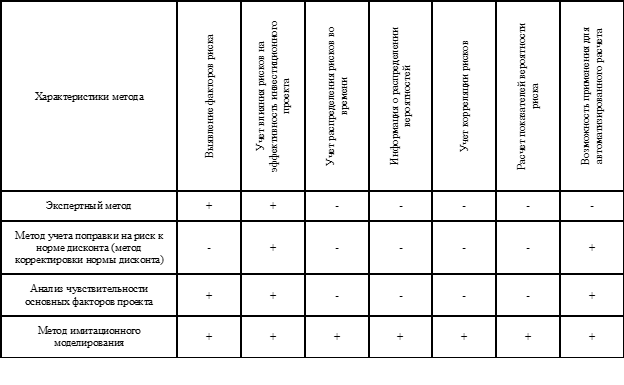

Скомбинируем характеристики методов анализа рисков в таблице 10.

Таблица 10 – Сравнительные характеристики методов анализа рисков

Данные таблицы показывают, что метод имитации Монте-Карло отвечает большему числу требований, а также позволяет более точно прогнозировать эффективность реализации инвестиционного проекта. Следовательно, применение данного метода способствует повышению информативности исследования и качества экономико-математической модели.

Библиографический список

- Горбунов В.Н., Оськина И.В., Ханьжов И.С. Проблемы формирования инвестиционной привлекательности инновационных проектов в строительной сфере//Современные проблемы науки и образования. -2014. -№ 4; URL: http://www.science-education.ru/118-14150 (дата обращения: 24.01.2015).

- Желиховский Д.О., Хрусталев Б.Б., Горбунов В.Н., Оськина И.В. Основные пути развития и управления инновационными процессами в региональном отраслевом комплексе // Современные проблемы науки и образования. – 2014. – № 3; URL: http://www.science-education.ru/117-13630 (дата обращения: 24.01.2015).

- Исхаков М.И., Шекалин А.Н., Горбунов В.Н. Влияние совместной оценки неопределенности и потенциальных потерь инвестиционного проекта на эффективность риск-менеджмента // Современные научные исследования и инновации. 2015. № 1 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2015/01/45789 (дата обращения: 24.01.2015).

- Исхаков М.И., Шекалин А.Н., Горбунов В.Н. Организация службы риск-менеджмента в инвестиционно-строительной компании // Современные научные исследования и инновации. 2015. № 1 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2015/01/45780 (дата обращения: 24.01.2015).

- Максимчук О.В., Горбунов В.Н., Мещерякова О.К. Особенности формирования кластерной системы в строительной сфере // Региональная архитектура и строительство. -2012. -№2. -С. 196-199.

- Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция) / М-во экон. РФ, М-во фин. РФ, ГК по стр-ву, архит. и жил. политике; рук. авт. кол.: Коссов В.В., Лившиц В.Н., Шахназаров А.Г. – М.: ОАО “НПО “Изд-во “Экономика”, 2000. – 421 c.

- Основные направления формирования системы управления рисками на предприятиях регионального инвестиционно-строительного комплекса / Б.Б. Хрусталев, Н.А. Лежикова, В.Б. Клячман, В.Н. Горбунов. – Пенза: Изд-во ПГУАС, 2004. -289 с.

- Хрусталёв Б.Б., Горбунов В.Н. Развитие предприятий строительного комплекса на основе формирования эффективных зон деятельности // Региональная архитектура и строительство. – 2006. -№1. -С. 165-169.

- Хрусталёв Б.Б., Горбунов В.Н. Учет влияния внешней и внутренней среды на характер и эффективность развития предприятий инвестиционно-строительных комплексов//Наука и образование в жизни современного общества: сборник научных трудов по материалам Международной научно-практической конференции 29 ноября 2013 г.: в 18 частях. Часть 10; М-во обр. и науки РФ. Тамбов: Изд-во ТРОО «Бизнес-Наука-Общество», 2013. -163 с. -С. 152-153.

- Хрусталев Б.Б., Саденко С.М., Горбунов В.Н. Необходимость проведения комплексной экспертизы при формировании стратегии развития строительного комплекса // Научный вестник Воронежского государственного архитектурно-строительного университета. Строительство и архитектура. -2008. -№1. -С. 88-94.

- Шекалин А.Н., Горбунов В.Н., Евсеев Д.В. Особенности автоматизированной системы риск-менеджмента при комплексном подходе к учету рисков инвестиционного проекта // Современные научные исследования и инновации. 2015. № 1 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2015/01/45249 (дата обращения: 24.01.2015).

- Шекалин А.Н., Горбунов В.Н., Синицын М.А. Выявление факторов риска с учетом особенностей инвестиционно-строительной деятельности // Современные научные исследования и инновации. 2015. № 1 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2015/01/45370 (дата обращения: 24.01.2015).

- Шекалин А.Н., Горбунов В.Н., Синицын М.А. Исследование критериев оптимальных пределов покрытия рисков инвестиционных проектов // Современные научные исследования и инновации. 2015. № 1 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2015/01/45459 (дата обращения: 24.01.2015).