В современных условиях формирование капитала предприятий и грамотное распределение денежных средств является одной из приоритетных задач для менеджмента компании. Капитал фирмы формируется за счет финансовых источников, которые обладают разными свойствами, принципами и способами существования, разной привлекательностью для инвесторов.

К наиболее важным свойствам относят срочность, отношение источника к фирме и соответственно его происхождение, а также плата за пользование. Срочность подразумевает то, что у вложенных в предприятие инвестиций есть срок, когда проценты за пользование должны быть уплачены собственником. В зависимости от того, в какой проект собственник хочет вложить средства, он может выбрать подходящий ему источник средств соответственно со своим сроком погашения.

Отношение к фирме и происхождение – это разделение средств компании на внутренние и внешние. Подразумевает финансирование того или иного проекта за счет собственных накопленных средств фирмы либо за счет привлеченных извне финансовых ресурсов. В зависимости от соотношения собственных и привлеченных средств формируется общая структура капитала.

Важнейшим свойством является цена капитала или плата за пользование. Каждое предприятие заинтересовано в успешном осуществлении текущих операций и в дальнейшем развитии, для этого привлекаются дополнительные средства, за что предприятие несет обоснованные траты.

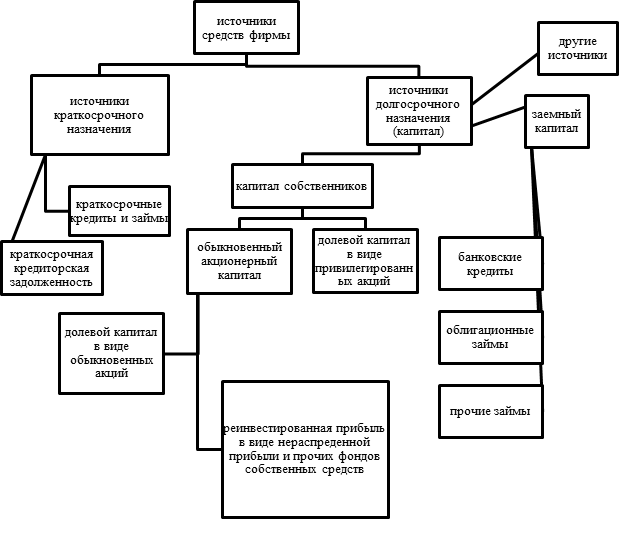

Источники финансирования для каждой компании соотносятся в определенной пропорции, формируя структуру капитала. Каждый источник обладает своей уникальной стоимостью, которая зависит от определенного уровня риска. На рисунке 1 изображена структура источников средств предприятия [2].

Рисунок 1- Структура источников средств фирмы

В таблице 1 представлены основные виды источников капитала и их содержание. Собственный и заемный капитал рассматривают в долгосрочной перспективе, со сроком обращения более 1 года.

Таблица 1- Виды и содержание источника финансирования

|

Вид источника средств |

Содержание |

|

Собственный капитал |

|

|

Заемный капитал |

|

|

Временные средства |

Краткосрочная кредиторская задолженность |

Для оценки средневзвешенной стоимости капитала краткосрочная задолженность не участвует в расчетах вследствие того, что временно привлеченные деньги необходимы для покрытия текущих расходов. Они обращаются в течение года и могут быть предоставлены без процентов, в то время как расчет стоимости капитала производится не менее, чем на год.

Таким образом, в расчет идут собственные и заемные средства владельцев. Важной задачей для финансового менеджмента является правильное применение собственных и заемных средств, которые формируют структуру капитала. Необходимо более подробно изучить долгосрочные источники финансирования, которые формируют капитал и играют важную роль при принятии инвестиционных решений и при формировании рыночной стоимости компании.

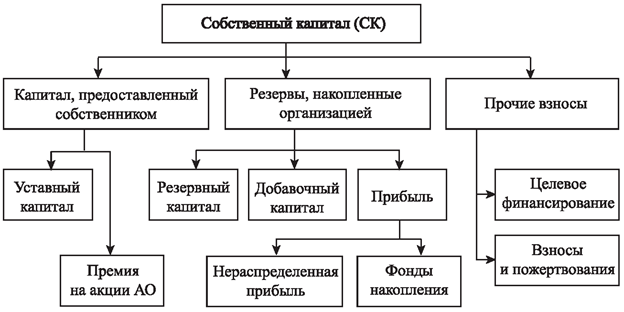

Собственный капитал – совокупность средств, которые находятся в собственности у самого предприятия, главным образом участвуют в процессе производства и приносят прибыль компании в любой форме. В состав собственного капитала входят уставный, добавочный, резервный капитал и нераспределенная прибыль (Рисунок 2). [1]

Рисунок 2- Структура собственного капитала

Изначально при учреждении предприятия, собственник вкладывает средства, которые носят название уставный капитал. Уставный капитал – это сумма средств, которая первоначально вложена в активы предприятия и зафиксирована в учредительных документах. Помимо финансовых средств, к вкладам участников относят материальные активы и иное имущество. Уставный капитал защищает интересы учредителей и гарантирует минимальный размер имущества. В процессе хозяйственной деятельности акционерного общества, размер уставного капитала может быть скорректирован в двух случаях: изменение номинальной стоимости акции и дополнительная эмиссия акций либо сокращение их количества.

При формировании уставного капитала возможен дополнительный источник средств – это премия на акции акционерного общества. Премия на акции – это средства, которые остаются в распоряжении компании при первичной эмиссии акций и их реализации по цене, выше номинальной. Таким образом, это разница между рыночной и номинальной ценой акции. Полученные денежные средства далее переходят в добавочный капитал.

К накопленным организацией средствам относят резервный, добавочный капитал и полученную прибыль. Резервный капитал образуется из чистой прибыли и предназначен для покрытия непредвиденных убытков предприятия, а также для выплаты акционерам дивидендов. В случае отсутствия средств, компанией выкупаются собственные акции, а также погашаются облигации. Согласно федеральному закону об акционерных обществах [5], каждое акционерное общество обязано создавать резервный капитал, размер которого должен превышать 5% от уставного капитала. Ежегодные отчисления должны быть не меньше 5% от чистой прибыли в годовом объеме.

Добавочный капитал формируется по результатам переоценки активов, за счёт эмиссионного дохода и благодаря безвозмездно полученным предприятием ценностям. Происходит прирост стоимости имущества сверх уже зарегистрированного уставного капитала.

Прибыль компании является основным источником средств, отражая успехи по результатам деятельности и позволяя создавать

фонды и резервы.

Выделяют нераспределенную прибыль и прибыль, идущую на создание фондов накопления. Нераспределенная прибыль - это средства, полученные компанией в результате успешной деятельности и остающиеся в собственности компании. Прочие резервы или фонды специального назначения создаются при наличии свободных средств, которые позволяют компании компенсировать возможные убытки: при снижении стоимости материальных ценностей, обесценивании вложений в ценные бумаги; по сомнительным долгам. Могут быть образованы фонд накопления, фонд социальной сферы, фонд потребления.

Прочие взносы, куда также входит целевое финансирование, образуются из денежных средств от инвестора, от государства для проведения целевых проектов и мероприятий.

Собственный капитал – это чистая стоимость имущества, определяемая как разница между стоимостью активов организации и его обязательствами.

Использование и обслуживание собственных средств предполагает расчет стоимости трех источников финансирования: привилегированных и обыкновенных акций, а также реинвестированной прибыли.

Стоимость первых двух определяется одинаково- это дивиденды и доходы от капитализации. Предоставляя свои средства компании, акционеры ожидают получить доход, который оправдал бы инвестирование в деятельность компании. Поэтому, уровень дивидендов численно равен затратам на обслуживание источника финансирования.

Для расчета доходности привилегированных акций используется фиксированный дивиденд на одну акцию по отношению к рыночной цене акции. Ситуация на рынке меняется, а стоимость источника финансирования рассматривается в годовом периоде, поэтому за рыночную цену берется средняя стоимость акции в течение года.

В зависимости от того, насколько эффективно компания реализует свою деятельность, определяется доходность обыкновенных акций. Для расчета стоимости используется три основных метода: модель Гордона (чистых дисконтированных потоков), модель CAPM и модель чистых активов.

Каждый из этих методов имеет свои недостатки, нет наиболее точного для оценки обыкновенных акций и определения стоимости данного источника средств. Модель Гордона рассчитывается как сумма отношения суммы дивиденда к рыночной цене акции и заявленного темпа прироста дивиденда. Недостаток способа в том, что данный метод применим лишь к акционерным обществам, а также имеется сильная зависимость от темпа прироста дивиденда и отсутствие фактора риска. По сравнению с моделью Гордона, метод оценки CAPM является более объективным благодаря тому, что учитываются рыночные ожидания. Для применения модели CAPM относительно расчета стоимости источника, необходимо иметь актуальные рыночные данные по премии за риск, доходности безрисковых активов и рыночный риск (коэффициент b).

При осуществлении своей деятельности, предприятие постепенно набирает обороты. Для дальнейшего развития, компания заинтересована в привлечении дополнительных средств. Заемным капиталом является та часть средств, которую использует предприятие в своей деятельности, но которая не является его собственностью. Дополнительно привлеченные средства, по сути, являются финансовыми обязательствами компании, которые необходимо погасить к определенному сроку с уплатой процентов за пользование.

По видам обязательства могут быть долгосрочные (срок использования заемного капитала более 1 года) и краткосрочные (срок использования менее 1 года). Краткосрочная задолженность не учитывается при расчете стоимости капитала вследствие того, что ее срок обращения составляет менее 1 года. Стоимость капитала рассчитывается как процентная ставка на год, соответственно, учитываются лишь долгосрочные займы.

Основными элементами долгосрочного источника средств являются банковский кредит и облигационный займ, выпущенный компанией. Банковский кредит представляет собой средства, предоставленные банком в пользование сроком более 1 года. Обязательным условием является начисление процентов банку за пользование его средствами. В расчете стоимости банковской ссуды учитывается налог на прибыль: проценты по используемому источнику включаются в расчет себестоимости продукта, а значит, что стоимость источника по факту меньше, чем банковские проценты.

В расчете цены источника участвуют процентная ставка и ставка по налогу на прибыль. Помимо банковской ссуды корпорации часто используют облигационный займ: привлечение средств посредством выпуска компанией облигаций, которые продаются по номинальной цене. Рыночная стоимость может меняться, от чего зависит и доходность облигации. В отличие от акций компании, облигации не имеют бессрочного обращения на рынке. Облигации выпускаются с определенным сроком обращения, в течение которого происходят периодические выплаты процентов по доходности. При погашении облигации выплачивается как ее номинальная стоимость, так и конечный дивиденд.

Стоимость облигационного займа равна доходности облигации. В расчете участвуют номинальная, рыночная стоимости облигации, а также доходность по облигации. Затраты по облигационному займу имеют незначительный вес: около 1% выпуска. Поэтому, столь незначительной величиной при расчете общей стоимости капитала можно пренебречь.

Привлечение заемного капитала – это возможность для компании реализовать инвестиционные проекты, а также увеличить рентабельность собственных средств. В тоже время, у предприятия появляются долговые обязательства с увеличением риска несостоятельности предприятия.

Таким образом, вкладывая средства в собственный капитал, акционер получает право в управлении компанией и доходность, зависящую от финансовых результатов деятельности, в то время как владелец заемного капитала лишь предоставляет свои средства на пользование с фиксированным процентом и без права участия в управлении. Однако заемный капитал является более дешевым источником финансирования в силу того, что предприятие вкладывает в себестоимость продукции налог на прибыль, что соответственно снижает плату за источник. Но неограниченный рост заемного источника может сказаться на финансовой устойчивости компании, существенно ее снижая. Помимо этого, возможно падение цены акции на рынке и при неблагоприятных событиях – банкротство. Любое предприятие при осуществлении деятельности имеет финансовый риск, который зависит от выбора источников капитала. К одной из главных целей управления структурой капитала относится поиск оптимального соотношения между собственным и заемным капиталом.

Библиографический список

- Бочаров В.В., Леонтьев В.Е. Корпоративные финансы. – СПб.: Питер, 2002. – 544 с

- Ковалев В.В. Финансовый менеджмент: теория и практика: научное издание, 2-е изд., перераб. и доп. – М.: 2007.- 1024 с.

- Подолякин В.И. Основы экономики организации: стоимость и структура капитала: учеб. пособие. – М.: Иваново: ИГТА, 20112. – 112с.

- Стоянова Е.С. Финансовый менеджмент: теория и практика: Учебник. – 6-е изд. – М.: Перспектива, 2011. – 656 с.

- Федеральный закон от 26.12.1995 N 208-ФЗ (ред. от 02.06.2016) “Об акционерных обществах”