При разработке инвестиционных проектов за рубежом и во многих случаях в нашей стране большое внимание уделяется разделу «Управление рисками», в котором указаны механизмы снижения риска для инвестиционного проекта. Однако рассчитанные результаты не дают полной информации о рискованности проекта, т.к. риску подвергаются также и сами действия по управлению риском [1, 2].

В традиционном подходе к управлению рисками на предприятии разработанные меры по снижению риска непосредственно принимаются к исполнению после анализа неопределенности среды [3]. В настоящих условиях этого недостаточно, поскольку не оценивается эффективность применяемых методов.

Наряду с расчетом критериев эффективности инвестиционной деятельности (NPV, IRR и др.) для полноценного управления риском инвестиционного проекта необходим расчет критериев покрытия риска. На основании расчета этих критериев можно разрабатывать рисковую стратегию компании, принимать управленческие решения в рамках реализации инвестиционного проекта [5]. Для анализа применяемых мер по управлению рисками, предлагается разрабатывать критерии покрытия.

Как известно существует два подхода к определению риска. Первый подход основан на анализе математического ожидания (МХ) дохода. В нашем случае – это математическое ожидание NPV, IRR и др. Второй подход подразумевает под собой исследование колебаний значений относительно МХ. Колебания вероятностной величины можно оценить с помощью анализа среднего квадратичного отклонения – σХ. Предлагается определять риск инвестиционного проекта как отношение среднего квадратичного отклонения к математическому ожиданию. Это утверждение согласуется с определением риска, как уровнем изученности неопределенности среды реализации инвестиционного проекта. В результате получим относительную величину – коэффициент вариации (σХ/МХ), по которой можно сравнивать эффективность инвестиционных проектов, а также использовать эту характеристику как показатель для оценки разработанной рисковой стратегии и превентивных мер.

Для примера рассмотрим два инвестиционных проекта, по результатам сценарного анализа которых есть результаты, показанные в таблице 1.

По результатам расчета видно, что проект В потенциально может принести большую прибыль (МХ (NPV) = 161000,0 тыс. руб.). Однако, разброс значений NPV (судя по среднему квадратичному отклонению) у проекта А меньше, чем у проекта В, это означает, что получение NPV = 15700,0 тыс. руб. при реализации проекта А более вероятно, чем получение NPV = 16100,0 тыс. руб.

Таблица 1 – Сравнение показателей вероятности проекта А и проекта В

|

Проект А |

Проект В |

|||

|

Значение NPV, тыс. руб. |

Вероятность, д. ед. |

Значение NPV, тыс. руб. |

Вероятность, д. ед. |

|

| Пессимистичный сценарий |

10000,0 |

0,2 |

10000,0 |

0,3 |

| Наиболее вероятный сценарий |

16000,0 |

0,7 |

16000,0 |

0,6 |

| Оптимистичный сценарий |

25000,0 |

0,1 |

35000,0 |

0,1 |

| Математическое ожидание, МХ |

15700,0 |

16100,0 |

||

| Дисперсия, DX |

15210000,0 |

92545000,0 |

||

| Среднее квадратичное отклонение, σХ |

3900,0 |

9620,0 |

||

| Коэффициент вариации, σХ/МХ |

0,2 |

0,6 |

||

В данном конкретном случае значения NPV близки по величине, но в случаях, когда показатели NPV сильно отличаются, а также в ходе мониторинга и контроля риск-менеджмента в процессе реализации инвестиционного проекта нужно использовать отношение среднего квадратичного отклонения к математическому ожиданию – коэффициент вариации – σХ/МХ. Эта величина показывает, насколько значителен разброс значений относительно математического ожидания. Причиной разброса значений чаще всего является наличие неопределенности. Назовем эту величину критерием риска, ведь чем меньше значение σХ/МХ, тем больше уверенность в получении гарантированного дохода, а чем больше значение σХ/МХ, тем более рискованным считается инвестиционный проект.

Вышеперечисленное относится к общему ходу действий как для фазы рассмотрения инвестиционного проекта, так и для фазы реализации. Однако основным отличием фазы реализации инвестиционного проекта является налаживание системы мониторинга, необходимой для выявления отклонений в рамках этапов инвестиционного цикла. Для этого предлагается использовать в качестве индикатора отклонений критерий риска (σХ/МХ). Так как для конкретного инвестиционного проекта на предприятии реализована математическая прогнозная модель на основании структуры затрат и доходов, а любые отклонения в ходе реализации инвестиционного проекта будут приводить к изменению конкретных денежных потоков, то нам достаточно ввести эти изменения в алгоритм модели, чтобы оценить возможный ущерб. На фазе рассмотрения инвестиционного проекта был принят для каждого этапа инвестиционного цикла приемлемый уровень риска. Следовательно, если по результатам расчета модели с новыми условиями σХ/МХ будет превышать принятое значение, то необходимо заново провести работу по управлению рисками или разработать специальное мероприятие для снижение конкретного риска, вызывающего это отклонение.

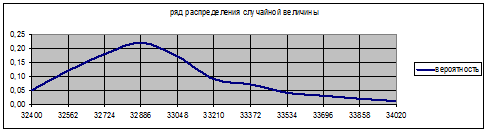

Для расчета σХ/МХ используем метод Монте-Карло. Продемонстрируем применение метода на примере одного варианта инвестиционного проекта. В качестве основных факторов риска примем укрупненно перечисленные факторы риска. В рамках реальных расчетов будет рассмотрены уточненные факторы риска.

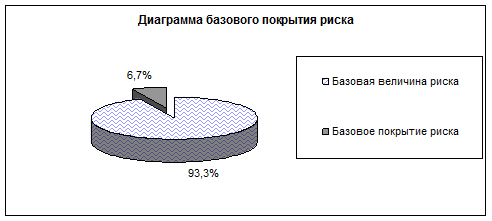

Для уже рассмотренного варианта σХ/МХ = 8414/125916х100% = 0,067х100% = 6,7%.

Целью риск-менеджмента при планировании и реализации инвестиционных проектов является минимизация критерия риска [4, 6]. Следовательно, этот критерий должен выступать в качестве показателя для анализа и мониторинга инвестиционного проекта. Для наглядного отображения изменения этого критерия предлагается использовать диаграммы покрытия рисков инвестиционного проекта. Для данного варианта инвестиционного проекта диаграмма будет иметь следующий вид (рис. 1).

Рассмотрим применение этого критерия при анализе эффективности и разработке рисковой стратегии инвестиционного проекта. После принятия решения о реализации инвестиционного проекта, служба риск-менеджмента разрабатывает комплекс мер по оптимизации риска, что приводит к увеличению возможности реализации наиболее вероятного сценария, а также к снижению разброса значений.

Рисунок 1 – Диаграмма базового покрытия риска

При помощи применения мероприятий по управлению рисками можно добиться снижения разброса значений рисковых факторов (таблица 2).

Таблица 2 – Мероприятия по управлению рисками

|

Наименование мероприятия |

Наименование фактора риска |

Влияние |

| Налаживание отношений с местной властью | Получение земли | Уменьшение интервала значений |

| Заключение договоров с твердой ценой поставки строительных материалов | Строительство | Уменьшение интервала значений, смещение функции распределения вероятностей в сторону увеличения затрат |

| Заключение договора с агентством недвижимости о продаже квартир | Выручка от продажи | Уменьшение интервала значений, формирование распределения вероятностей ближе к наиболее вероятному значению |

| Страхование третьих лиц | Прочие | Уменьшение интервала значений, смещение функции распределения вероятностей в сторону увеличения затрат |

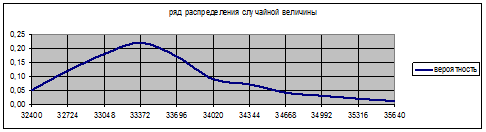

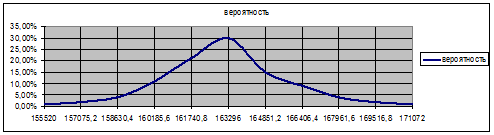

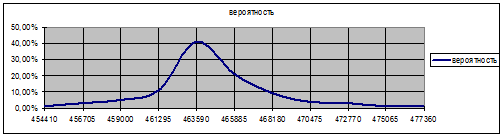

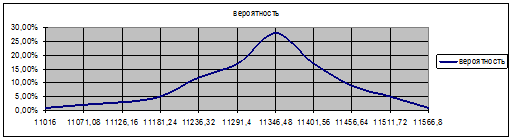

Зафиксируем результаты мероприятий в исходных данных рисковых факторов до и после процесса управления рисками (рис. 2 и рис. 3).

За счет реализации разработанных мероприятий, можно добиться снижения риска, а, следовательно, критерия риска [14, 15]. Для этого изменяем исходные данные для расчета показателей эффективности, интервалы изменения рисковых факторов, а также законы их распределения, и рассчитываем заново эффективность инвестиционного проекта, показатели вероятности NPV, а также критерий риска.

Получение земли

Строительство

Выручка от продажи

Прочие затраты

Рисунок 2 – Распределение вероятностей рисковых факторов инвестиционного проекта до анализа рисков

В результате получены новые значения (таблица 3).

Таблица 3 – Расчетные показатели вероятности

|

Математическое ожидание |

121 130. |

|

Дисперсия |

8331648 |

|

Среднее квадратическое отклонение |

2596 |

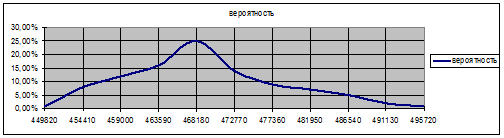

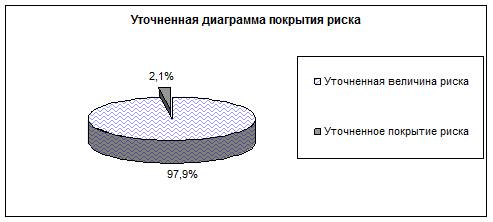

σХ/МХ = 2596/121130х100% = 2,1%. Следовательно, благодаря применению мероприятий по снижению риска, можно добиться уменьшения коэффициента вариации до 2,1%. Отразим это на уточненной диаграмме покрытия риска (рис. 4).

Получение земли

Строительство

Выручка от продажи

Прочие затраты

Рисунок 3 – Прогнозируемое распределение вероятностей рисковых факторов в результате применения мероприятий по управлению рисками

Рисунок 4 – Уточненная диаграмма покрытия риска

По полученным данным оценивается эффективность работы системы риск-менеджмента, поскольку при расчетах учитывается и стоимость реализации мероприятий по управлению рисками, и предполагаемый эффект. Кроме того, диаграммы дают более точную информацию о реализации инвестиционного проекта в среде неопределенности с учетом методов по оптимизации рисков [7, 14, 15].

Таким образом, рассмотренный подход к определению оптимальных пределов покрытия рисков может быть легко реализован в инвестиционно-строительных компаниях, не требует сложных расчетов, несмотря на использование больших баз данных сведений о разнообразных инвестиционных проектах.

Библиографический список

- Горбунов В.Н., Байнишев С.М., Холопова А.А. Современные предпосылки формирования новых подходов в решении технико-экономических задач застройщиками // Современные научные исследования и инновации. 2014. № 8 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2014/08/37178 (дата обращения: 1.01.2015).

- Горбунов В.Н., Дмитриева Т.Н., Байнишев С.М., Башкина Е.В. Основные ситуации функционирования экономических систем в условиях неопределенности и риска // Современные научные исследования и инновации. 2014. № 8 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2014/08/36767 (дата обращения: 13.01.2015).

- Горбунов В.Н., Дмитриева Т.Н., Большакова С.М. Особенности качественного анализа рисков строительного предприятия // Современные научные исследования и инновации. 2014. № 10 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2014/10/39516 (дата обращения: 13.01.2015).

- Горбунов В.Н., Оськина И.В., Ханьжов И.С. Проблемы формирования инвестиционной привлекательности инновационных проектов в строительной сфере//Современные проблемы науки и образования. -2014. -№ 4; URL: http://www.science-education.ru/118-14150 (дата обращения: 13.01.2015).

- Желиховский Д.О., Хрусталев Б.Б., Горбунов В.Н., Оськина И.В. Основные пути развития и управления инновационными процессами в региональном отраслевом комплексе // Современные проблемы науки и образования. – 2014. – № 3; URL: http://www.science-education.ru/117-13630 (дата обращения: 13.01.2015).

- Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция) / М-во экон. РФ, М-во фин. РФ, ГК по стр-ву, архит. и жил. политике; рук. авт. кол.: Коссов В.В., Лившиц В. Н., Шахназаров А. Г. -М.: ОАО “НПО “Изд-во “Экономика”, 2000. -421 c.

- Основные направления формирования системы управления рисками на предприятиях регионального инвестиционно-строительного комплекса/Б.Б. Хрусталев, Н.А. Лежикова, В.Б. Клячман, В.Н. Горбунов. -Пенза: Изд-во ПГУАС, 2004. -289 с.

- Сафьянов А.Н. Формирование и развитие маркетинговой концепции управления предприятием: автореф. дис. канд. экон. наук: 08.00.30. СПб., 1995. 17 с.

- Сафьянов А.Н., Дмитриева Т.Н., Ханьжов И.С. Определение справедливой цены на жилую недвижимость в рыночных условиях // Современные научные исследования и инновации. 2014. № 8 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2014/08/36336 (дата обращения: 13.01.2015).

- Хрусталёв Б.Б., Горбунов В.Н. Развитие предприятий строительного комплекса на основе формирования эффективных зон деятельности//Региональная архитектура и строительство. -2006. -№1. -С. 165-169.

- Хрусталёв Б.Б., Горбунов В.Н. Учет влияния внешней и внутренней среды на характер и эффективность развития предприятий инвестиционно-строительных комплексов//Наука и образование в жизни современного общества: сборник научных трудов по материалам Международной научно-практической конференции 29 ноября 2013 г.: в 18 частях. Часть 10; М-во обр. и науки РФ. Тамбов: Изд-во ТРОО «Бизнес-Наука-Общество», 2013. -163 с. -С. 152-153.

- Хрусталев Б.Б., Горбунов В.Н., Оргин А.В. Управление инновационными процессами в региональном инвестиционно-строительном комплексе//Недвижимость: экономика, управление. – 2009. – №3-4. – С. 46-50.

- Хрусталев Б.Б., Саденко С.М., Горбунов В.Н. Необходимость проведения комплексной экспертизы при формировании стратегии развития строительного комплекса//Научный вестник Воронежского государственного архитектурно-строительного университета. Строительство и архитектура. -2008. -№1. -С. 88-94.

- Шекалин А.Н. Применение критериев покрытия в системе риск-менеджмента при анализе инновационных проектов в строительной области // Инновации. – 2007. – №5. – С. 88-90.

- Шекалин А.Н. Системный подход к управлению рисками на предприятиях инвестиционно-строительного комплекса // РЖ 20Т. Экономика строительства. – 2007. – №11. – С. 9.