Современные задачи, которые ставятся сегодня в компаниях перед службами риск-менеджмента, приводят нас к выводу о том, что для качественного и полноценного подхода к управлению рисками необходимо разработать эффективные способы выявления рисков как на стадии анализа инвестиционного проекта, так и в процессе реализации. Кроме того, чтобы учесть риски построенных объектов, необходимо продумывать способ статистического учета этих рисков. Это поможет снизить уровень беспокойства в компании и возможность возникновения ограничений внутреннего характера, а также снизить затраты на анализ рисков.

Для соответствия требованиям привлечения инвестиционного капитала мы считаем необходимым использование наиболее точных и прозрачных методов анализа рисков и прогнозирования эффективности инвестиционного проекта. Качественное прогнозирование финансовых потоков способствует рациональному использованию доступных средств, что способствует созданию дополнительного капитала.

Непрерывность работы компании и поддержание целесообразного устойчивого темпа развития будет возможно благодаря мониторингу внешней внутренней среды инвестиционно-строительного комплекса. Для этого мы планируем разработать критерии покрытия риска, которые будут служить индикаторами отклонений в реализации инвестиционного проекта.

Важным требованием к организации службы риск-менеджмента в инвестиционно-строительном комплексе является экономичность применяемых мероприятий. Этому должна способствовать детальная проработка и тестирование этих мероприятий на экономико-математической модели.

Целью системы риск-менеджмента является не столько антикризисное управление, то есть нивелирование экстренных ситуаций, сколько создание эффективного активно-адаптационного функционирования в условиях неопределенности. Следовательно, деятельность по управлению рисками должна предполагать не дискретность действий, а наоборот, их непрерывность.

Чтобы добиться этого, в рамках комплексного подхода информационный блок управления рисками включает в себя совокупность пяти информационных потоков:

– обобщающий опыт предшествующего развития компании, аналогичных проектов, информация о рыночных тенденциях на данный момент;

– информация, получаемая в процессе анализа исходных данных;

– информация, получаемая в результате прогнозирования и моделирования реализации инвестиционного проекта и любых других важных процессов;

– ответные данные от индикаторов хода реализации инвестиционного проекта (внутренняя информация);

– изменение параметров окружающей среды в процессе реализации инвестиционного проекта (внешняя информация).

Информационные потоки обрабатываются как на стадии рассмотрения, так и в процессе реализации инвестиционного проекта при помощи использования экономико-математической модели. Основой расчетов уровня риска служит анализ эффективности инвестиционного проекта. Согласно Методическим рекомендациям по оценке эффективности инвестиционных проектов и их отбору для финансирования для анализа эффективности принято использовать перечисленные следующие методики:

1. Метод чистого дисконтированного дохода (Net Present Value – NPV);

2. Метод расчета индекса рентабельности инвестиций (Profitability Index – PI);

3. Метод расчета внутренней нормы рентабельности (Internal Rate of Return – IRR);

4. Метод расчета дисконтированного срока окупаемости (Discounted Payback Period – DPP).

Компания, существующая несколько лет, уже обладает определенным набором специфических рисковых факторов (рисковым профилем). Рисковый профиль является такой же характеристикой компании, как и его организационная структура. Для инвестиционно-строительных компаний рисковый профиль совмещает в себе риски строительных и финансовых организаций.

После того, как выявлены риски и проклассифицированы, определено воздействие рисковых факторов на статьи доходов и затрат, производится анализ рисков.

В сфере программных продуктов чрезвычайно мало программ для расчета рисков в строительной отрасли. Ввиду особенностей отрасли, большинство программных комплексов не применимы. Для полного и детального анализа рисков на предприятии мы предлагаем самостоятельно реализовать программную среду анализа рисков, взяв за основу метод имитаций Монте-Карло.

Анализ рисков производится по следующей схеме:

1. Исследуем воздействие рисковых факторов на статьи затрат и доходов. Для этого определяем: на какие статьи влияет изменение рисковых факторов, каким образом отображается это влияние (задаемся размером интервала отклонений показателя затрат или доходов и рядом распределения вероятностей внутри этого интервала). В существующих подходах к использованию метода имитаций Монте-Карло внутри интервала предлагают задаться общим законом распределения вероятностей (нормальный, равномерный, дискретный и т.п.). Такой подход не всегда учитывает реальное положение дел, потому что не всегда распределение вероятностей имеет форму того или иного закона. Мы предлагаем это сделать иначе – на основании опроса экспертов ввести данные о распределении вероятностей по отрезкам внутри интервала;

2. Производим значительное число имитаций с использованием генератора случайных чисел. Особенность генератора случайных чисел заключается в том, что набор случайных чисел равномерен в интервале от 0 до 1. Чтобы при моделировании учитывался заданный нами характер распределения вероятностей, производим ранжирование случайных чисел по условию попадания в тот или иной отрезок интервала изменения рискового фактора. Тем самым мы моделируем статистику изменений рисковых факторов с учетом их вероятностей изменений;

3. Получаем статистику показателей эффективности для принятых исходных данных. Анализируем эту статистику – находим математическое ожидание, дисперсию, коэффициент вариации.

После проведения анализа рисков разрабатываем рисковую стратегию и мероприятия по управлению рисками на том или ином этапе. Общий стратегический план следует рассматривать как программу, которая направляет деятельность фирмы в течение продолжительного периода времени, и при этом постоянные корректировки неизбежны.

В традиционном подходе не анализируется, на сколько применяемые мероприятия по управлению рисками на самом деле решают эту задачу. После разработки мероприятий по снижению риском в традиционном подходе утверждаются определенные действия и финансовые затраты на их выполнение, но эффективность этих действий не просчитывается. Чтобы избавиться от этого недостатка, мы предлагаем использовать критерии покрытия риска, с помощью которых можно оценить эффективность принятых мер по снижению рисков. В случае если покрытие рисков удовлетворяет, инвестиционный проект принимается к реализации.

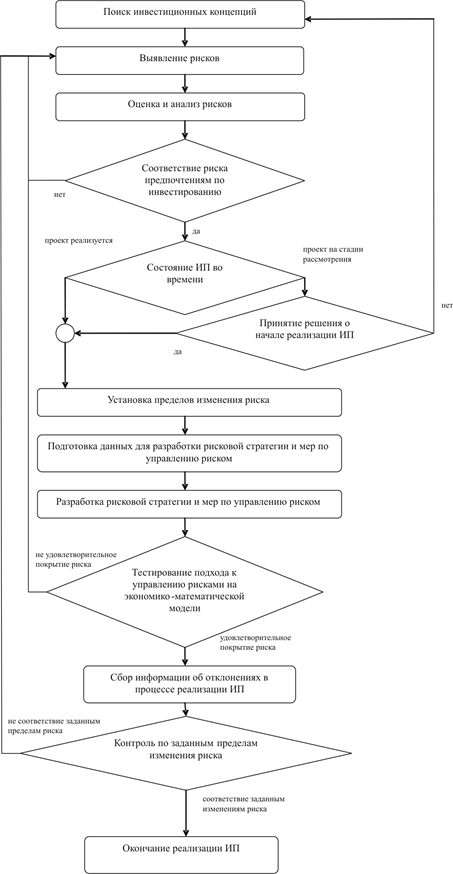

Описанный процесс управления рисками показан на блок-схеме (рис. 1).

Рисунок 1 – Алгоритм комплексного подхода к управлению рисками

Блоки мониторинга и контроля по заданным показателям эффективности призваны идентифицировать отклонения соответственно в ходе реализации определенных шагов и по окончании реализации того или иного шага. В случае, если какое-либо событие приводит к отклонению показателей эффективности от запланированного значения, необходимо вернуться к выявлению рисков и анализу.

В ходе анализа и реализации инвестиционного проекта, уровень рисков, их вероятность будет изменяться в результате планируемых или предпринимаемых мероприятий по снижению рисков, а также в результате изменения среды. Для отображения изменений в информационных потоках, предлагается использовать карту рисков (рис. 2).

Рисунок 2 – Карта рисков

На оси абсцисс отмечается вероятность тех или иных рисков, на оси ординат – значимость или величина эффекта от их реализации. Числами обозначаются порядковые номера рисков, которые были классифицированы по категориям значимости и вероятности, причем так, чтобы каждому сочетанию вероятность/значимость был приписан один вид риска.

Такая классификация упрощает процесс установки приоритетов, показывая положение каждого риска относительно других. Толстая линия – линия толерантности к риску. Она разделяет самые веские риски и более легкие. Целью риск-менеджмента является смещение всех рисков в нижний левый угол, к началу системы координат.

Процесс картографирования рисков представляет собой часть систематической, охватывающей все стороны деятельности компании методологии, позволяющей выделять, располагать по приоритетам, и оценивать количественно (разбивать на классы) риски организации. Если и в дальнейшем рассматривать среду компании, как абсолютную рисковую среду, то на карте должны быть отмечены все известные риски для данной компании. Множество из них будут мало значимы, но некоторые будут опасными, в основном над ними и будет работать отдел риск-менеджмента. При появлении новых рисков их необходимо проранжировать и внести в карту рисков. Такой подход позволяет учитывать все особенности рисковой среды, в которой находится компания.

Чтобы зафиксировать опыт предшествующего развития компании предлагается использовать карты рисков инвестиционного проекта до управления рисками и после управления рисками. Для фиксирования изменений во внешней среде, а также для отображения ответных данных от индикаторов в ходе реализации инвестиционного проекта карта рисков будет заполняться в ходе выполнения работ и переходе от этапа к этапу.

Чтобы снизить трудоемкость исследования, используются специализированные компьютерные программы для расчета показателей эффективности методом Монте-Карло.

Создание эффективной структуры, способной функционировать в соответствии с требованиями проекта, компании и риска, обеспечивает адекватное восприятие ряда вопросов, связанных с построением системы управления рисками на предприятии.

Особенностью инвестиционно-строительного комплекса является широкое применение в сфере управления рисками метода диссипации (лат. dissipatio – рассеяние), который заключается в распределении общего риска путем объединения (с разной степенью интеграции) с другими участниками, заинтересованными в общем результате. При этом снижение неопределенности не является основной задачей, самоцелью риск-менеджмента.

Таким образом, при организации службы риск-менеджмента на предприятиях инвестиционно-строительного комплекса следует учитывать параметры информационной базы, выбранные методы управления, расстановку индикаторов в общем процессе управления риском. Совокупность перечисленных характеристик совместно с автоматизацией подхода определяет эффективность системы риск-менеджмента.

Библиографический список

- Горбунов В.Н. Формирование и развитие эффективных зон деятельности предприятий строительного комплекса: автореф. дис. … канд. экон. наук. – Пенза, 2006. -24 с.

- Горбунов В.Н., Байнишев С.М., Семенов А.В. Подходы к решению проблем инвестирования в жилищно-коммунальное хозяйство на основе государственно-частного партнерства // Экономика и менеджмент инновационных технологий. 2014. № 8 [Электронный ресурс]. URL: http://ekonomika.snauka.ru/2014/08/5751 (дата обращения: 10.01.2015).

- Горбунов В.Н., Байнишев С.М., Холопова А.А. Современные предпосылки формирования новых подходов в решении технико-экономических задач застройщиками // Современные научные исследования и инновации. 2014. № 8 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2014/08/37178 (дата обращения: 10.01.2015).

- Горбунов В.Н., Дмитриева Т.Н., Байнишев С.М., Башкина Е.В. Основные ситуации функционирования экономических систем в условиях неопределенности и риска // Современные научные исследования и инновации. 2014. № 8 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2014/08/36767 (дата обращения: 10.01.2015).

- Горбунов В.Н., Дмитриева Т.Н., Большакова С.М. Особенности качественного анализа рисков строительного предприятия // Современные научные исследования и инновации. 2014. № 10 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2014/10/39516 (дата обращения: 10.01.2015).

- Горбунов В.Н., Дмитриева Т.Н., Харатян М.Х. Особенности выбора показателей для модели факторного анализа резервов повышения эффективности деятельности строительного комплекса региона // Современные научные исследования и инновации. 2014. № 11 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2014/11/40329 (дата обращения: 10.01.2015).

- Горбунов В.Н., Оськина И.В., Ханьжов И.С. Проблемы формирования инвестиционной привлекательности инновационных проектов в строительной сфере//Современные проблемы науки и образования. -2014. -№ 4; URL: http://www.science-education.ru/118-14150 (дата обращения: 10.01.2015).

- Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция) / М-во экон. РФ, М-во фин. РФ, ГК по стр-ву, архит. и жил. политике; рук. авт. кол.: Коссов В.В., Лившиц В. Н., Шахназаров А. Г. -М.: ОАО “НПО “Изд-во “Экономика”, 2000. -421 c.

- Основные направления формирования системы управления рисками на предприятиях регионального инвестиционно-строительного комплекса/Б.Б. Хрусталев, Н.А. Лежикова, В.Б. Клячман, В.Н. Горбунов. -Пенза: Изд-во ПГУАС, 2004. -289 с.

- Хрусталёв Б.Б., Горбунов В.Н. Развитие предприятий строительного комплекса на основе формирования эффективных зон деятельности//Региональная архитектура и строительство. -2006. -№1. -С. 165-169.

- Хрусталев Б.Б., Саденко С.М., Горбунов В.Н. Необходимость проведения комплексной экспертизы при формировании стратегии развития строительного комплекса//Научный вестник Воронежского государственного архитектурно-строительного университета. Строительство и архитектура. -2008. -№1. -С. 88-94.

- Шекалин А.Н. Применение критериев покрытия в системе риск-менеджмента при анализе инновационных проектов в строительной области // Инновации. – 2007. – №5. – С. 88-90.

- Шекалин А.Н. Разработка комплексного подхода к управлению рисками в инвестиционно-строительных компаниях: автореф. дис. … канд. экон. наук. -Пенза, 2009. -23 с.

- Шекалин А.Н. Системный подход к управлению рисками на предприятиях инвестиционно-строительного комплекса // РЖ 20Т. Экономика строительства. – 2007. – №11. – С. 9.