УДК 338.001.36

Низамова Айгуль Ирековна

магистр экономики,

Васильева Инесса Николаевна

магистр экономики

Оценка непрерывности деятельности организации на основе анализа вероятности банкротства организации

Аннотация

Данная статья посвящена оценке непрерывности деятельности организации, в частности анализу вероятности банкротства. Авторами предварительно проведен анализ финансовой устойчивости по абсолютным показателям и по относительным показателям, анализ платежеспособности, анализ показателей рентабельности. На основе полученных данных проводится анализ вероятности банкротства с применением методик различных авторов.

Going concern assessment based on analysis of the bankruptcy of the organization.

Summary

This article evaluates the continuity of the organization, in particular the analysis of the probability of bankruptcy.

The authors previously analyzed financial stability relative terms, the analysis of financial stability in absolute terms, solvency analysis, analysis of profitability. Based on the data analyzes the probability of bankruptcy using techniques of various authors.

Аудиторская деятельность должна основываться на множестве приемов и методов экономического анализа.

В зарубежной практике под анализом понимают оценку экономической информации посредством изучения реально действующих связей и взаимосвязей между показателями.

К важнейшим задачам, решаемым в процессе экономического анализа в аудите, относится оценка допущения непрерывности деятельности организации [1, с. 178]. Эта оценка важна для как для внешних, так и для внутренних пользователей.

Результатом анализа в аудите является выявление:

- уровня деловой активности;

- оценка его функционирования в будущем;

- области преднамеренных ошибок в отчетности;

- оценки экономических показателей;

- вероятности банкротства.

Используя данные приведенные в Таблицах 1, 2, 3, 4, 5 проанализируем вероятность банкротства организации.

Таблица 1

Анализ показателей рентабельности ОАО «Альфа»

| Показатели |

2011 год |

2012 год |

Отклонения | |

| 1. Прибыль до налогообложения, тыс. руб. |

562262 |

781153 |

218891 |

|

| 2. Выручка от продаж, тыс. руб. |

2620680 |

3093810 |

473130 |

|

| 3. Среднегодовая стоимость основных производственных фондов, тыс. руб. |

800219,5 |

931428,5 |

131209 |

|

| 4. Среднегодовые остатки оборотных средств, тыс. руб. |

562721,5 |

907094,5 |

344373 |

|

| 5. Среднегодовая стоимость производственных фондов, тыс. руб. (п.3+ п.4) |

1362941 |

1838523 |

475582 |

|

| 6. Рентабельность ПФ (п.1/ п.5х100) |

41,25 |

42,49 |

1,23 |

|

| 7. Прибыль от продаж, тыс. руб. |

573042 |

767182 |

194140 |

|

| 8.Рентабельность продаж, % (п.7/ п.2х100) |

21,87 |

24,80 |

2,93 |

|

| 9.Среднегодовая стоимость активов, тыс. руб. |

1599150,5 |

2113124,5 |

513974 |

|

| 10.Рентабельность активов, % (п.1/ п.9х100) |

35,16 |

36,97 |

1,81 |

|

| 11.Чистая прибыль, тыс. руб. |

429724 |

630504 |

200780 |

|

| 12.Собственный капитал, тыс. руб. |

1443867,5 |

1912933,5 |

469066 |

|

| 13.Рентабельность собственного капитала, % (п.11/ п.12х100) |

29,76 |

32,96 |

3,20 |

|

| 14.Чистая рентабельность, % (п.11/ п.2х100) |

16,4 |

20,38 |

3,98 |

|

Таблица 2

Анализ платежеспособности ОАО «Альфа» в 2012 году

в тыс. руб.

| Показатели |

Начало 2012 года |

Конец 2012 года |

Отклонения |

Норматив |

|

689967 |

464486 |

|||

| 1. Денежные средства, т.р. |

225481 |

|||

| 2. Краткоср. финансовые вложения |

249 |

5000 |

4751 |

|

| 3. Дебитор.задолженность краткоср. |

277884 |

209602 |

-68282 |

|

| 4. Запасы, т.р. |

192892 |

199841 |

6949 |

|

| 5. Текущие обязательства |

171493 |

173344 |

1851 |

|

| 6. Коэффициент абсолютной ликвидности |

1,32 |

4,01 |

2,69 |

0,2 |

| 7. Коэффициент промежут. ликвидности |

2,94 |

5,22 |

2,28 |

0,8 |

| 8. Коэффициент покрытия |

4,06 |

6,37 |

2,31 |

2 |

| 9. Коэффициент обеспеченности СОС |

0,72 |

0,81 |

0,09 |

0,1 |

Таблица 3

Анализ финансовой устойчивости по абсолютным показателям

в тыс. руб.

| Показатели |

На начало 2012 года |

На конец 2012 года |

Отклонение |

|

| 1. Собственные источники средств (СК) |

1628209 |

2197658 |

569449 |

|

| 2. Внеоборотные активы |

1119279 |

1292781 |

173502 |

|

| 3. Наличие собственных оборотных средств (п.1- п.2) |

508930 |

904877 |

395947 |

|

| 4. Долгосрочные займы и кредиты |

- |

- |

- |

|

| 5. Наличие собственных оборотных средств и долгосрочных источников (п.3+ п.4) |

508930 |

904877 |

395947 |

|

| 6. Краткосрочные кредиты и займы |

5005 |

- |

-5005 |

|

| 7. Общая величина источников средств (п.5+ п.6) |

513935 |

904877 |

390942 |

|

| 8. Запасы |

192892 |

199841 |

6949 |

|

| 9. Излишки (недостатки) СОС (S1) (п.3- п.8) |

316038 |

705036 |

388998 |

|

| 10. Излишки (недостатки) СОД (S2) (п.5- п.8) |

316038 |

705036 |

388998 |

|

| 11. Излишек (недостаток) общих источников (S3) (п.7- п.8) |

321043 |

705036 |

383993 |

|

| 12. Трехкомпонентный показатель S |

{1;1;1} |

{1;1;1} |

||

Таблица 4

Анализ финансовой устойчивости по относительным показателям

в тыс. руб.

| Показатели |

На начало 2012 года |

На конец 2012 года |

Отклонение |

Норматив |

| 1. Собственный капитал |

1628209 |

2197658 |

569449 |

|

| 2. Заемный капитал |

194898 |

205484 |

10586 |

|

| 3. Авансированный капитал |

1823107 |

2403142 |

580035 |

|

| 4. Внеоборотные активы |

1119279 |

1292781 |

173502 |

|

| 5. Собственные оборотные средства |

532335 |

937017 |

404682 |

|

| 6. Оборотные активы |

703828 |

1110361 |

406533 |

|

| 7. Запасы |

192892 |

199841 |

6949 |

|

| 8. Денежные средства |

225481 |

689967 |

464486 |

|

| 9. Долгосрочные заемные средства |

23405 |

32140 |

8735 |

|

| 10. Коэффициент автономии |

0,8931 |

0,9145 |

0,0214 |

≥ 0,5 |

| 11. Коэффициент соотношения заемных и собственных источников средств (п.2/ п.1) |

0,1197 |

0,0935 |

-0,0262 |

< 1 |

| 12. Коэффициент обеспеченности запасов СОС (п.5/ п.7) |

2,7598 |

4,6888 |

1,9291 |

0,6-0,8 |

| 13. Коэффициент маневренности (п.5/ п.1) |

0,3269 |

0,4264 |

0,0994 |

0,2-0,4 |

| 14. Коэффициент напряженности (п.2/ п.3) |

0,1069 |

0,0855 |

-0,0214 |

≤ 0,5 |

| 15. Коэффициент мобильности активов (п.6/ п.3) |

0,3861 |

0,4620 |

0,0760 |

0,4 |

| 16. Коэффициент мобильности оборотных активов (п.8/ п.6) |

0,3204 |

0,6214 |

0,3010 |

0,1 |

| 17. Индекс постоянного актива (п.4/ п.1) |

0,6874 |

0,5883 |

-0,0992 |

|

| 18. Коэффициент долгосрочно привлеченных заемных средств |

0,0142 |

0,0144 |

0,0002 |

Таблица 5

Анализ финансовой устойчивости по относительным показателям

|

Показатели |

На начало 2012 года |

На конец 2012 года |

Отклонение |

|

Коэффициент капитализации |

0,1197 |

0,0935 |

-0,0262 |

|

Коэффициент автономии |

0,8931 |

0,9145 |

0,0214 |

|

Коэффициент финансирования |

8,3542 |

10,6950 |

2,3408 |

|

Коэффициент финансовой устойчивости |

0,9059 |

0,9279 |

0,022 |

Финансовое состояние предприятия является устойчивым, предприятие имеет достаточно средств для погашения всех своих обязательств и одновременно может непрерывно осуществлять процесс производства и продаж, также

значительную часть вырученных средств активно инвестировать в новые технологии, оборудование, собственные проекты.

Для прогнозирования банкротства проведем анализ по моделям, разработанным на основе многомерного анализа. Эти методики и модели должны позволять прогнозировать возникновение кризисной ситуации коммерческой организации заранее, ещё до появления её очевидных признаков.

1) Из всех методик диагностики вероятности банкротства наиболее простой и понятной является двухфакторная математическая модель Альтмана. При построении данной модели рассматривается лишь два показателя: коэффициент текущей ликвидности и удельный вес заёмных средств в пассивах. Данная модель выглядит следующим образом [2, c. 656]:

Х = -0,3877 – 1,0736 * L4 + 0,0579 * ЗСп, (1)

где: ЗСп – доля заемных средств в пассивах.

Применим данную модель для диагностики банкротства ОАО «Альфа»:

Х = -0,3877 – 1,0736 *6,37 + 0,0579 * 0,0855 = – 7,2215<0

Следовательно, вероятность банкротства ОАО «Альфа» невелика.

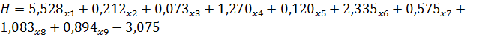

2) Пятифакторная модель Альтмана [3, c. 233]:

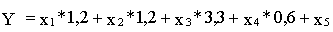

, (2)

, (2)

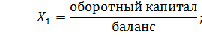

где: Х1 –отношение СОС к сумме активов;

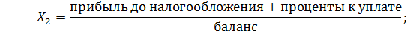

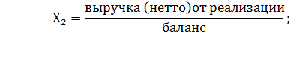

Х2 – рентабельность активов;

Х3- уровень доходности совокупных активов предприятия;

Х4- коэффициент соотношения СК и ЗК;

Х5 – коэффициент оборачиваемости активов.

Используем данную модель для диагностики банкротства ОАО «Альфа»:

Y=1,2 * 0,3765 + 1,4 * 0,8628 + 3,3 * 0,3697 + 0,6 * 10,695 + 1,4641 =

=10,76083 > 2,990

Следовательно, вероятность банкротства ОАО «Альфа» низка.

3) Р.С. Сайфуллин и Г.Г. Кадыков предлагают применять рейтинговое число для оценки финансового состояния предприятий [3, c. 235]:

R = 2 * Ко + 0,1 * Ктл + 0,08 * Ки + 0,45 * Км + Кпр, (3)

где: Ко – коэффициент обеспеченности собственными средствами;

Ктл – коэффициент текущей ликвидности;

Ки – коэффициент оборачиваемости активов;

Км – рентабельность реализации продукции;

Кпр – рентабельность собственного капитала.

Применим данную модель для диагностики банкротства ОАО «Альфа»:

R = 2 * 0,9145 + 0,1 * 6,37 + 0,08 * 1,4641 + 0,45 * 0,2480 + 0,3296 =

= 3,0243 > 1

Таким образом, финансовое состояние ОАО «Альфа» удовлетворительное и вероятность банкротства низкая.

4) Шестифакторная математическая модель О.П. Зайцевой:

Кком = 0,25 * Куп + 0,1 * Кз + 0,2 * Кс + 0,25 * Кур + 0,1 * Кфр + 0,1 *

* Кзаг. (4)

где: Куп – коэффициент убыточности предприятия, характеризующийся отношением чистого убытка к собственному капиталу;

Кз – соотношение кредиторской и дебиторской задолженности;

Кс – показатель соотношения краткосрочных обязательств и наиболее ликвидных активов;

Кур – убыточность реализации продукции, характеризующийся отношением чистого убытка к объёму реализации этой продукции;

Кфр – финансового левериджа (определяется как соотношение заёмного и собственного капитала);

Кзаг – коэффициент загрузки активов как величина, обратная коэффициенту оборачиваемости активов.

Применим данную модель для диагностики банкротства ОАО «Альфа»:

Кком = 0,25 * 0 + 0,1 * 0,827 + 0,2 * 0,2494 + 0,25 * 0 + 0,1 * 0,0935 + 0,1 *

*0,683 = 0,2102 < Kнорм=1,631

Таким образом, риск банкротства ОАО «Альфа» минимален.

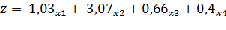

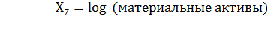

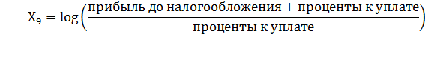

5) Модель Спрингейта [3, c.234]:

, (5)

, (5)

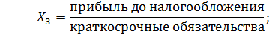

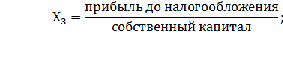

где:

Z = 1,03 * 0,462 + 3,07 * 0,3696 + 0,66 * 4,5306 + 0,4 * 1,4641 =

= 5,1864 > 0,862

Таким образом, риск банкротства ОАО «Альфа» минимален и предприятие является платежеспособным.

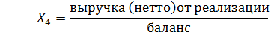

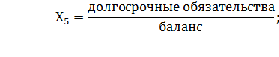

6) Модель Фулмера [3, c. 234]:

, (6)

, (6)

где:

H = 5,528 * 0,8628 + 0,212 * 1,4641 + 0,073 * 0,4084 + 1,270 * 3,3578 –

– 2,120*0,0134+ 2,335 * 0,0721 + 0,575 * 5,9875 + 1,083 * 5,4036 + 0,894 * 3,8633 – 3,075 = 19,2146 > 0

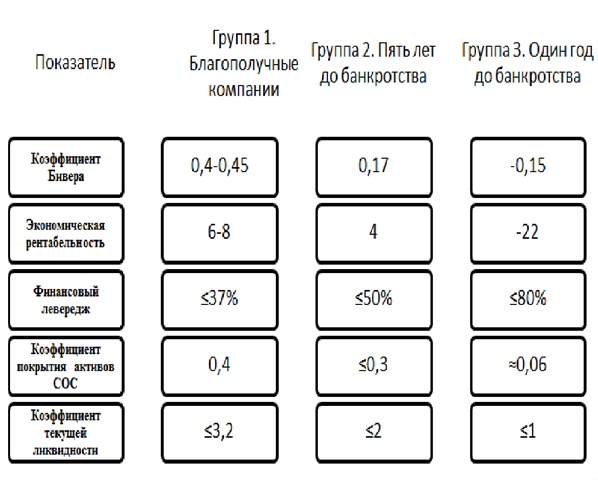

7) Модель Бивера [3, c. 232]:

Коэффициент Бивера =

(Чистая прибыль + Амортизация)/3аёмные средства

Экономическая рентабельность = Чистая прибыль*100/Активы

Финансовый левередж =

Заёмный капитал/Баланс

Коэффициент покрытия активов собственными оборотными средствами = СОС/Активы

Коэффициент текущей ликвидности =

Оборотные активы/Текущие обязательства

Рис. 1. Группы значений показаний для пятифакторной модели У. Бивера

Используем данную модель для диагностики банкротства ОАО «Альфа»:

Коэффициент Бивера = 3,068

Экономическая рентабельность = 630504/2113124,5 * 100 = 29,8375%

Финансовый левередж = 205484/2403142 = 0,0855 (8,55%)

Коэффициент покрытия активов собственными оборотными средствами = 937017 / 2403142 = 0,3899

Коэффициент текущей ликвидности = 6,37

По результатам анализа видно, что ОАО «Альфа» по всем показателям модели относится к группе благополучных компаний, следовательно, вероятность банкротства ОАО «Альфа» низка.

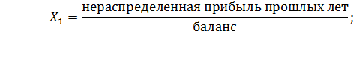

8) Модель прогнозирования финансовой несостоятельности Таффлера [2, c. 657]:

Z = 0,53 X1 + 0,13 X2 + 0,18 X3 + 0,16 X4, (7)

Показатели модели:

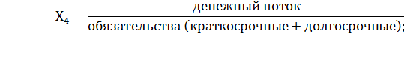

- X1 – коэффициент покрытия (отношение прибыли от реализации к краткосрочным обязательствам);

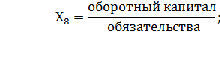

- X2 – коэффициент покрытия (определяется как отношение оборотных активов к общей сумме всех обязательств);

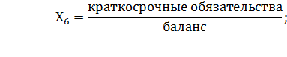

- X3 – доля обязательств (отношение краткосрочных обязательств к общей сумме всех активов);

- X4 – коэффициент рентабельности совокупных активов (рассчитывается как отношение выручки от реализации к общей сумме всех активов).

Z = 0,53 * 4,4495 + 0,13 * 6,37 + 0,18 * 0,0721 + 0,16 * 1,4641 =

= 3,4336 > 0,3

По результатам модели ОАО «Альфа» имеет хорошие долгосрочные перспективы.

9) Модель прогнозирования финансовой несостоятельности Лиса [2, c.657]:

Z = 0,063 X1 + 0,092 X2 + 0,057 X3 + 0,001 X4 , (8)

Показатели модели:

- X1 – доля оборотных средств в активах (отношение текущих активов предприятия к общей сумме его совокупных активов);

- X2 – рентабельность активов по прибыли (определяется как отношение прибыли от реализации к общей величине совокупных активов);

- X3 – рентабельность активов по нераспределенной прибыли (соотношение нераспределенной прибыли компании к ее совокупным активам);

- X4 – коэффициент покрытия по собственному капиталу (рассчитывается как отношение собственного капитала предприятия к его заемному капиталу).

Z = 0,063 * 0,462 + 0,092 * 0,363 + 0,057 * 0,8628 + 0,001 * 10,695 = 0,1224

10) Модель Ж. Лего:

Z = – 2,7616 + 4,5913 X1 + 4,5080 X2 + 0,3936 X3, (9)

Показатели модели:

- X1 – отношение акционерного капитала компании к общей величине его активов;

- X2 – коэффициент, отражающий отношение суммы прибыли до налогообложения и издержек финансирования к совокупной величине активов (коэффициент рентабельности совокупных активов);

- X3 – коэффициент, отражающий отношение оборота предприятия за два предыдущих периода к совокупным его активам за аналогичные периоды.

Z = – 2,7616 + 4,5913 X1 + 4,5080 X2 + 0,3936 X3 = – 2,7616 + 4,5913 * 0,9145 +

+ 4,5080 * 0,3697 + 0,3936 * 1,4641 = 3,68 > 0,3

Таким образом, вероятность банкротства ОАО «Альфа» низка.

11) Модель прогнозирования финансовой несостоятельности Вишнякова:

Z = 0,83 X1 + 5,83 X2 + 3,83 X3 + 2,83 X4 + 4,83 X5 + X6, (10)

Показатели модели:

- X1 – коэффициент обеспеченности собственными оборотными средствами (отношение собственных оборотных средств предприятия к общей сумме его активов);

- X2 – коэффициент текущей ликвидности;

- X3 – рентабельность собственного капитала по чистой прибыли (отношение чистой прибыли компании к стоимости ее собственного капитала, выраженное в процентах);

- X4 – коэффициент капитализации (рассчитывается как отношение рыночной стоимости собственного капитала предприятия к его заемным средствам);

- X5 – показатель общей платежеспособности (определяется отношением рыночной стоимости активов к сумме обязательств предприятия);

- X6 – коэффициент менеджмента (отношение выручки от реализации к краткосрочным обязательствам предприятия).

Z = 0,83 * 0,3899 + 5,83 * 6,37 + 3,83 * 0,3296 + 2,83 * 10,695 + 4,83 * *11,695 + 17,9436 = 143,2 > 10 – 50

По данной модели прогнозирования финансовой несостоятельности ОАО «Альфа» является платежеспособным.

В результате оценки финансового риска по дискриминантным факторным моделям прогнозирования финансовой несостоятельности предприятия можно сделать вывод, что вероятность банкротства ОАО «Альфа» низка. Финансовое состояние предприятия является устойчивым, предприятие имеет достаточно средств для погашения всех своих обязательств и одновременно бесперебойного осуществления процесса производства и продаж, также

значительную часть вырученных средств активно инвестирует в новые технологии, оборудование, собственные проекты.

Библиографический список

1. Мельник М.В., Когденко В.Г. Экономический анализ в аудите. – М. : ЮНИТИ-ДАНА, 2012. – 543 с.

2. Савицкая Г.В. Экономический анализ: 12-е изд., испр. и доп. – М.: Новое знание, 2006. – 679 с.

3. Артеменко В.Г., Анисимова Н.В. Экономический анализ: учебное пособие. – М.: Кнорус, 2011. – 288 с.