В настоящее время почти все направления бизнеса можно охарактеризовать высокой степенью конкуренции. В целях достижения лидерства и сохранения позиций на рынке любая компания старается осваивать новые технологии, развиваться и диверсифицировать свою деятельность.

С каждым годом увеличивается количество новых компаний на рынке, а так же компаний, которые усиливают свои позиции. Именно в этот момент предприятиям необходимо дополнительное финансирование, иными словами – инвестиции. Инвестиции – текущие вложения разнообразных ресурсов, включая денежные, с целью получения выгод в будущем [3, стр. 21]. Главной целью привлечения средств является эффективное управление деятельностью компании и улучшение результатов. Инвестиции дают возможность улучшить финансовые показатели, и соответственно, финансовое состояние компании и, как следствие, максимизировать рыночную стоимость предприятия.

Для привлечения инвестиций компании необходимо проводить ряд мероприятий, повышающих её инвестиционную привлекательность. Но на эту ситуацию можно посмотреть с иной стороны: как среди огромного многообразия компаний выбрать ту, что поможет ему сгенерировать дополнительный денежный поток. Что определяет инвестиционную привлекательность?

Каждый автор трактует по-своему понятие «инвестиционная привлекательность», и это затрудняет определение данного термина. Но все их можно объединить в 3 подхода определения инвестиционной привлекательности: традиционный, комплексный и стоимостной.

Традиционный подход предполагает оценку финансового состояния и инвестиционной привлекательности с использованием традиционных методов. В данном случае рыночные факторы развития экономики, к которым можно отнести степень конкуренции на отдельно взятом рынке, число предприятий данной отрасли, не учитываются. Для характеристики финансовой независимости организации, уровня платежеспособности и ликвидности существует система коэффициентных показателей [1, стр. 55].

Наряду с рекомендациями специалистов в настоящее время действуют и должны применяться для соответствующих целей методики анализа инвестиционной привлекательности, содержащиеся в постановлениях Правительства, распоряжениях, правилах, приказах, указаниях министерств и иных федеральных органов исполнительной власти Российской Федерации.

В документе «Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организаций», утвержденным Госкомстатом России 28.11.2002г, предлагается в процессе анализа финансовой отчетности решать следующие задачи:

- анализ имущества организаций и источников его формирования;

- анализ платежеспособности и финансовой устойчивости;

- анализ финансовых результатов организаций, эффективности использования активов и источников их формирования;

- оценка финансового состояния организаций.

Также, следует обратить внимание на Методические указания по проведению анализа финансового состояния организаций, утвержденные Федеральной службой России по финансовому оздоровлению и банкротству (ФСФО) приказом от 23.01.2001г. № 16;

В данном приказе отмечается, что целью разработки Методических указаний является обеспечение единого методического подхода при проведении сотрудниками ФСФО анализа финансового состояния организаций при выполнении экспертизы и составления соответствующих заключений.

Из всего вышесказанного следует, что для определения степени устойчивости финансового состояния организации необходима система показателей. Она используется для диагностики предприятия на основе ее финансовой отчетности. Этот способ является наиболее удобным для обобщения большого количества финансовых данных и сравнения результатов деятельности различных компаний. Финансовые коэффициенты помогают руководству сфокусировать внимание на слабых и сильных сторонах деятельности организации.

Полезность использования коэффициентов определяется в первую очередь задачами, которые перед собой ставит руководство.

При использовании системы финансовых коэффициентов необходимо помнить, что оценка результатов деятельности предприятия производится на основе данных прошедших периодов, и на их основе может оказаться затруднительно составлять прогнозы на будущее развитие предприятия. Решения, принятые, учитывая коэффициенты, могут лишь повлиять на будущее предприятия.

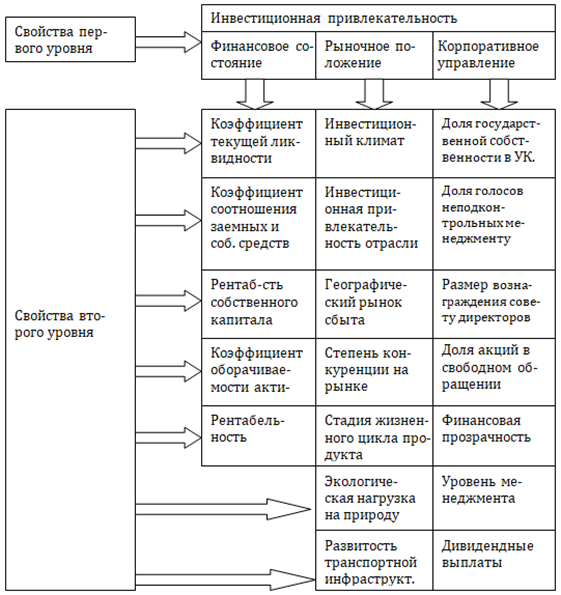

Рассматривая комплексный подход, необходимо выделить критерии, которые используются для оценки финансового состояния и инвестиционной привлекательности компании. Комплексный подход предполагает использование многокритериальной системы, которая рассчитывается на основе финансовой отчетности предприятия и нефинансовых показателей. Система учитывает особенности формирования экономических показателей и применение данных компании вне отчетности вследствие диверсификации корпораций по отраслям и разный уровень корпоративной культуры.

Комплексный метод охватывает не только внутренние финансовые параметры организации, но и внешние, не имеющих численного выражения, например, участие предприятия в рейтингах, качество продукции, наличие системы мотивации, образовательных программ для сотрудников, этот метод так же называют двухуровневым[2, стр.361]. Данный подход позволяет расширить совокупность учитываемых факторов, что может дать более обоснованную и качественную оценку инвестиционной привлекательности предприятия.

Рисунок 1 – Структура комплексного анализа.[1]

Указанный подход обладает и недостатками:

- не вся требуемая информация может быть доступна, например, может составлять коммерческую тайну предприятия, либо могут отсутствовать статистические данные о каком-либо макроэкономическом параметре и т. п.;

- возможна значительная субъективность получаемых результатов, так как часто в подобных методах применяются экспертные оценки различных факторов и т. п.

Стоимостной метод, как и традиционный, заключается в расчете показателей на основе финансовой отчетности предприятия. Основными моделями данного подхода являются:

- Сравнительная модель;

- Модель дисконтирования дивидендов(DDM);

- Модель дисконтирования денежных потоков(DCF).

Сравнительный подход подразумевает под собой сравнивание исследуемой компании с компаниями аналогами, и делиться на данные этапы:

Основные этапы оценки предприятия методом компании-аналога:

- Сбор необходимой информации;

- Сопоставление списка аналогичных предприятий;

- Финансовый анализ;

- Расчет ценовых мультипликаторов;

- Выбор величины мультипликатора, которую целесообразно применить к оцениваемой компании;

- Определение итоговой величины;

- Взвешивания промежуточных результатов;

- Сложения промежуточных результатов.[4, стр. 643]

На первом этапе необходимо собрать исчерпывающую информацию о компании, а также о компаниях-аналогах. На следующем этапе важно рассчитать мультипликаторы для всех компаний, а именно:

- P/E цена прибыль;

- P/EBITDA цена денежный поток;

- P/S цена выручка.

JAMES R. HITCHNER в своей книге «Financial Valuation» рассказывает о том, что при оценке компании наиболее распространенным и часто используемым показателем является мультипликатор «Цена/Чистая прибыль» (Price/Net Income или Price/ Earnings Ratio, Р/Е ), который связывает цену акции с доходами компании и показывает, сколько инвесторы платят за $1 прибыли и насколько скоро окупятся их вложения. Мультипликатор чаще всего используется в сравнительном анализе.[6 , стр. 181]

Используется мультипликатор для анализа переоценки или недооценки компании самим рынком. Данный показатель не имеет конкретного нормативного значения вследствие того, что зависит от отрасли компании: для быстро развивающихся отраслей характерен более высокий показатель, низкий – для традиционных отраслей. Также учитывается страновой фактор в случаях, когда может возникнуть перекос в развивающихся экономиках.

Отношение цена/выручка P/EBITDA (EV/EBITDA) является оценочным показателем, и используется инвесторами для сравнения компаний: чем меньше оценочный коэффициент, тем больше отдачи инвестор получит на вложенный капитал.

Мультипликатор «Цена/выручка от реализации» показывает, сколько годовых выручек стоит компания, он не зависит от методов ведения бухгалтерского учета. Если рентабельность выручки компании находится на низком уровне, то и общая стоимость компании по коэффициенту P/S имеет минимальное значение. В этом и заложен потенциал роста стоимости: при покупке более успешной компанией данного низкодоходного бизнеса, она может заплатить стоимость исходя из среднеотраслевого коэффициента, и, как следствие, получить следующие выгоды:

- резко увеличить долю рынка;

- имея эффективные технологии управления подобным бизнесом, появляется возможность добиться необходимой рентабельности выручки (по крайней мере на среднеотраслевом уровне);

- сэкономить на масштабе, что увеличит рентабельность собственного капитала;

- получить конкурентные преимущества.

Часто бывает так, что покупатель оценивает поглощаемую компанию по размеру выручки, то есть доли рынка, и выплачивает высокую премию к текущей рыночной цене, в силу того, что торгуемые акции ориентируются на размер фактической прибыли, но она может быть низкой.

Далее по средствам не сложных математических расчетов взвешивая среднеотраслевые показатели с оцениваемой компанией выводиться её справедливая стоимость. Целесообразно использовать все три мультипликатора для оценки, но с разным весовым коэффициентом, так самый значимый коэффициент будет P/E со значением 0.6x, P/S со значением 0.3x и P/EBITDA c 0.1x. Так сравнительный подход будет самый легкий и быстрый, но и самый неточный.

Дисконтирование дивидендов — второй по сложности способ грубо оценить стоимость акций (компанию). Данная модель оценки (discount dividend model, DDM) основывается на концепции стоимости денег во времени. В соответствии с ней стоимость акции равна стоимости будущих дивидендов, приведенной (дисконтированной) к текущему моменту времени. Проще говоря, прогнозируя будущие дивиденды компании и дисконтируя их, получается справедливую стоимость акции. Если рыночная цена акции ниже справедливой стоимости, значит – акция недооценена.[5, стр. 548]

Так как дивиденды – это денежный поток(CF), то их можно продисконтировать. В общем виде формула дисконтирования выглядит:

Где, div –ожидаемые DPS;

k – ставка дисконтирования;

P – справедливая цена акции.

Метод DCF (discounted cash flow), или метод ДДП (метод дисконтированных денежных потоков), он является одним из наиболее популярных методов оценки стоимости компании. Метод DCF базируется на утверждении, что стоимость компании является суммой дисконтированных денежных потоков компании [7, стр. 324]. Денежный поток — денежные средства, остающиеся в распоряжении компании после финансирования всех ее инвестиций и операционной деятельности. Данный метод похож на метод DDM, так как в дисконтирование дивидендов, выплаченные дивиденды так же являются денежным потоком. Только в DCF модели будут дисконтироваться чистые потоки. То есть потоки очиненные от капитальных затрат и оборотного капитала. Но у данной модели, есть и минусы такие как:

- Проблемы с прогнозированием денежных потоков на длинные промежутки времени – слишком много переменных;

- Чувствительность модели к темпам роста и изменениям отдельных показателей (выручка, EBITDA, CAPEX, NWC);

- Чувствительность модели к мультипликаторам и/или пост- прогнозным темпам роста свободных денежных потоков;

- Невозможно оценить активы и компании, которые не приносят позитивные денежные потоки.

Общая формула чистого ДП:

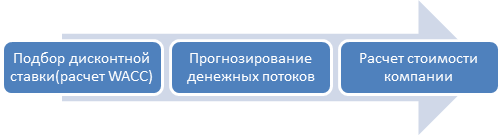

Алгоритм построения DCF модели состоит из трёх этапов.

Рисунок 2 – Алгоритм построения DCF[2]

Для подбора дисконтной ставки необходимо воспользоваться такими инструментами как: модель CAPM, WACC, Tax Shield. Для второго этапа:

- Темпы роста, маржинальность;

- Прогноз оборотного капитала (NWC);

- Прогноз капитальных затрат (CAPEX);

- Прогноз амортизации основных средств (D&A);

- Прогноз процентных платежей;

- Расчет Free Cash Flows (FCFF).

А для выполнения третьего этапа необходимо снова применить мультипликаторы и модель Гордона.

Таким образом, инвестиционная привлекательность с точки зрения отдельного инвестора может определяться различным набором факторов, имеющих наибольше значение в выборе того или иного объекта инвестирования

Главная цель статьи – разработка методики оценки инвестиционной привлекательности предприятия на основе анализа его финансового состояния по данным бухгалтерской отчетности. Данные методики имеет следующие преимущества: комплексный подход, охват большой совокупности показателей и коэффициентов, точное математическое вычисление показателя, служащего критерием оценки инвестиционной привлекательности, позволяет учитывать динамику показателей за несколько лет.

Предложенные методики позволят инвестору выбрать из нескольких предприятий наиболее инвестиционно-привлекательное, которое в перспективе поможет ему получить дополнительную прибыль. А также позволят инвесторам получить исчерпывающее обоснование сравнительной выгодности различных альтернатив вложения финансовых ресурсов при накладываемых ими ограничениях и требованиях к возвратности средств.

[1] http://www.lib.udsu.ru/a_ref/04_17_013.pdf // // [Электронный ресурс]//дата обращения 05.04.18

[2] Рисунок составлен авторами.

Библиографический список

- Российская Федерация, «Федеральный закон “Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений” N 39-ФЗ.» Правительство РФ, 25 февраль 1999 г.

- Приказ ФСФО РФ № 16 Об утверждении «Методических указаний по проведению анализа финансового состояния организаций», 23 января 2001 г.

- Госкомстат РФ «Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организации», 28 ноября 2002 г.

- Грязнова А.В Антикризисный менеджмент: учебник / Под ред. А.В. Грязновой. – М.: ИНФРА-М, 2012. – 368 с.

- Крылов Э.И., Власова В.М Анализ эффективности инвестиционной и инновационной деятельности предприятия 3-ое изд. : учебник / Крылов Э.И., Власова В.М – СПб : Издательство: Финансы и статистика, 2013. – 608c.

- Теплова Т. В. Инвестиции : учебник / Т. В. Теплова — М. : Издатель-ство Юрайт, 2011. — 724 с.

- Brealey, Myers, Allen «Principle of corporate finance», Eighth edition McGraw-Hill/Irwin, 2006. – 1028 p

- Damodaran Aswath «Investment Valuation: Tools and Techniques for Determining the Value of Any Asset 3rd Edition» John Wiley & Sons, 2012 – 992 p.

- Hitchner James R. «Financial Valuation», 3rd Edition, John Wiley & Sons, 2011 – 1320 p

- Van Horne J. «Fundamentals of Financial Management», Pearson; 13 edi-tion, 2009 – 760p.