В нынешних экономических условиях, страны пытаются найти наиболее выгодные коридоры для:

1. расширения товарооборота;

2. привлечения инвестиций в экономику государства;

3. установления доступа к общей инфраструктуре.

В связи с выше перечисленным, в 2013 году во время своего визита в страны Юго – Восточной Азии президент КНР (Китайская Народная Республика) Си Цзиньпин предложил концепцию совместного строительства экономического пояса Шелкового и Морского пути членам АСЕАН (Ассоциация государств Юго – Восточной Азии). Обе идеи были объединены в одну концепцию «Один пояс – один путь».

Концепция «Один пояс – один путь» является открытой для всех стран и международных организаций, и будет создавать основу сотрудничества КНР с заинтересованными странами [7, с.53].

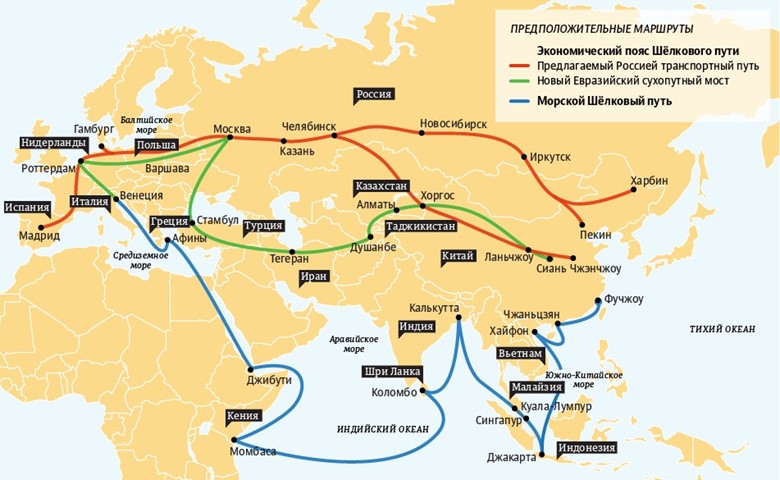

Основными маршрутами Экономического пояса Шелкового пути будут являться:

1. КНР – Центральная Азия – Россия – Европа (до Балтийского моря);

2. КНР – Центральная Азия – Западная Азия – Персидский залив – Средиземное море;

3. КНР – Юго-Восточная Азия – Южная Азия – Индийский океан.

Основными его маршрутами Морского пути будут выступать:

1. морские порты КНР – Южно-Китайское море – Индийский океан – Европа;

2. морские порты КНР – Южно-Китайское море – южная акватория Тихого океана.

В этих направлениях планируется создание экономических коридоров. В их состав войдут [12, с.7]:

1. КНР – Монголия – Россия;

2. КНР – Центральная Азия – Западная Азия;

3. КНР – Индокитай;

4. КНР – Пакистан;

5. Бангладеш – Индия – Мьянма – КНР;

6. Евразийский сухопутный мост.

Маршруты концепции «Один пояс – один путь» отражены на рисунке 1.

Рисунок 1 – Маршруты Экономического пояса Шелкового и Морского пути

По подсчетам СМИ (Средств Массовой Информации) КНР и более 100 стран и международных организаций приняли данную инициативу. В настоящее время подписано более 50 межправительственных соглашений о сотрудничестве. Организации КНР построили более 56 зон торгово – экономического сотрудничества в более чем 20 странах – участниках, которые, в свою очередь, создали около 180 тысяч рабочих мест для граждан этих стран.

Данная идея была поддержана президентом РФ (Российская Федерация). Многие зарубежные СМИ ставят Россию на первое место в списке самых дружественных стран по отношению к концепции «Один пояс – один путь». Следует заметить, Российская Федерация на протяжении долгого времени тесно сотрудничает с КНР.

В мае 2015 года главами РФ и Китая было принято сопряжение двух концепций построения экономического пояса Шелкового пути и концепция развития Евразийского экономического союза. В рамках данных концепций была создана Комиссия по сопряжению ЕАЭС и ЭПШП (Экономический пояс Шелкового Пути).

В 2016 году между КНР, Россией и Монголией был подписан план по строительству экономического коридора.

Россия является ключевым звеном в реализации данного проекта. Для Российской Федерации участие в экономическом поясе шелкового пути дает возможность модернизировать малоимущие регионы Сибири и Дальнего Востока, которые значительно отстают в различных сферах по сравнению с центральными регионами. А также, развивать экономические отношения между странами – участниками экономического пояса, в том числе с КНР [11, с.61].

Следует заметить, что на сегодняшний день, Фонд Шелкового пути не столь активно финансирует проекты России. Были вложены инвестиции в российские компании, а именно – покупка 9,9% акций «Ямал СПГ» по производству сжиженного природного газа и 10% акций нефтехимического холдинга «Сибур». На этом финансирование проектов закончилось. Экономический пояс шелкового пути дает огромную возможность развивать не только политические связи, но и экономические. Развитие бизнеса в России – актуальный вопрос в настоящее время [14, с.76] . Предприниматели готовы выходить на новый уровень. Особую актуальность в этой связи приобретает вопрос унификации налогового законодательства между странами, которая позволит отношениям стать более простыми и понятными обеим сторонам.

Авторами статьи будет проведен сравнительный анализ налоговых систем России и КНР по ее основным элементам, с целью разработки направлений по созданию единого налогового пространства

в рамках экономического пояса Шелкового пути (таблица 1).

Таблица 1 – Сравнительная характеристика некоторых видов налогов РФ и КНР[1]

|

Показатели для сравнения |

Российская Федерация |

Китайская Народная Республика |

|||

|

Налог на добавленную стоимость |

|||||

| Налогоплательщики | -организации

-ИП (индивидуальные предприниматели) -физические и юридические лица, являющиеся плательщиками НДС в рамках перемещения через границу |

Юридические и физические лица, производящие продукцию, а так же – режим импорта | |||

| Объект налогообложения | Реализация товаров, работ и услуг на территории РФ, а так же его перемещения | Реализация товаров и услуг на территории КНР, импорт продукции | |||

| Налоговая база | Исчисляется как стоимость товаров, работ и услуг, исходя из их цены без учета налогов | Стоимость реализованных товаров (работ, услуг) с учетом налога на потребление (акциз) и без включения в них налога на прибыль. | |||

| Ставки налога | 18% – основная ставка

10% – некоторые виды продовольственных и детских товаров, медицинской и печатной продукции; 0%-товары, отгружаемые в режиме экспорта. |

17% – основанная ставка

13% – молочная продукция, яйца, хлеб, мясо птицы и т.д 0% – товары перемещаемые через границу КНР |

|||

| Порядок исчисления и уплаты налога | Сумма процентных долей налоговой ставки.

Порядок исчисления налоговой ставки каждого налогового периода (календарный месяц (для некоторых предприятий-квартал)) исходя из фактической реализации (передачи) товаров (работ, услуг) за истекший налоговый период не позднее 20-го числа месяца, следующего за истекшим налоговым периодом |

-обычные налогоплательщики:

Сумма налога = НДС (Налог на добавленную стоимость) полученный – НДС уплаченный -предприятия малого бизнеса: исчисляется с полученного дохода от реализации товаров, работ или услуг: - 4% – коммерческий сектор; - 6% – остальное. Формула расчета налога: НДС = V продаж х % |

|||

|

Акцизы (в КНР: «налог на потребление») |

|||||

| Налогоплательщики | -организации

-ИП - физические и юридические лица, являющиеся плательщиками акциза в рамках перемещения через границу |

Физические и юридические лица, занимающиеся производством нижеуказанных товаров, импорт товаров | |||

| Объект налогообложения | -табачная продукция

-бензин -автомобильные масла -спиртосодержащая продукция и т.д. |

-алкогольная продукция

-табачная продукция -ювелирные изделия -автотранспортные средства -бензин |

|||

| Налоговая база | Налоговая база определяется на единицу выпущенной подакцизной продукции

а)V выпущенной и реализованной подакцизной продукции в натуральном выражении б) стоимость реализованных подакцизных товаров без учетов акцизов, НДС и прочих налогов |

Стоимость реализованных подакцизных товаров умноженных на процентную ставку | |||

| Ставки налога | Применяются твердые, процентные и смешанные ставки на единицу произведенной подакцизной продукции | Применимы процентные ставки на единицу произведенной подакцизной продукции | |||

| Порядок исчисления и уплаты налога | При твердых ставках:

Сумма акциза = единица произведенной подакцизной продукции , увеличенных на процентную ставку по данному виду подакцизной продукции При % ставках: Сумма акциза = соответствующая налоговой ставке процентная доля налоговой базы Уплата акциза производится исходя из фактической реализации (передачи) за истекший налоговый период: 1) не позднее 25-го числа отчетного месяца (авансовый платеж) – по алкогольной продукции, реализованной с 1-го по 15-е число включительно отчетного месяца; 2) не позднее 15-го числа месяца, следующего за отчетным, – по алкогольной продукции, реализованной с 16-го по последнее число отчетного месяца Налоговая декларация представляется в налоговые органы в срок не позднее 15-го числа месяца, следующего за истекшим налоговым периодом |

Исчисляется, исходя из объемов реализуемой подакцизной продукции увеличенных на процентную ставку | |||

|

Налог на доходы физических лиц |

|||||

| Налогоплательщики | физические лица, которые являются резидентами Российской Федерации, фактически находящиеся на территории РФ не менее 183 календарных дней, а также нерезиденты получающие доход от источников РФ | Физические лица, имеющие постоянное местожительство в Китае, или не имеющие такового, но проживающие на территории КНР в течение года или более (налоговые резиденты). Физические лица, не имеющие китайского гражданства и(или) постоянного местожительства в КНР и(или) проживающие на территории страны менее года – не являются налоговыми резидентами | |||

| Объект налогообложения | Объектом налогообложения признается:

1. доходы от реализации движимого и недвижимого имущества; 2. страховые выплаты: 3. дивиденды и проценты, полученные от российских хозяйствующих субъектов; 4. вознаграждения за выполнение трудовых или иных обязанностей;

|

Объектом налогообложения признается доход, полученный налогоплательщиками:

1) от источников в КНР и (или) от источников за пределами КНР – для физических лиц, являющихся налоговыми резидентами КНР; 2) от источников в КНР – для физических лиц, не являющихся налоговыми резидентами КНР. |

|||

| Налоговая база | Доходы налогоплательщика в виде:

1. материальной выгоды; 2.денежная форма (плата по трудовым договорам); 3. натуральная форма. |

Доходы налогоплательщика в виде:

1. материальной выгоды; 2.денежная форма (плата по трудовым договорам); 3. натуральная форма. |

|||

| Ставки налога | Пропорциональные налоговые ставки

13%-по основным видам дохода 35%-выигрыши и призы 30%-доходы нерезидентов РФ 9%- доходы в виде дивидендов |

Прогрессивные ставки, зависят от объема доходов налогоплательщика

Доходы от заработной платы облагаются по прогрессивной шкале, ставка при этом изменяется от 5 до 45% Доход от предпринимательской деятельности – по ставкам от 5% до 35% Доходы от авторских прав, процентов, дивидендов, продажи имущества – по фиксированной ставке 20%. Нерезиденты уплачивают налог от доходов, превышающих 4000 юаней по прогрессивной шкале со ставками от 5 до 45% |

|||

| Порядок исчисления и уплаты налога | Налог исчисляется как процентная доля налоговой базы

Общая сумма налога исчисляется по всем видам полученного дохода за последний отчетный период – календарный год Физические лица предоставляют в налоговые органы налоговую декларацию не позднее 30 апреля года, следующего за истекшим налоговым периодом |

а)доходы от зарплаты:

Ежемесячная сумма налога= (Совокупный размер заработной платы за месяц – 1600 юаней)*соответствующую ставку налога − предоставляемый вычет б) доходы от предпринимательской деятельности: Ежегодная сумма налога = (Совокупный ежегодный доход от предпринимательской деятельности – затраты, связанные с его извлечением) * Соответствующую ставку налога − Предоставляемый вычет в) Проценты, дивиденды и прочие поступления: Сумма налога = Общая сумма дохода от каждого источника * 20%. Сумма налога с заработной платы уплачивается ежемесячно, доходы от предпринимательской деятельности – ежегодно |

|||

|

Налог на прибыль организаций |

|||||

|

Налогоплательщики |

1. юридические лица – резиденты РФ;

2. юридические лица – нерезиденты РФ; 3. участники консолидированной группы налогоплательщиков. |

Все юридические лица (резиденты и нерезиденты), осуществляющие свою предпринимательскую деятельность на территории Китайской Народной Республики | |||

| Объект налогообложения | Прибыль, которая определяется как разница между полученными доходами и произведенными расходами.

|

Прибыль, источники которой, находятся на территории КНР, а также прибыль, возникшая за пределами КНР, но фактически связанная с деятельностью данных структур на территории КНР | |||

| Налоговая база

|

Признается денежное выражение прибыли, определяемое в соответствии со статьей 247 НК РФ

|

Остаток от всего дохода, полученного предприятием в течение налогового года, за вычетом дохода, в отношении которого не взимается налог, освобожденного от налогов дохода, различного рода удержаний, а также суммы дохода, которую допускается направить на покрытие убытков предыдущих лет.

|

|||

|

Ставки налога

|

20% от налогооблагаемой базы

13% – по доходам, полученным в виде дивидендов от российских и иностранных организаций российскими организациями; – 15% – по доходам, полученным в виде дивидендов от российских организаций иностранными организациями. - 0% – депозитарными расписками, дающими право на получение дивидендов, в сумме, соответствующей не менее 50% общей суммы выплачиваемых организацией дивидендов. |

20% - малорентабельных мелких предприятий

15% – Налог на прибыль предприятий новых и высоких технологий, являющихся объектами государственной поддержки 10% – для предприятий - нерезидентов

|

|||

|

Порядок исчисления и уплаты налога

|

Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и так далее до окончания календарного года. 2. Для остальных налогоплательщиков отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года. Организация самостоятельно выбирает способ уплаты ежемесячных авансовых платежей.

По итогам года не позднее 28-го марта года, следующего за истекшим налоговым периодом, предоставляется налоговая декларация. |

Налоговый агент должен перечислить сумму налога в государственное казначейство в течение 7 дней после его начисления, а также представить в налоговый орган по месту нахождения отчет о удержании налога на прибыль предприятий.

|

|||

[1] Составлено автором по [1, с. 490], [8, с. 45]

Анализируя Таблицу 1, можно заметить, что налоговая система КНР находится в более развитом состоянии, в отличие от РФ. КНР построила налоговую систему таким образом, что ставки по большинству налогов являются прогрессивными, то есть ставка налога увеличивается по мере увеличения налоговой базы [15, с.91].

Прогрессивная система налогообложения, в настоящее время, является эталоном налоговой системы, которая позволяет государству пополнять государственный бюджет посредством налоговых поступлений в большей мере. Данные системы применятся в экономически развитых странах. Прогрессивные налоговые ставки позволяют не только пополнять бюджет, но и решать социальные проблемы.

На сегодняшний день, главной проблемой налогообложения в рамках экономического пояса шелкового пути является устранение двойного налогообложения [4, с.75], [10, с.47].

Было создано Соглашение между Правительством Российской Федерации и Правительством Китайской Народной Республики об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы.

По статье 2 Соглашения к таким налогам в Российской Федерации относятся [20, с.57]:

1. налог на прибыль организаций;

2. налог на доходы физических лиц.

К налогам Китайской Народной Республики относятся следующие налоги:

1. подоходный налог с физических лиц;

2. местный подоходный налог;

3. налог на доходы предприятий с иностранными инвестициями и иностранных юридических лиц.

В отношении уплаты налога от предпринимательской деятельности установлено следующее:

Лицо одного Договорившегося государства уплачивает в бюджет другого государства налог от ведения предпринимательской деятельности, если данное лицо осуществляет свою работу через представительство, которое находится там на постоянной основе.

Налог на доходы от использования имущества при взаимодействии Китая и России уплачивается следующим образом [3, с.237]:

1. налог на доходы от использования недвижимого имущества уплачивается лицом Договорившегося государства в бюджет того государства, на территории которого находится объект налогообложения – недвижимое имущество;

2. доходы лица Договорившегося государства от использования воздушного и морского транспорта облагаются налогом только в этом государстве.

Налогообложение доходов физических лиц в рамках Соглашения происходит следующим образом:

1. доходы полученные от трудовых договоров лицами Договорившегося государствами облагаются налогом подобно международной практики – физические лица уплачивают налог в бюджет того Договорившегося государства, на территории которого он находится свыше 183 календарных дней в течение 12 месяцев [9, с.47];

2. доходы лица Договорившегося государства (резидент иностранного государства), заключившего соглашение с Российской Федерацией и выполняющего работы на территории стороннего государства не подлежат налогообложению на территории РФ.

Налогообложение процентов регулируются Протоколом №429-р от 14 марта 2015 года о внесении изменений в Соглашение от 13 октября 2014 года [20, с.1].

Данный протокол разъясняет о том, что выплачиваемые проценты облагаются налогом на доходы только на территории государства, резидентом которого являются получатели «пассивного» дохода.

Создание единого Соглашения между Правительством Российской Федерации и Правительством Китайской Народной Республики значительно улучшило налогообложение в рамках данного сотрудничества. Но не решило многих основных проблем.

В апреле 2017 года компания EY провела опрос среди российских предпринимателей, имеющий опыт ведения бизнеса на рынке КНР. Более 60% респондентов положительно оценивали рынок Китая и отметили его значительный потенциал. Респонденты также выделили возможности и сложности ведения бизнеса на территории Китая [18, с.247].

Возможности ведения бизнеса российскими предпринимателями на рынке Китая следующие:

1. великий спрос на отечественную (российскую) продукцию;

2. инновационные технологии, которые еще не применяли на территории КНР;

3. существенная возможность долгосрочного планирования;

4. отсутствие замещающих товаров, которые производятся на территории Китая.

Сложности, которые чаще всего возникают у предпринимателей РФ на территории КНР заключаются в:

1. отличиях менталитета;

2. проблемы, возникающие с защитой авторских прав;

3. отличный от российского, стиль управления (авторитарный);

4. отсутствие возможности корректного трактования нормативно – правовой базы [6, с.103].

Проведя SWOT – анализ бизнеса Китая на территории РФ показало следующее:

1. сильными сторонами являются достаточная обеспеченность природными ресурсами и значительный объем внутреннего рынка;

2. слабыми сторонами являются:

- недостаточная осведомленность и понимание российского законодательства;

- отсутствие сведений о конкурентах на том или ином рынке, какие их преимущества и недостатки;

- отсутствие развитой инфраструктуры на территории Российской Федерации;

- недостаточная развитость технологического процесса на территории России.

- макроэкономическая турбулентность.

SWOT – анализ бизнеса России на территории Китайской Народной Республики показывает следующее [17, с.287]:

1. сильными сторонами являются:

- высокая производительность;

- низкие цены;

- вовлеченность;

- широкие масштабы.

2. слабыми сторонами будут являться:

- языковой барьер;

- великие транспортные затраты;

- длительный процесс сертификации;

- необходимость поиска партнера – резидента КНР;

- длительный процесс запуска производства.

В настоящее время до сих пор не решены множество проблем взаимодействия Российской Федерации и Китайской Народной Республики в рамках экономического пояса шелкового и морского пути.

До сих пор остается актуальной проблемой – устранение двойного налогообложения. До конца не изучены тонкости системы налогообложения в Китайской Народной Республике [5, с.51].

Еще одной актуальной проблемой ведения бизнеса являются различия в менталитете и стиле управления этих двух стран, которые влияют на темп развития предпринимательской деятельности в этих странах, а так же – увеличения предложений на рынке. Так как предприниматели – нерезиденты больше времени уделяют на анализ рынка сбыта, его механизмов и нормативно – правовой базы.

Для устранения данных проблем со стороны Российской Федерации необходимо принять следующие меры:

1. введение налоговых льгот для хозяйствующих субъектов из КНР, открывающих свой бизнес или уже работающих на территории РФ;

2. введение в Высших учебных заведениях курсов для повышения квалификации и (или) обучения предпринимателей – резидентов Китайской Народной Республики нормативно – правовой базе РФ и основным аспектам российского налогообложения. Данный пункт поможет гражданам Китая, желающим начать свой бизнес в России, быть более грамотными в ведении предпринимательской деятельности и избежать двойного налогообложения, доначисления и прочих штрафов, пеней по налогам и сборам, существующих на территории Российской Федерации [8, с.74];

3. усовершенствование налоговой системы Российской Федерации в части налоговых ставок, а именно – введение прогрессивной шкалы по ряду налогов (например: НДФЛ (налог на доходы физических лиц)). А так же, перенятие опыта построения налоговой системы ряда экономически – развитых стран для достижения высокого уровня экономического развития страны.

Библиографический список

- Налоговый кодекс Российской Федерации. Часть первая [Текст] :федер. закон РФ от 31.07.1998 г. № 146-ФЗ // Собрание законодательства РФ. -2017. – № 31. – Ст. 3824.

- Налоговый кодекс Российской Федерации. Часть вторая [Текст] :федер. закон РФ от 05.08.2000 г. № 117-ФЗ // Собрание законодательства РФ. – 2017. – № 32. – Ст. 3340.

- Александров, И. М. Налоги и налогообложение [Текст] / И. М. Александров – Москва : Дашков и К, 2015. – 227 с.

- Барулин, С. В. Парадоксы российской системы налогообложения [Электронный ресурс] / С.В. Барулин, Е.В. Барулина. – Режим доступа :http://cyberleninka.ru/article/n/paradoksy-rossiyskoy-sistemy, свободный.

- Влияние конституционных принципов налогового права на развитие законодательства о налогах и сборах [Текст] / Ф. К. Франк // Законодательство и экономика. – 2014. – № 7. – С. 49-51.

- Дадашев, А.З. Налоги и налогообложение в Российской Федерации: Учебное пособие / А.З. Дадашев, Д.А. Мешкова, Ю.А. Топчи. – М.: ЮНИТИ, 2015. – 175 c

- Кругляк, З. И. Оптимизация налогообложения сельскохозяйственных товаропроизводителей [Текст] / З.И. Кругляк // Всё для бухгалтера. – 2016. – № 14(206). – С.51-57.

- Лапин, В. Н. Методология и механизмы развития системы налогообложения реального сектора экономики России [Текст] / В. Н. Лапин. – Москва : БЕК, 2016. – 460 с.

- Лыкова, Л. Н. Налоги и налогообложение [Текст] / Л. Н. Лыкова. – Москва : Издательство Юрайт, 2015. – 353 с.

- Моисеенко, И. А. Оценка бюджетной эффективности реформирования налогообложения прибыли хозяйствующих субъектов [Текст] / И. А. Моисеенко // Финансы и кредит. – 2015. – № 22. – С. 59-67.

- Налоги и налоговая система Российской Федерации [Текст] / под науч. ред. Л. И. Гончаренко. – Москва : Издательство Юрайт, 2015. – 541 с.

- Налоги и налогообложение [Текст] / под ред. Д. Г. Черника, Ю. Д. Шмелева. – Москва : Издательство Юрайт, 2016. – 495 с.

- Налоги и налогообложение [Текст] / под ред. Л. Я. Маршавиной, Л. А. Чайковской. – Москва : Издательство Юрайт, 2016. – 503 с.

- Налоговая политика государства [Текст] / под ред. Н. И. Малис. – Москва : Издательство Юрайт, 2015. – 388 с.

- Пансков, В.Г. Налоги и налогообложение: теория и практика в 2 т. том 1: Учебник и практикум для академического бакалавриата / В.Г. Пансков. – Люберцы: Юрайт, 2016. – 336 c.

- Погорелова, М. Я. Налоги и налогообложение: Теория и практика [Текст] / М. Я. Погорелова. – Москва : ИЦ РИОР, НИЦ ИНФРА-М, 2015. – 208.

- Разгуляева, Е. Ф. Налоговое планирование как фактор совершенствования финансовой деятельности субъекта предпринимательства [Текст] / Е. Ф. Разгуляева. – Москва : ИНФРА-М, 2016. – 448 с.

- Ряднов, М. А. Налогообложение малого бизнеса в России [Текст] // Аналитические и финансово-экономические аспекты развития региональной экономики : сб. науч. тр. по материалам 81 ежегодной науч.-практ. конф. молодых ученых. – Ставрополь , 2016. – С. 239-242.

- Скворцов, О. В. Налоги и налогообложение [Текст] / О. В. Скворцов. – Москва :Экономистъ, 2016. – 450 с.

- Соглашение между Правительством Российской Федерации и Правительством Китайской Народной Республики об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы” (с изм. от 13.10.2014) [Электронный ресурс] Режим доступа: http://www.garant.ru/hotlaw/minfin/701190, свободный.