На любом предприятии действуют встроенные в бизнес – процессы виды контроля технических, человеческих и административных ресурсов с целью соблюдения нормативов и требований. И чем больше усложняются эти бизнес-процессы, тем сложнее соблюдать правила. А правила, как известно, для того и нужны, чтобы их соблюдать. После проверки организации можно получить целый ряд неприятностей. Это и репутационные риски, такие как потеря доли на рынке или снижение объемов реализации, и юридические.

В банковской сфере под термином комплаенс – контроля понимают своевременное предоставление сведений в Банк России, исключения вовлечения банковских организаций и их сотрудников в осуществлении какой-либо противозаконной деятельности [4]. Комплаенс - набор определенных функций, которые можно разделить на обязательные и необязательные. К первым принадлежат законодательные нормы, несоблюдение которых может привести к штрафным санкциям и потере репутации, ко вторым – распоряжения руководства и функции, реализация которых связана с ожиданиями партнеров. Проще говоря, это фундамент, на котором строится система контроля организации.

Внедрение комплаенс – системы регулируется двумя документами: Положением № 242 «Об организации управления риском в кредитных организациях» и Положением № 06-29 «О внутреннем контроле профессионального участника РЦБ».

Система комплаенс требует правильной организации процесса: потенциальные проблемы должны быть оперативно отслежены и решены в режиме реального времени.

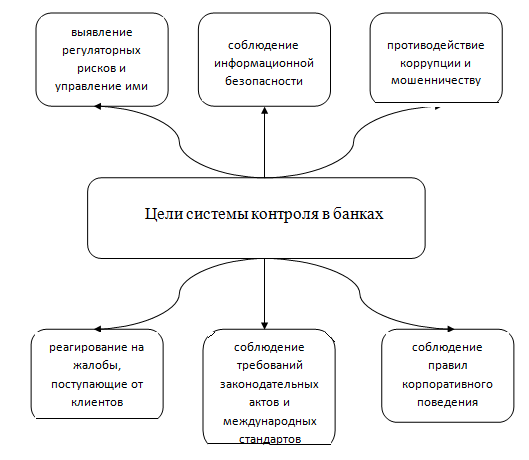

Рисунок 1. Цели системы контроля в банках.

Функция комплаенс – контроля заключается в работе с менеджментом и сотрудниками организации с целью выявления и управления правовым риском. А главная задача – обеспечить создание в организации системы внутреннего контроля, которая адекватно измеряет и управляет рисками, с которыми сталкивается организация.

Конечно, наличие комплаенс – рисков для банка не является критическим. Они обязательно присутствуют. Важен квалифицированный анализ рисков и грамотное управление ими. В противном случае, могут возникнуть неуправляемые комплаенс – риски.

Некоторые люди путают службу внутреннего аудита комплаенс – контроля и считают, что это одно и то же. Однако, это две совершенно разные службы, которые одновременно должны существовать в банке.

«Служба внутреннего аудита осуществляет деятельность по мониторингу, проверке и объективной оценке систем внутреннего контроля, оказанию консультаций, направленных на совершенствование деятельности кредитной организации» [2].

Если банк принимает решение внедрить комплаенс-контроль рисков, то он с самого начала получает положительный имиджевый эффект, который будет особенно заметен во взаимоотношениях с иностранными партнерами. Они будут рассматривать его как равного в вопросах комплаенса [3].

Не существует универсальных комплаенс – программ. Необходимо выявить специфику конкретной организации, учёт её бизнес – модели, стратегии развития и имеющихся ресурсов.

Как отметил в своих рекомендациях Базельский комитет по банковскому надзору “Система внутреннего контроля в банках: основы организации” – комплаенс начинается с высшего руководства [1]. Такой контроль будет очень эффективным при наличии культуры корпоративного управления.

В условиях современной динамично – развивающейся финансовой среде, система комплаенса является необходимым фактором успешного функционирования банков. Внедрение системы комплаенс – контроля – это инвестирование в будущее процветание банков и всей банковской системы страны.

Библиографический список

- Compliance and the Compliance Function in banks // Basle Committee on Banking Supervision. April 2005.

- Из письма Института внутренних аудиторов от 25.05.2005 г. №ЦБ-6 «О внесении изменений в Положение Банка России от 16.12.2003 №242-П» (http://www.iia-ru.ru).

- Бортников Г. П. Комплаенс – риск (риск несоблюдения): международные стандарты и их применимость для банков в странах СНГ (http://www.iia-ru.ru/public/zar_smi/bortnikov).

- Малыхин Д.В. Особенности организации комплаенс – контроля в российских банках// Внутренний контроль в кредитной организации.- 2009.-№ 2.