Научный руководитель

Десятниченко Дмитрий Юрьевич

Северо-Западный институт управления – филиал Российской академии народного хозяйства и государственной службы при Президенте РФ, кандидат экономических наук, доцент кафедры экономики и финансов,

г. Санкт-Петербург

Десятниченко Олеся Юрьевна

Северо-Западный институт управления – филиал Российской академии народного хозяйства и государственной службы при Президенте РФ, кандидат экономических наук, доцент кафедры экономики и финансов,

г. Санкт-Петербург

В данной статье мы рассматриваем одно из самых необходимых в любой сфере жизни и перспективных нововведений — электронные инновации в банковской сфере. Инновационная деятельность в банковской сфере важна, так как в настоящее время информация передается в электронном виде, на любые расстояния и в любую точку мира.

Для начала введем определение инноваций. Банковские инновации – это нововведения в любой сфере деятельности банка, обладающие определенным положительным экономическим и стратегическим эффектом. Другими словами, это новая банковская услуга, продукт или технология их предоставления, а также новый или модернизированный процесс.

Для того чтобы инновация получила ход, она должна удовлетворять следующим признакам:

-

Новизна;

-

Возможность реализовать проект;

-

Удовлетворение потребителей.

Понятие «инновации» можно применить практически ко всем видам деятельности банка, потому что новизной считается всё, что хоть в какой-то мере отличается от уже существующего в банковской сфере. Инновация измеряется временем, но определенного временного промежутка нет.

Анализ деятельности банков показывает, что эффективность работы банка и его конкурентоспособность на рынке по большей части зависит от введения новшеств, т.е. инноваций [1-3].

Современный этап развития банковской сферы характеризуется тремя главными тенденциями: возрастанием роли и доли инновационных технологий, увеличением объема и разнообразия банковских услуг, созданием новых сегментов рынка обслуживания населения.

В настоящее время банки многих развитых стран переходят на дистанционное обслуживание клиентов. Все больше операций клиенты выполняют не в отделении банка, а через Интернет.

Переход банковской системы к дистанционной форме обслуживания вызван следующими причинами:

-

изменениями образа жизни населения;

-

внедрением новых информационных технологий;

-

автоматизацией банковских транзакций.

Также особое значение имеют такие факторы, как рост конкуренции, временной фактор, развитие коммуникационных средств.

Дистанционное обслуживание имеет множество преимуществ. Например, быстрота, легкость и ясность в управлении, получение услуги или информации без визита в банк. Но такая форма обслуживания имеет и слабые стороны. Дистанционная система не позволяет работникам банка иметь личный контакт с клиентами. Поэтому в настоящее время ведется усовершенствование банковских учреждений, базирующееся на дистанционной визуальной связи с клиентами. Планируется воплотить эту идею с помощью видеотерминалов, которые в дальнейшем заменят обычные банкоматы.

С ростом интереса к интернету и мобильным сетям у населения появилась возможность пользоваться таким видом дистанционного обслуживания, как интернет-банкинг. Эта система позволяет при наличии доступа в Интернет совершать различные банковские операции. С помощью интернет-банкинга можно проверить состояние счета, пополнить счет телефона перевести деньги на другую карту, получать кредиты и т.д. И все эти операции можно совершить онлайн, в личном кабинете на сайте банка или в приложении для смартфона.

Такая система значительно упрощает жизнь не только людям, но и банкам. Она имеет свои преимущества:

-

экономия времени (людям не нужно занимать место в очереди, чтобы перевести деньги на другую карту и проделывать многоходовую операцию, чтобы пополнить счет телефона);

-

отсутствие личного участия владельца счета в онлайн-платежах (можно не выходя из дома оплатить счета);

-

круглосуточный контроль счета.

Клиенты всё больше ценят удобство доступа к банковским услугам в любом месте в любой момент. Как показывает статистика, около 21% россиян пользуются мобильным банком.

Поэтому в настоящее время использование интернет-банкинга достаточно перспективно. Многие крупные банки (например, «Сбербанк», «Газпромбанк» и др.) всё в большей степени развивают данную систему, которая помогает им связываться с клиентами через Интернет. Банки разрабатывают удобные для клиентов мобильные приложения. Примером может служить Мобильный банк Сбербанка.

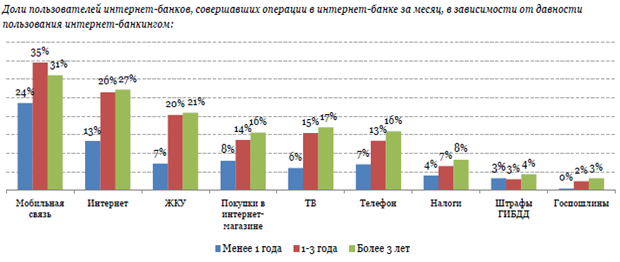

Рисунок 1. Динамика долей пользователей, совершавших операции в интернет банке в зависимости от давности пользования интеренет-банкингом.

Исследование проведено сайтом banki.ru. Интересно, что люди, которые пользуются интернет-банкингом более 3 лет зачастую совершают больше операций через такую систему (см. Рис. 1). Вероятно, это вызвано появлением доверия к интернет-банкингу и пониманием того, на сколько значительно это экономится их время. [4]

Из вышесказанного следует, что рынок банковских интернет-услуг в России стремительно развивается и в ближайшие годы объем предложения услуг интернет-банкинга на рынке услуг вырастет как минимум в два раза.

В настоящее время почти у каждого человека есть смартфон и в этой связи банки решили расширить возможности для их обладателей. Не так давно возник новый способ оплаты – «прикоснитесь телефоном или новой бесконтактной картой к считывающему устройству» – гласит официальный сайт MasterCard. С этой технологией начали работать в 2003 году, но в России она появилась только в 2008. Технология NFC натолкнула банки на такую идею. Согласно результатам исследования компании Juniper,

к концу 2019 года около 516 миллионов потребителей будут оплачивать покупки с помощью бесконтактной технологии. К тому же, NFC чип может быть установлен в часы, телефон или карту. При использовании карты не будет возникать проблемы с банкоматами, когда они «съедают» карту. Но приживётся ли такая технология оплаты в России, где проживает большое число пенсионеров? Людям за 65 сложно приспосабливаться к чему-то новому. Хотя не так давно, пенсии стали перечислять на карты, и многие пенсионеры освоили эту систему. А бесконтактные карты еще проще в обращении, так что, скорее всего этой системой будет пользоваться большое количество людей. [5]

Некоторые банки, например, Бинбанк, ввели СМС оповещение о штрафах ГИБДД и налогах. Это очень полезная функция со стороны банка, так как при наличии необходимой суммы на карте можно сразу оплатить штраф. Эта функция была введена Бинбанком в 2015 году.

Также одной из главных тенденций развития в банковской сфере являются электронные деньги. В настоящее время нужно, чтобы процесс обращения денег проходил очень быстро, фиксировался, защищался, был удобным для использования.

Электронные и наличные деньги имеют общие черты. И те, и другие выполняют функции денег, то есть средство платежа, обращения и накопления.

В России существует две основные группы электронных денег – на основе сетей и на основе смарт-карт.

Смарт-карты распространены сейчас более широко. Российских систем, работающих на их основе несколько – это платежная система «Мир» и «Универсальная электронная карта» (ПРО100).

Карта «Мир» появилась в 2015 году и это можно смело назвать инновацией. Её оператором является Акционерное общество «Национальная система платежных карт», а учредителем – Центральный Банк Российской Федерации.

Платежные карты «Мир» были выпущены для замены, а впоследствии и для существенного «потеснения» банковских карт VISA и MasterCard. Национальная карта будет обязательно выдаваться всем льготникам и бюджетникам.

Первыми банками, выпускающими карту «Мир», стали Газпромбанк, МДМ Банк, Московский Индустриальный банк, Банк «Россия», Связь-Банк, СМП Банк и РНКБ. Газпромбанк также выпустил первую кобейджинговую (работающую с двумя платежными системами) карту «Мир»-Maestro, которая подходит для расчетов не только на территории Российской Федерации, но и за рубежом. С 3 ноября 2016 года начал выдавать платежные карты Сбербанк.

Стоимость обслуживания национальной карты устанавливает банк-эмитент.

Держателям карты «Мир» доступны те же операции, что и держателям других банковских карт, а именно: пополнение счёта, снятие и перевод денег, оплата коммунальных услуг, оплата покупок в магазинах. С помощью данной карты можно пополнять электронные кошельки Яндекс.Деньги и Webmoney. Можно смело рассчитываться картой в Сети, так как она снабжена дополнительной защитой – технологией 3DSecure, что обеспечивает безопасность онлайн-перевода денег в Интернете. Также планируется, что владельцы карт «Мир» смогут с помощью них оплачивать проезд в метро.

Кроме того, преимущество карты состоит в том, что её владельцы смогут получать cash-back с покупок и пользоваться скидками, акциями и бонусами магазинов. [6]

Карта «ПРО100» работает на территории всей России и выпускается в национальной валюте. Можно осуществлять все стандартные банковские карточные операции с помощью этой карты. Начала работать в 2012 году. [7]

Развитие электронных денежных систем может привести к значительному сокращению наличных денег, что упростит процесс денежного обращения и компьютеризирует его. Это может привести к сокращению сотрудников банков и необходимости создания новых программ.

Не так давно в банках появились электронные очереди. Теперь можно занять место в очереди на определенную банковскую операцию и просто следить за табло, на котором будет высвечиваться номер. Такая система очень удобна в использовании. Это позволяет экономить время клиентов распределяя операции по обслуживающему персоналу. Так же по такой системе можно понять, какая операция наиболее востребована в то или иное время, что позволяет распределить сотрудников.

Существует программа «Национальная банковская система России 2010-2020», которая предлагает сценарий ускоренного развития банковской системы, способствующий:

– количественному и качественному росту основных показателей развития банков России;

– увеличению эффективности управления;

– реализации национальных проектов в сфере кредитования и др.

По данной программе предполагается «банкизация» страны, то есть оснащение банками, которые будут предоставлять финансовые услуги гражданам по всей стране. Динамика развития банков, свидетельствует об обратной ситуации. За последний год число банков сократилось. По состоянию на 01.01.2015 число банков составляет 834, а на 01.01.2016 – 733. [8]. Например, «Сбербанк» на 14.11.2013 имел 18 тысяч отделений, а на 13.11.2016 имеет 17493 отделения. [9]

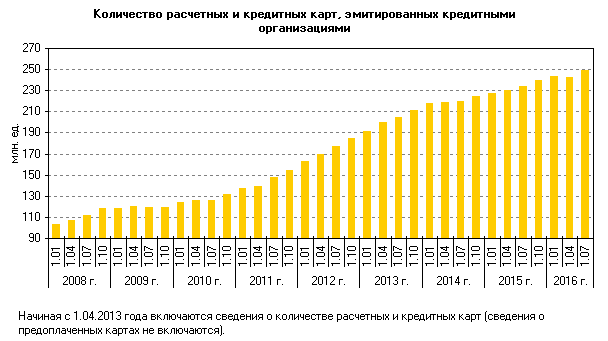

В настоящее время (примерно с 2010 г.) количество карт стремительно возрастает. [10]

Рисунок 2. Динамика численности банковских карт

Также необходимо произвести качественные изменения в развитии банковской системы, которые заключаются в большей прозрачности, открытости перед клиентами и инвесторами, внедрении ведущих бизнесмоделей, новых банковских технологий и банковских продуктов. Это позволит вывести российскую банковскую систему из отстающих от развитых стран на более высокий уровень развития по таким характеристикам, как: капитал банка по отношению к ВВП, активы банков по отношению к ВВП и кредиты банков по отношению к ВВП. Эти характеристики в настоящее время ниже, чем аналогичные индикаторы в странах ЕС, Англии, США и Японии.

Многие инновации Российских банков будут представлены в феврале 2017 года на форуме FinNext 2017 в Москве. Там обсуждаются стартап проекты и победителям выделяются средства на их реализацию. Правда и участие там не бесплатное, в 2017 году стоимость на 1 участника составит 24 тысячи рублей.

Возможно, в ближайшем будущем в банковской сфере появится биометрическая идентификация клиентов. В настоящее время всё чаще стали разрабатываться и улучшаться телефоны, которые имеют функции, основанные на отпечатке пальца. Не исключено, что банки так же найдут в такой технологии что-нибудь привлекательное. Например, вместо ввода ПИН-кода нужно будет приложить палец к сенсору и покупка будет оплачена. Тогда и не нужно будет носить с собой подтверждающие личность документы. Уже можно увидеть примеры использования такой технологии. Банк Великобритании Royal Bank of Scotland разработал приложение, вход в которое осуществляется с помощью отпечатка пальца. Так же система биометрической идентификации включает в себя распознавание лица, радужки глаза и сетчатки. Использование таких технологий поможет в ускорении работы с клиентами и совершении банковских операций. Так же, скорее всего, с рынка уйдут пластиковые карты и можно будет расплачиваться телефоном или при совершенной технологии биометрической идентификации можно будет расплатится, приложив палец без всякой карты.

Для банков данный проект с биометрической идентификацией будет стоить очень мало, так как им достаточно обеспечить такой системой банкоматы и поставить условия, что банк переходит на новую систему. Сначала такая система будет совмещена с банковской картой, а потом и карты уйдут. Магазины сами закупают аппараты считывающие банковские карты, так что обеспечение магазинов этими аппаратами уже не будет касаться банков. Чтобы запустить данный проект нужно только поменять систему идентификации и внести некоторые изменения в программу. С другой стороны, общество еще не готово к таким изменениям, так как считывание отпечатков пальцев на смартфоне появилось не так давно. Но данную инновацию банки могут запустить в любой момент и это будет являться его преимуществом.

Существует компания BTE, которая занимается производством различного оборудования для банков. Эта компания может сделать банкомат с встроенным биометрическим считывателем. Цена банкомата NCR SelfServ 22 составляет 10136,61 евро без биометрического считывателя. Цена же с таким устройством будет примерно 11000 евро. Написание программы для одного банкомата будет стоить в среднем 1500 евро, доставка и установка вместе около – 500 евро. Таким образом, если «Сбербанк» решит заменить все свои банкоматы на новые, то это будет стоить: 80 000(примерно столько банкоматов имеет «Сбербанк») * 13 000= 1 040 000 000 евро. Достаточно большая сумма, хотя прибыль «Сбербанка» за 9 месяцев 2016 года составила 400,1 млрд рублей (примерно 6 млрд евро). Таким образом для полного оснащения такими банкоматами Санкт-Петербурга нужно потратить примерно 17% всей прибыли за 9 месяцев. Достаточно привлекательное предложение для такого крупного банка, чтобы стать передовым по инновационной деятельности. [11]

Таким образом, проанализировав всё вышесказанное, можно сделать вывод, что инновации способствуют росту экономики, развитию и структурным сдвигам. Они обеспечивают развитие во всех экономических сферах, а также и в банковском деле. Электронные инновации в банковской сфере способны успешно развиваться абсолютно в любой сфере деятельности. Данный вид инноваций играет важную роль для реализации в современном мире, когда передача информации в электронном виде достаточно актуальна. Кроме того, это экономит время и, несомненно, значительно облегчает многие задачи клиентов [12-15].

Инновационная банковская система в России только начинает формироваться. Чтобы оказаться на высоком уровне инновационного развития, российским банкам необходимо, опираясь на опыт ведущих иностранных и прогноза их инновационного развития определять приоритетные направления развития банковской техники [16-17].

Банкам необходимо составить стратегический план внедрения инноваций. Основной целью следует выдвинуть достижение оптимального уровня конкурентоспособности на базе согласованных технологических, экономических и управленческих мероприятий. Необходима ориентация банка на постоянное создание новых, более совершенных технологий, продуктов, услуг и банковских процессов.

Чтобы выстоять в конкурентной борьбе, на наш взгляд, банкам нужно решить следующие задачи:

- повысить гибкость и адаптивность к рынку,

- автоматизировать банковские процессы, использовать новые компьютерные технологии, виртуальные банковские и финансовые технологии,

- перейти на дистанционное обслуживание, использование Интернет-банкинга,

- создать и внедрить новые банковские продукты или услуги на основе новых технологий,

- комплексно использовать новые информационные и коммуникационные технологии для электронного маркетинга,

- внедрять инновации в области форм и методов управления, изменения в квалификации работников.

Таким образом, инновации в банковской сфере в условиях глобализации - настоятельная необходимость для российских банков. Для успешного участия в конкурентной борьбе, российским банкам нужно ориентироваться только на самые передовые технологии и продукты.

Библиографический список

- Десятниченко Д.Ю., Десятниченко О.Ю. Управление процессом организации инвестирования инноваций в регионе. Монография. Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, Северо-Западный институт управления. Санкт-Петербург, Изд-во Астерион, 2014, 171 с.

- Десятниченко О.Ю. Управление процессом организации инвестирования инноваций. Диссертация кандидата экономических наук: 08.00.05 / Санкт-Петербургский университет управления и экономики. Санкт-Петербург, 2013.

- Микроэкономика: технология эффективного изучения. Десятниченко Д.Ю., Федорков А.И. Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования Российская Академия народного хозяйства и государственной службы при Президенте Российской Федерации, Северо-Западный институт управления. Санкт-Петербург, 2012, 130 с.

- Самые интересные для потребителей банковские инновации 2015 года [Электронный ресурс] — Режим доступа. — URL: http://www.banki.ru/news/lenta/?id=8168124 (дата обращения 15.11.16).

- Технология NFC для банков [Электронный ресурс] — Режим доступа. — URL: http://nfc-services.ru/solutions/banks (дата обращения 15.11.16).

- Национальная платежная карта «Мир» [Электронный ресурс] — Режим доступа. — URL: http://www.mironline.ru (дата обращения 18.11.16).

- Российская платежная система «ПРО100» [Электронный ресурс] — Режим доступа. — URL: http://про100.рф (дата обращения 18.11.16).

- Количество банков в России [Электронный ресурс] — Режим доступа. — URL: https://bankirsha.com/kolichestvo-bankov-v-rossii-na-konec-goda-finansovyi-krizis-ustavnoi-kapital-i-chislennost-bankov.html (дата обращения 20.11.16).

- Сколько филиалов у Сбербанка? [Электронный ресурс] — Режим доступа. — URL: http://www.profbanking.com/blitz-answer/631-how-many-branches-of-the-sbank.html (дата обращения 25.11.16).

- Центральный банк Российской Федерации. Статистика [Электронный ресурс] — Режим доступа. — URL: http://www.cbr.ru/statistics/p_sys/print.aspx?file=sheet013.htm&pid=psrf&sid=ITM_55789 (дата обращения 30.11.16).

- Чистая прибыль Сбербанка [Электронный ресурс] — Режим доступа. — URL: http://www.rbc.ru/finances/15/11/2016/582abdad9a794771d64c12c2 (дата обращения 3.12.16).

- Десятниченко Д.Ю. Федерализм и местное самоуправление в РФ (мониторинг и регулирование социально-экономического развития в регионе; на материалах Ленинградской области). Диссертация на соискание ученой степени кандидата экономических наук / Северо-Западная академия государственной службы. Санкт-Петербург, 2001

- Десятниченко Д.Ю., Десятниченко О.Ю. О необходимости учета ресурсных ограничений микроуровня при реализации стратегии модернизации экономики России // Управленческое консультирование. – 2015. №9 (81). С. 87-95.

- Десятниченко Д.Ю., Десятниченко О.Ю. О необходимости использования дифференцированного подхода при применении методов регулирующего воздействия в отношении территориальных образований различных типов // Управленческое консультирование. – 2015. №10 (82). С. 126-132.

- Десятниченко Д.Ю., Десятниченко О.Ю. Теоретические аспекты формирования стратегии развития сферы рекреации и туризма в регионе // Управленческое консультирование. – 2016. №4 (88). С. 150-157.

- Десятниченко Д.Ю., Десятниченко О.Ю., Шматко А.Д. Туристско-рекреационные зоны как объект управления пространственным развитием и субъект инновационной инфраструктуры региональной экономики. // Экономика и предпринимательство. 2016. № 3-2 (68-2). С. 328-332.

- Великая Е.В., Десятниченко Д.Ю., Десятниченко О.Ю. Об использовании программно-целевого подхода при планировании расходов бюджета г. Санкт-Петербурга в 2015-2020 гг. как способе повышения эффективности управления государственными финансами на региональном уровне // Современные научные исследования и инновации. 2016. № 7 (63). С. 178-187.