Банковский сектор является одним из ключевых компонентов финансовой системы России и призван соответствовать следующим целям:

- обеспечивать трансформацию внутренних сбережений корпоративного и частного секторов в инвестиции с наименьшими транзакционными издержками;

- способствовать эффективной аллокации ресурсов;

- предоставлять эффективно действующие механизмы для реализации базовых социальных функций государства;

- обеспечивать укрепление финансового суверенитета.

Конкурентоспособность банковской системы и экономики в целом зависит от способности системы предоставлять высококачественные и адекватные по стоимости услуги финансового посредничества для всех российских экономических агентов, от крупного и среднего бизнеса до малых предприятий и физических лиц. Важнейшие услуги банковского сектора связаны именно с наличием и эффективным использованием у них ресурсов.

Показатели прироста банковского сектора характеризуются нестабильной динамикой изменений (таблица 1).

Таблица 1. Темпы прироста показателей банковского сектора (% за год)

|

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

| Активы |

39,2 |

5,0 |

14,9 |

23,1 |

18,9 |

16,0 |

35,2 |

6,9 |

| Капитал |

42,7 |

21,2 |

2,4 |

10,8 |

16,6 |

15,6 |

12,2 |

13,6 |

| Кредиты и прочие размещенные

средства, предоставленные нефинансовым организациям |

||||||||

|

34,3 |

0,3 |

12,1 |

26,0 |

12,7 |

12,7 |

31,3 |

12,7 |

|

| Кредиты и прочие средства, предоставленные физическим лицам |

35,2 |

-11,0 |

14,3 |

35,9 |

39,4 |

28,7 |

13,8 |

-5,7 |

| Вклады физических лиц |

14,5 |

26,7 |

31,2 |

20,9 |

20,0 |

19,0 |

9,4 |

25,2 |

| Средства, привлеченные от организаций |

24,4 |

8,9 |

16,4 |

25,8 |

11,8 |

13,7 |

40,6 |

13,7 |

|

Справочно: |

||||||||

| Валовой внутренний продукт |

24,2 |

-6,0 |

19,3 |

28,9 |

12,1 |

6,1 |

9,8 |

3,7 |

Капитал банков, показавший положительную динамику прироста в 2010 – 2013 гг. (с 2,4% до 16,6 %), снизил прирост в 2014 г. До 12,2%. Ситуация несколько улучшилась в 2015 г., когда прирост составил 13,6%. Следует отметить, что факт наличия положительного прироста капитала свидетельствует о росте банковского капитала.

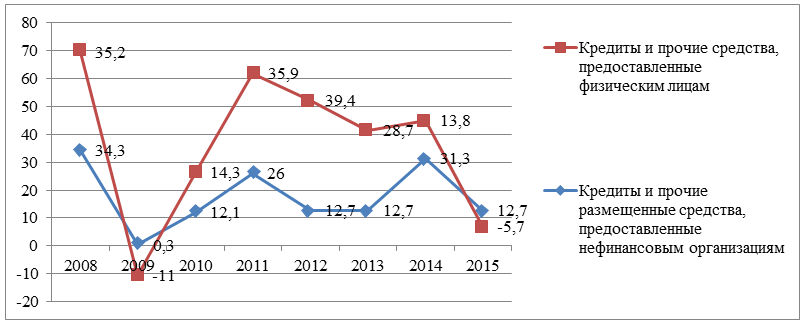

В связи с экономическим кризисом и санкциями 2014-2015 гг. в деятельности банковского сектора за этот период наблюдался спад, что максимально отразилось на показателях динамики объемов кредитования. Так, в 2015 г. наблюдается отрицательная динамика прироста объемов кредитов, выданных физическим лицам (с 28,7 % прироста в 2013 г. до – 5,7 % в 2015) (рис. 1 )

Рис. 1 Темпы прироста кредитов нефинансовым организациям и частным лицам, 2008-2015 гг., %

Прирост кредитов нефинансовым организациям также сократился с 31,3 до 12,7 %, что сопровождается повышением кредитных ставок и ужесточением условий выдачи и возврата кредита.

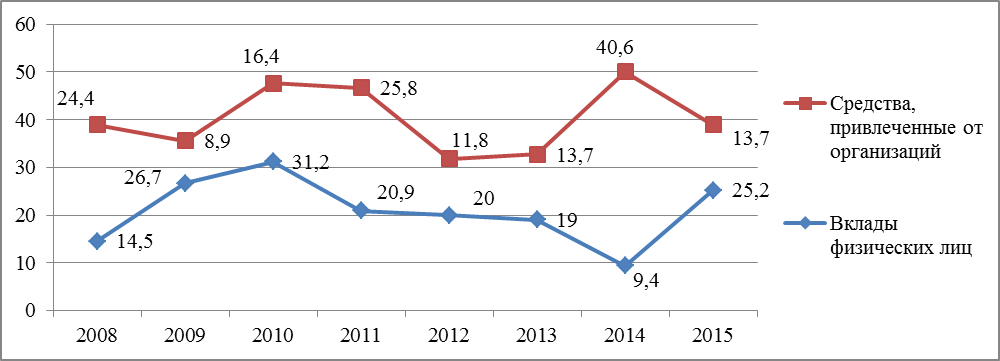

Коммерческие банки ведут активную деятельность по привлечению вкладов физических лиц, что является важной статьей пополнения банковских ресурсов. Результатом этой деятельности стало увеличение динамики темпов прироста вкладов физических лиц с 9,4% в 2014 г. до 25,2 в 2015 г. (рис. 2)

Рис. 2 Темпы прироста средств, привлеченных банками от организаций и частных лиц, %

Прирост же средств организаций сократился в 2015 г. по сравнению с 2014 г. в 3 раза – с 40,6% до 13,7% на фоне экономического кризиса, девальвации рубля и общего снижения деловой активности бизнеса.

Развитие банковского сектора отражает развитие национальной экономики в последние годы. Совокупные активы банковского сектора, по сведению Банка России, на 1 января 2015 г. составили 77,6 трлн. руб.

Основные виды средств кредитных организаций – это, средства организаций на расчетных и прочих счетах, средства государственных и других внебюджетных фондов на расчетных счетах, средства организаций в расчетах, депозиты и прочие привлеченные средства юридических лиц, средства клиентов по факторинговым, форфейтинговым операциям, средства, списанные со счетов клиентов, но не проведенные по корреспондентскому счету кредитной организации из-за недостаточности средств.

По данным Банка России существенную долю ресурсов, порядка 56%, составляют привлеченные кредитными организациями средства от нефинансовых организаций и населения, которые на 01.01.2015 г. составили 43,6 трлн. руб. На собственные ресурсы банковского сектора на 01.01.2015 г. пришлось 10% ресурсов банковского сектора, или 7,9 трлн. руб.

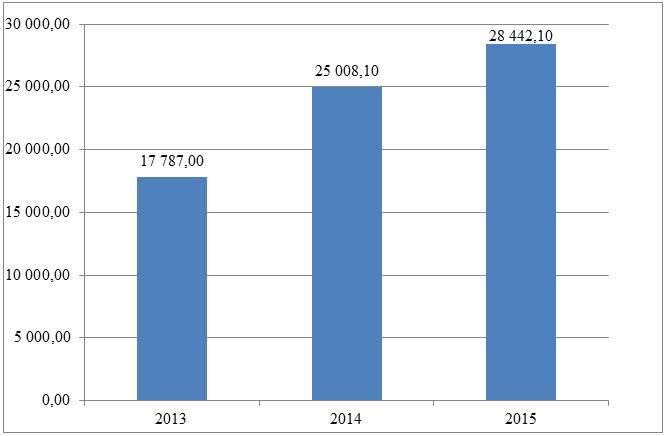

За последние три года наблюдается рост средств, привлеченных от организаций, как в рублях, так и в иностранной валюте, в т.ч. с 2014 по 2015 гг. – на 7221,1 млрд. руб., и с 2015 по 2016 г. на 3434 млрд. руб. Общий рост составил 59,9 % с 2014 по 2016 г. (рис.3).

Рис. 3 Средства, привлеченные от кредитных организаций, млрд. руб.

Большую часть привлеченных от организаций средств составляют депозитные средства (10,838,3 млрд. руб. за 2013 г. – 60,9 %, 17007,9 млрд. руб. на 2014 г. – 68%, и 19018,2 млрд. руб. за 2015 г. – 66,9%). При этом наблюдается рост объема депозитов с 2013 г по 2015 г. практически в 2 раза.

Наибольшим спросом пользуются депозитные продукты сроком свыше одного года в иностранной валюте. 38,17% от общего числа депозитов и прочих привлеченных средств юридических лиц (кроме кредитных организаций).

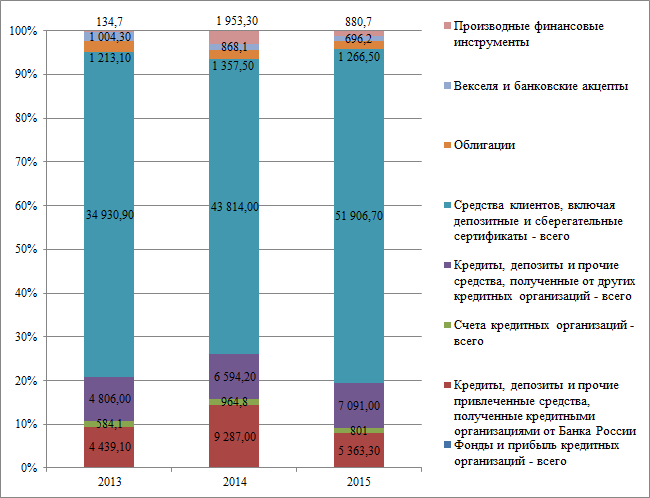

Анализ структуры пассивов кредитных организаций, сгруппированных по источникам средств (Рис. 4) показал, что наибольшую долю в этой структуре занимают средства клиентов, включающие депозитные и сберегающие сертификаты. (60,83 % в 2013 г., 56,42 % – в 2014 г. и 62,54 % – в 2015 г.).

Рис.4 Структура пассивов коммерческих банков, млрд. руб.

Источник: разработка автора на основе данных ЦБ РФ.

В структуре средств клиентов наибольшая статья приходится на вклады физических лиц. В 2013 году доля вкладов физических лиц составила 48,55 %, в 2014 г. – 42,34 %, в 2015 г. – 44, 73 %. Падение доли вкладов физических лиц в 2014 г. объясняется влиянием экономического кризиса и снижением покупательской способности национальной валюты, что, в конечном итоге, привело к изъятию вкладов населения из банков.

Важным источником формирования банковских ресурсов являются средства юридических лиц. Наибольшую долю из них занимают средства на расчетных счетах и депозиты и прочие средства юридических лиц. Средства на расчетных счетах в 2013 г. занимали 6516,1 млрд. руб., что составило 11,34 % от общего количества банковских пассивов. В 2014 г., несмотря на увеличение абсолютного значения до 7 434,70 млрд. руб., их доля снизилась до 9,57 %. В 2015 г. наблюдался рост как абсолютного, так и относительного значений – до 8905,2 млрд. руб. и 10,73 % соответственно.

Депозиты и прочие средства юридических лиц в 2013 г. занимали 10838,3 млрд. руб., что составило 18,87 % от общего количества банковских пассивов. В 2014 г. было увеличение абсолютного значения до 17007,9 млрд. руб., их доля увеличилась до 21,9 %. В 2015 г. также наблюдался рост как абсолютного, так и относительного значений – до 19018,2 млрд. руб. и 22,91% соответственно.

Также заметной долей в общей структуре пассивов коммерческих банков обладают фонды и прибыль кредитных организаций. В 2013 г. они составляли 6 629,20 млрд. руб. -11,54 %, в 2014 г. – 6 921,90 млрд. руб. (8,92 %), и в 2015 г. наблюдался их рост до 7 551,70 млрд. руб. или 9,1 %.

Анализ структуры пассивов коммерческих банков показал, что общая тенденция изменений сохраняется во всех статьях пассивов, а именно наблюдается снижение в 2014 г. и рост в 2015 г. Такой рост свидетельствует об оживлении на рынке банковских услуг.

Стоит отметить, что основной объем ресурсов банковского сектора России приходится на первые пять банков: Сбербанк России, ВТБ, Газпромбанк, Россельхозбанк и ВТБ 24. Коммерческий банк выполняет функцию посредника в движении денежных средств, привлекает временно свободные денежные средства населения и организаций посредством предложения депозитных продуктов на различных условиях и размещения этих ресурсов посредством кредитования физических и юридических лиц. В настоящее время коммерческие банки предлагают клиентам до 200 видов различных продуктов и услуг. Диверсификация операций является необходимым условием привлечения клиентов и поддержки рентабельности деятельности на должном уровне.

В конце 2014 года недостаток ресурсов ощущался в связи с девальвационными процессами и стремлением населения изъять сбережения, и поэтому с этой проблемой столкнулись в основном крупные системообразующие банки России. Для стабилизации курса рубля Банк России вынужден был увеличить ключевую ставку с 10,5% до 17% годовых, но не смог сдержать падения рубля по отношению к мировым валютам, проблема ликвидности усилилась. Поэтому уже в начале 2015 года, несмотря на снижение ключевой ставки до 15%, недостаток ликвидности стали испытывать почти все мелкие и средние банки, и даже расширение числа банков, допущенных к участию в кредитных аукционах, проводимых ЦБ, не смогло снять напряженности.

Таким образом, кредитные организации, относящиеся к разным уровням банковского сектора (например, по размеру активов), будут иметь разные возможности и разные потребности в создании эффективной ресурсной базы, способной быть мобильной и адаптированной к изменяющимся условиям существования банков. Условия развития ресурсной базы для каждого банка будут также индивидуальными. Учитывая, что в современной структуре банковских пассивов преобладают привлеченные средства нефинансовых организаций и населения, выделим основные направления развития формирования ресурсов коммерческого банка. Для того чтобы аккумулировать временно свободные денежные средства и трансформировать их в активные ресурсы (выданные кредиты, средства, размещенные на корреспондентских счетах, вложения в ценные бумаги), коммерческим банкам необходимо реализовывать комплекс мероприятий, которые бы способствовали не только привлечению средств, но и обеспечивали бы их сохранность.

Для определения направлений развития ресурсной базы каждая кредитная организация должна проводить детальный анализ, выявлять свои слабые и сильные стороны, определять возможности и угрозы на периодической основе. Важным фактором роста объемов депозитного рынка является рост денежных доходов юридических и физических лиц, при условии отсутствия финансового рынка как альтернативы инвестирования определяет депозитные вклады как главный источник портфеля активов. В этих условиях особое внимание обращается на финансовые аспекты деятельности банка. Соответственно, эффективность управления и функционирования коммерческого банка в значительной степени определяется эффективностью реализации политики управления ресурсами, в частности депозитной политики. Но в качестве базовых направлений развития ресурсной базы можно выделить удешевление ресурсной базы и установление соответствия структуре активов.

Таким образом, можно сделать вывод, что к основным направлениям развития ресурсной базы коммерческого банка относятся: удешевление ресурсной базы и установление соответствия структуре активов, повышение качества обслуживания клиентов и качества предоставляемых продуктов и услуг, применение комплексного обслуживания клиента и повышение уровня диверсификации пассивных операций.

Библиографический список

- Комарцева, Л.В. Проблемы формирования депозитной политики в современных условиях/Л.В. Комаревцева, Е.А. Гладышева ‑Проблемы учёта и финансов – №2 -(14) 2014 – С. 47-52

- Основные задачи развития банковской системы РФ. Главные проблемы банковской системы РФ.- http://www.nalogi.ru/faq/detail.php?ID=1567936

- Процентные ставки и структура кредитов и депозитов по срочности -http://www.cbr.ru/statistics/?Prtid=int_rat&ch=PAR_11965#CheckedItem