В настоящее время кредитование физически лиц в России активно развивается, что положительно сказывается на экономике как банковского сектора, так и экономики страны в целом. Кредитование физических лиц или розничный кредит, выдача которого осуществляется через торговые сети или филиалы банка – это займ, выдаваемый населению на личные нужды.

По целям розничного кредитования различают:

-

кредит на потребительские нужды (потребительский кредит);

-

нецелевой кредит на потребительские нужды;

-

ссуда на образование, отдых, на неотложные нужды и так далее.

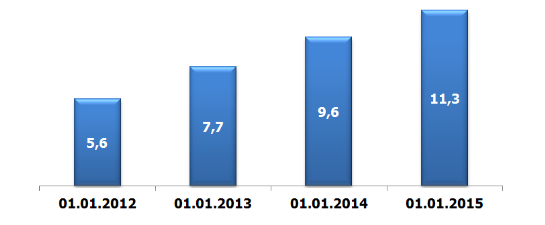

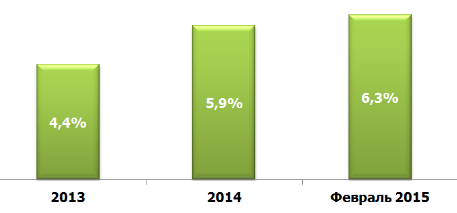

На данный момент на российском рынке розничного кредитования наблюдается сокращение темпов роста (рис.1) и увеличение объема просроченной задолженности (рис.2).

Рис. 1 – Объем выданных розничных кредитов в РФ, трлн. Рублей [1]

Рис.2 – Удельный вес просроченной задолженности от кредитного портфеля РФ [1]

Данные показатели, отражают актуальность задачи оптимизации бизнес-процессов и внедрения программных решений по оценке качества заемщиков,

Проверка заемщика зависит от суммы кредита и залога. Ручная обработка заявки происходит только для сумм свыше 70000 рублей и может включать в себя:

-

звонками на работу и домой;

-

пользуются базами данных – «Кронус» или «Спрут»;

-

делают запросы в бюро кредитных историй (БКИ);

-

обращаются за помощью в полицию;

-

проверяются залоговое имущество – недвижимость, автомобили, предметы антиквариата;

Обработка таких заявок в некоторых случаях может занять от одного до десяти дней. Если проверка прошла, то кредиту присваивают статус «предварительно одобрен». Клиенту нужно подъехать в отделение банка и подписать договор. Затем получить деньги.

Банки разделяют своих клиентов на две группы:

-

Заемщики с минимальным риском – люди, бравшие кредит ранее и вовремя оплатившие его. Имеющие хорошую кредитную историю. Допускаются заемщики с просрочкой до 10 рабочих дней. Это считается кредитной нормой. Наличие официальной зарплаты и имущества.

-

Заемщики в группе риска – люди, ни разу не бравшие кредит или с плохой платежной историей.

Если заемщик берет кредит в первый раз, то он в группе риска для банка, как и неплательщики. Ведь банк о нем ничего не знает.

Анализируя исходные данные, банк решает:

-

какую процентную ставку назначить;

-

минимальный платеж при целевом кредите;

-

срок займа;

-

сумма, которую могут одолжить клиенту.

Личное внутреннее БКИ финансового института – это сведения о кредитных историях субъектов, которые банк собрал время своего существования. Общих единых баз на данный момент не существует, однако существуют большие БКИ у крупных кредитных организаций или частных фирм. Запрос данных на каждого заемщика осуществляется на коммерческой основе. Если учитывать массовость запросов, то получается очень большие ежедневные суммы. Банкам это невыгодно, поэтому для небольших займов (от 1000 до 70000 рублей), была разработана скоринговая система.

Скоринговая система – это компьютерная программа, которая самостоятельно проверяет будущего клиента банка. Данная система относится к классу систем поддержки принятия решений. В программу «забиты» различные вопросы касаемые финансово-имущественного состояния заемщика. Чем правильнее по отношению к алгоритму программы заемщик дает ответ, тем больше у него шансов получить кредит.

Первым идею скоринга предложил в 1941 году Дэвид Дюран. Она заключалась в том, чтобы поделить заемщиков на две категории – благонадежных и неблагонадежных. Первая компания, начавшая разработку скоринговых систем, называлась Fair Isaac и появилась в начале 1950-х годов, однако она существует и по сей день и является ведущей на рынке таких систем.

Данная программа позволяет экономить кредитным организациям деньги, которые тратятся на запросы в БКИ. И с большой долей вероятности отличить добросовестного клиента от проблемного заемщика [2].

После того как кредитный менеджер ввел персональные сведения заемщика и ответы на вопросы в программу, она первым делом обращается во внутренние базы данных клиентов, которыми обеспечен банк. Если заемщик ранее допускал просрочки, до одного месяца – в займе ему отказывают. Если сведений нет, то человек автоматически попадает в группу риска и скоринг начинает анализировать его ответы, то есть в некий «калькулятор» вбивают все данные клиента и выдает решение о выдаче или отказе. Здесь реализована обыкновенная бальная система [3]:

- просрочки по предыдущему кредиту – минус 30 баллов;

- хорошая белая зарплата – плюс 10 баллов;

- действующий ипотечный кредит – минус 10 баллов.

- есть семья и дети – плюс 3 балла;

И так далее. Баллы складываются, и калькулятор выдает результат.

Если человек указывает в ответах, что у него большая зарплата, есть автомобиль, квартира, дача, земля и так далее, но при этом хочет взять небольшой кредит, скоринговая система, скорее всего, посчитает, что он врет и откажет в выдаче.

Немаловажную роль играет и сам кредитный менеджер. Он оценивает внешние данные, например, наличие//отсутствие грязной одежды; манеру общения – несвязная речь, неадекватное поведение – все это отмечается в меню ПО, как отрицательный фактор увеличивающий риск. Отметка менеджера является одним из главных факторов, влияющим на проверку заемщика.

Однако, если банк не выполняет план выдачи займов – займ может получить даже не добросовестный плательщик и, соответственно, наоборот – если банк

перевыполняет план, программу настраивают таким образом, что получить кредит становится практически невозможно. Поэтому скоринговая система будет намного «мягче» к клиентам в начале месяца или квартала, так как план по кредитам только начинает выполняться. Так многие должники успешно проходят скоринг и решают свои финансовые проблемы.

Проанализировав эффективность современных скоринговых систем, можно выделить основные преимущества и недостатки скоринга. К преимуществам относятся:

-

оптимизация затрат на рассмотрение заявки за счет автоматизации процесса принятия решения и выдаче кредита;

-

сокращение времени рассмотрения заявки, увеличение числа и скорости обрабатываемых заявок;

-

отсутствие субъективного мнения эксперта при принятии решения о выдаче кредита;

-

определение уровня доходности и риска кредитного портфеля и так далее.

Система скоринга позволит снизить риски банка, отвечая кредитной заявке на запрос: насколько проблематичной будет работа банка с конкретным заемщиком, и вернет ли он кредит [4].

К недостаткам следует отнести:

-

децентрализованность системы оценки;

-

требование постоянной доработки и обновления, чтобы выдавать как можно более точную информацию.

-

практическая невозможность построения сложной стратегии принятия решений;

-

возможность обмануть методику оценки и создать впечатление хорошего заемщика.

Еще одна ключевая проблема скоринга – это сложность в определении, какие характеристики следует включать в модель и какие весовые коэффициенты должны им соответствовать [5]. Несмотря на достаточное наличие как программных продуктов для осуществления скоринговых оценок, так и значительных исследований данной темы, проблема значимости критериев остается все еще актуальной. Имеются сильные различия как в менталитете заемщиков, так и в реалиях социально-экономической жизни заемщиков разных регионов.

Библиографический список

- Объем рынка розничного кредитования в РФ [Электронный ресурс], – Режим доступа: http://www.iksmedia.ru/news/5201900-Obem-rynka-roznichnogo-kreditovaniy.html

- Информационные технологии в экономике и управлении [Текст] : учебник для бакалавров / [В. В. Трофимов и др.] ; ред. В. В. Трофимов ; Санкт- Петербургский гос. ун-т экономики и финансов. – 2-е изд., перераб. и доп. – Москва : Юрайт : ИД Юрайт, 2014. – 482 с.

- Белотелова Ж. С. Развитие и совершенствование организационно-экономического механизма потребительского кредитования : дис. … канд. экон. наук : 08.00.10 / Белотелова Ж. С. – М., 2011. – 179 с.

- Кораблин М.А., Бедняк О.И. Категориальный анализ как метод оценки кредитоспособности клиента -физического лица / Экономический анализ: теория и практика. 2010. № 6. С. 18-24.

- Идрисова С.К., Магарамов А. Преимущества и недостатки современных скоринговых моделей, применяемых в российской банковской практике

// Наука и современность. 2011. С.138-142.