Научный руководитель Морозюк Юрий Витальевич

Финансовый университет при Правительстве РФ

Д.пс.н, доцент кафедры «Общий Менеджмент»

1.1 Теория формирования и управления портфелем проектов.

В настоящее время одной из самых популярных теорий управления инвестиционным портфелем является теория Г. Марковица, сформулированная в его работе «Выбор портфеля: эффективная диверсификация инвестиций». В дальнейшем, именно эта теория дала развитие моделям оценки инвестиционных портфелей, например, такой, как Capital Assets Pricing Model (CAMP). В основу модели Марковица положена идея о том, что инвестор нацелен на получение определенного уровня дохода и старается минимизировать риск. В случае, если риск достаточно велик, инвестор прикладывает усилия для повышения доходности своего портфеля, для того, чтобы в случае отклонения стоимости отдельных компонент портфеля в меньшую сторону общая доходность осталась на заданном уровне. По мнению Г. Марковица, рациональный инвестор будет стараться диверсифицировать портфель и включит в его состав активы, корреляция стоимости (либо доходности) которых минимальна по отношению к другим активам портфеля. Подобная диверсификация портфеля позволяет минимизировать отклонение доходности инвестиционного портфеля от заданного значения. Проиллюстрировать теорию Г. Марковица можно на примере. Ожидаемая доходность актива в составе портфеля может быть представлена формулой:

![]() , где

, где![]() – потенциальная доходность актива,

– потенциальная доходность актива, ![]() – вероятность получения ожидаемой доходности.

– вероятность получения ожидаемой доходности.

Среднеквадратическое отклонение рассчитывается как корень квадратный из дисперсии рассматриваемой величины. Воспользовавшись формулой среднеквадратического отклонения можно выразить среднеквадратическое отклонение доходности актива:

Согласно теории Г. Марковица, инвестиционный портфель имеет два наиболее важных показателя – уровень доходности и уровень риска. Ожидаемую доходность портфеля можно представить в виде формулы:

В которой параметром ![]() обозначена доля инвестиционных вложений, а параметром

обозначена доля инвестиционных вложений, а параметром ![]() – ожидаемая доходность. Таким образом, можно сказать что

– ожидаемая доходность. Таким образом, можно сказать что ![]() – является ожидаемой доходность портфеля. Уровень риска не что иное, как среднеквадратическое отклонение ожидаемой доходности от заданного значения. Данный параметр может быть задан следующей формулой:

– является ожидаемой доходность портфеля. Уровень риска не что иное, как среднеквадратическое отклонение ожидаемой доходности от заданного значения. Данный параметр может быть задан следующей формулой:

В данной формуле![]() – ковариация доходностей активов портфеля, а

– ковариация доходностей активов портфеля, а ![]() и

и ![]() – доли инвестиций приходящаяся на активы портфеля. В свою очередь

– доли инвестиций приходящаяся на активы портфеля. В свою очередь ![]() (ковариация доходностей активов портфеля) может быть представлена формулой

(ковариация доходностей активов портфеля) может быть представлена формулой

![]() , где

, где ![]() корреляция доходностей активов,

корреляция доходностей активов, ![]() - стандартные отклонения доходностей активов.

- стандартные отклонения доходностей активов.

Проведя математические расчеты и рассчитав выше обозначенные коэффициенты, можно построить график, отображающий различные варианты инвестиционных портфелей. Пример такого графика представлен на рисунке № 1.

Рисунок № 1.

По оси X обозначен уровень риска, по оси Y – уровень доходности. Эффективные портфели расположены на синей линии, доказать это можно рассмотрев портфели А и В, указанные на рисунке № 2. Уровень риска портфеля А аналогичен портфелю В, однако уровень доходности у портфеля B равен 14,5%, в то время как у портфеля А 12,7%. Таким образом можно сказать что на синей линии расположены портфели с максимальной доходностью для каждого значения уровня риска. Портфели, находящиеся ниже «линии эффективных портфелей» образуют эффективное множество всех портфелей. Наиболее наглядно множества портфелей отображены на рисунке № 2.

Рисунок № 2.

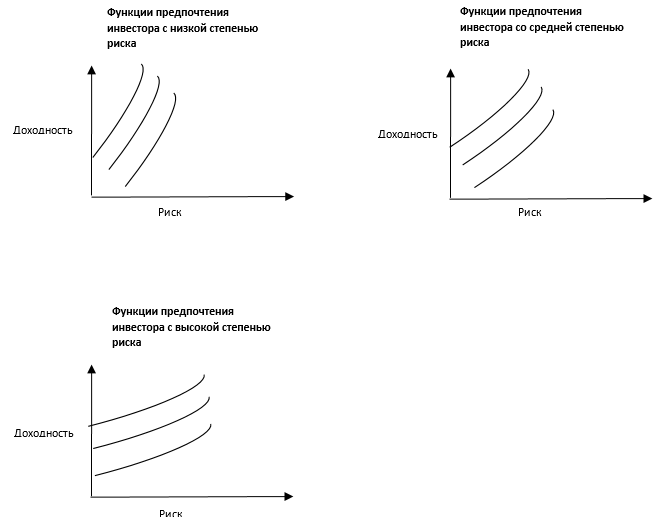

У каждого инвестора имеются собственные предпочтения по соотношению риска и доходности, которые могут быть представлены «функциями предпочтения», либо, как их еще называют – «функциями безразличия». Подобные функции представлены на рисунке № 3.

Рисунок № 3.

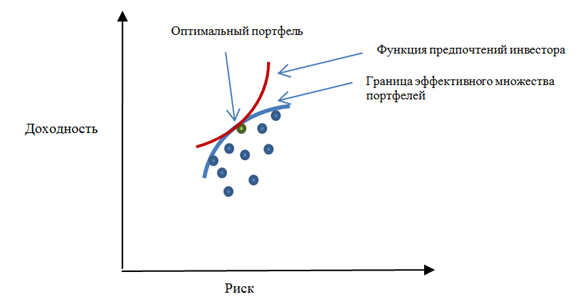

Для нахождения наиболее эффективного портфеля для определенного типа инвестора необходимо найти касательную функции полезности инвестора с границей эффективного множества портфелей. Пример нахождения оптимального портфеля продемонстрирован на рисунке № 4.

Рисунок № 4.

Теория Г. Марковица в первую очередь ориентирована на составление инвестиционного портфеля из ценных бумаг, торгующихся на бирже. Для формирования портфеля девелоперских проектов эту теорию необходимо расширить и проанализировать факторы, влияющие на прибыльность проектов, так как в случае с торгующимися ценными бумагами за основу для анализа уровня риска достаточно взять предыдущую волатильность ценных бумаг. При формировании портфеля девелоперских проектов можно ориентироваться не только на показатели риска и доходности, но также принимать во внимание и другие показатели, например такие, как срок реализации проекта, минимальная сумма собственных инвестиций необходимых для запуска проекта, синергетический эффект проекта и другие.

Процесс формирования портфеля проектов девелоперской компании, можно разделить на несколько наиболее важных этапов – формирование земельного банка, оценку ресурсного потенциала участка и формирование возможной концепции проекта, оценка проекта и возможных рисков.

При формировании земельного банка можно использовать два принципиально отличающихся друг от друга подхода. Первый подход – «от идеи к поиску земельного участка» предполагает формулирование определенных критериев, которыми должен соответствовать земельный участок, для реализации того или иного девелоперского проекта. В рассмотрение принимаются только те участки, которые соответствуют желаемым критериям. При другом подходе – «от земельного участка к поиску идеи”, рассматриваются все предложения по земельным активам, в процессе рассмотрения определяется наиболее выгодные варианты участка и выбирается концепция девелоперского проекта, который может быть реализован на данном участке. Выбор того или иного похода при поиске земельных участок должен быть закреплен в стратегии развития компании.

Оценка инвестиционной привлекательности и ресурсного потенциала площадок включает в себя оценку имеющихся ограничений, возможностей подключений коммуникаций, правовой статус земли, экологию места, рыночные тенденции развития рынка недвижимости в рассматриваемом районе, транспортную доступность, а также ряд других факторов. На основании проведенного анализа формулируются концепции проекта, варианты возможного развития участка.

После того, как сформированы основные концепции развития участка, рассчитываются финансовые модели проектов, и проводиться SWOT-анализ с целью выявления факторов в наибольшей степени влияющих на успешность реализации проекта. К подобным факторам могут быть отнесены макроэкономические показатели, динамика цен на рынке недвижимости, ставки налогов, изменения законодательства, стоимость строительных материалов, а также ряд других факторов, которые должны быть количественно оценены.

На основании анализа разработанных концепций возможно развития каждой площадки выбираются наиболее оптимальные. На этапе отбора проектов может быть использована модель «Stage Gate», активно применяющаяся в НИОКРе. Суть данной модели заключаются в том, что выделяется ряд этапов оценки и реализации проекта, на каждом из которых детально оценивается перспективность проекта и принимается решение о его дальнейшей реализации.

Сценарный анализ развития проекта проводиться с целью оценки корреляции параметров проекта, качественной и количественной оценки возможных рисков проекта, определяются два наиболее важных показателя проекта, на основании которых принимаются решения по вхождению в проект – соотношение риска и доходности проекта. Помимо показателей риска и доходности проекта, при выборе оптимального портфеля можно принимать в расчет различные финансовые показатели проектов портфеля.

1.2 Пример оценки проекта для включения в портфель девелоперских проектов на основе теории Г. Марковица.

Проиллюстрировать формирование инвестиционного портфеля проектов девелоперской компании можно на примере оценки девелоперского проекта. В Приложении № 1 приведен экономический расчет девелоперского проекта строительства жилого дома площадью 10 170 кв. м. на участке площадью 1 гектар.

В качестве основных факторов влияющих на финансовые результаты проекта были выделены такие факторы, как цена продажи квадратного метра, ставка кредита, выданного под проектное финансирование и себестоимость строительства квадратного метра. Рассмотрим волатильность указанных факторов. В соответствии с расчетами, проект планируется реализовать за 3 года. Рассмотрим динамику уровня цен за последние 5 лет: по данным IRN.ru максимальный уровень цены квадратного метра жилья за период с мая 2009 года по май 2014 года составил 5500 $ за квадратный метр, минимальный 3900 $. Медианное значение стоимости квадратного метра за 5 лет составляет 4700 $.

Рисунок № 5.

Источник: IRN.RU

Согласно статистике «Росстата», себестоимость строительства за пять лет подорожала на 21%, за три года – на 10%.

Для оценки динамики процентных ставок по кредиту была проанализирована динамика изменения ставки рефинансирования ЦБ РФ, которая является одним из ключевых инструментов регулирования банковского сектора России. При этом важно отметить, что при росте ставки рефинансирования стоимость ставки по кредиту для конечного заемщика может вырастить непропорционально больше. Средняя ставка ЦБ РФ за период с 2009 по 2014 год составила 8,82%. Минимальное значение ставки рефинансирования – 7,75%, максимальное 10,75%. Таким образом отклонение от средней ставки составило в среднем 1,6%. Примем коэффициент мультипликатора ставки ЦБ РФ на конечную ставку для юридических лиц в расчетах равен 3, то есть при повышении ставки ЦБ РФ на 1 процентный пункт итоговая ставка вырастет на 3%. Таким образом, можно принять волатильность ставки процента по кредитам на уровне 4,8%. http://www.cbr.ru/pw.aspx?file=/statistics/credit_statistics/refinancing_rates.htm

В ходе проведения анализа чувствительности рассматриваемого проекта было оценено влияние трех факторов (цена реализации кв. м., стоимость строительства кв. м. и ставка кредита) на конечный показатель – прибыль.

В таблице № 1 приведен дисперсионный и регрессионный анализы факторов стоимости реализации квадратного метра, стоимости строительства квадратного метра, ставки по кредиту и целевого значения функции – прибыли от реализации проекта, позволяющие составить целевую функцию модели. Значение R квадрата равное 0,99 говорит о высокой точности построенной модели, составленная функция максимально точно описывает целевую функцию.

Таблица №1

| Регрессионная статистика | |

| Множественный R | 0,999999998 |

| R-квадрат | 0,999999997 |

| Нормированный R-квадрат | 0,999999996 |

| Стандартная ошибка | 2545,39541 |

| Наблюдения | 13 |

Дисперсионный анализ

| df | SS | MS | F | Значимость F | |

| Регрессия | 3 | 1,88494E+16 | 6,28314E+15 | 969764411,6 | 1,31773E-38 |

| Остаток | 9 | 58311340,15 | 6479037,794 | ||

| Итого | 12 | 1,88494E+16 |

| Коэффициенты | Стандартная ошибка | t-статистика | |

| Y-пересечение | -938694645,7 | 37064,24312 | -25326,15175 |

| X1 | -887,3911023 | 0,469120013 | -1891,607855 |

| X2 | 6962,197414 | 0,143762521 | 48428,45943 |

| X3 | -718072077,4 | 36191,6297 | -19840,8329 |

На основе регрессионного анализа можно составить функцию прибыли от выбранных факторов, которая выглядит следующим образом – «Y = – 887,39*X1 + 6962*X2 -718072077,4*X3», где X1 – стоимость СМР, X2 – стоимость квадратного метра, Х3 – ставка кредита. Таким образом, функция прибыли равна «Прибыль = – 887,39* стоимость СМР + 6 962* стоимость кв.м. -718 072 077,4* ставка процента». В таблице № 2 представлена корреляционная матрица рассматриваемых факторов, которая отражает степень влияния факторов друг на друга. Наибольший интерес представляет влияние факторов на функцию прибыли. Судя по данным, полученным после проведения корреляционного анализа, наибольшее влияние на функцию прибыли оказывает стоимость реализации квадратного метра, следующий по степени влияния фактор – стоимость СМР.

Таблица № 2

| Прибыль, руб. | Стоимость СМР, руб | Цена продажи кв.м., руб. | Ставка кредита, % | |

| Прибыль, руб. | 1 | |||

| Стоимость СМР, руб | -0,141124439 | 1 | ||

| Цена продажи кв.м., руб. | 0,928199889 | -0,093402297 | 1 | |

| Ставка кредита, % | -0,423598122 | 0,059054813 | -0,057920659 | 1 |

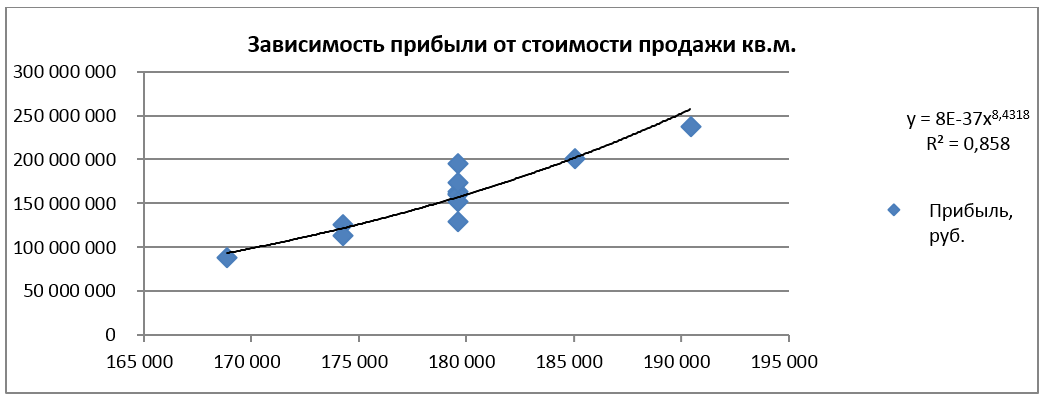

На графике зависимости функции прибыли от цены реализации квадратного метра отображена функция зависимости рассматриваемых факторов, используя которую можно спрогнозировать прибыль при изменении цены реализации.

Проведя статистический анализ, результаты которого отображены в таблице № 3 были выявлены основные показатели каждого фактора, такие как минимальное значение, максимальное, стандартное отклонение, медианное значение, волатильность фактора (степень риска). Основной показатель – прибыль имеет медианное значение равное 160 миллионов рублей, минимальное значение 88 миллионов – данное значение достигается при наихудшем показателе стоимости реализации квадратного метра и максимальной ставки процента по кредиту.

Таблица № 3.

| Прибыль, руб. | Стоимость СМР, руб | Цена продажи кв.м., руб. | |||

| Минимум | 88 530 146,71 | Минимум | 50 000,00 | Минимум | 168 871,00 |

| Максимум | 238 618 581,12 | Максимум | 55 000,00 | Максимум | 190 429,00 |

| Стандартное отклонение | 41 370 666,10 | Стандартное отклонение | 1 628,35 | Стандартное отклонение | 5 369,08 |

| Медиана | 160 248 384,67 | Медиана | 50 000,00 | Медиана | 179 650,00 |

| Волатильность фактора (уровень риска), % | 26% | Волатильность фактора (уровень риска), % | 3% | Волатильность фактора (уровень риска), % | 3% |

| Ставка кредита, % | Рентабельность, % | ||

| Минимум | 0,100 | Минимум | 0,29 |

| Максимум | 0,193 | Максимум | 0,78 |

| Стандартное отклонение | 0,021 | Стандартное отклонение | 0,13 |

| Медиана | 0,145 | Медиана | 0,52 |

| Волатильность фактора (уровень риска), % | 15% | Волатильность фактора (уровень риска), % | 26% |

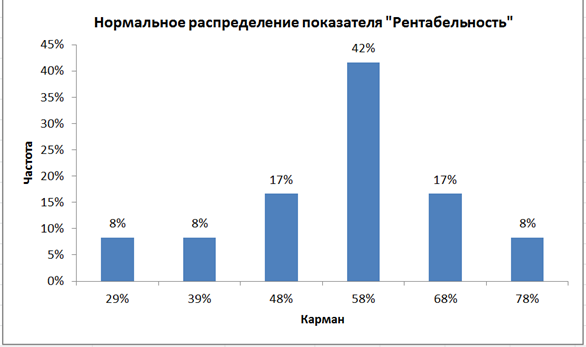

График нормального распределения функции прибыли (рисунок № 6), показывающий вероятность получения того или иного уровня доходности, говорит о том, что с вероятностью 42% будет достигнут уровень доходности равный 58%, с вероятностью 17% уровень доходности может как превысить данный показатель, так и оказаться ниже уровня 58%.

Рисунок № 6.

Проведя анализ чувствительности проекта можно сказать, что доходность проекта составляет 58%, отклонение от целевого значения находится на уроне 26%, другими словами 26% – это уровень риска проекта.

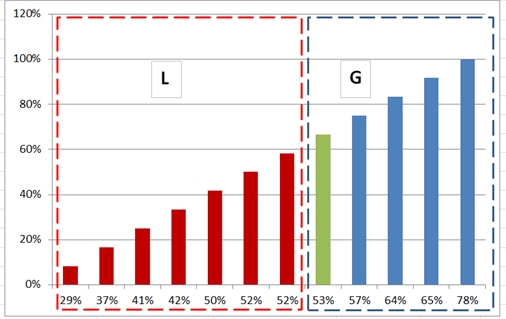

Показатель эффективности портфеля «Omega» позволяет сравнивать портфели девелоперских проектов, имеющие разные формы распределения показателей доходности и риска. В основе расчет этого показателя лежит идея о том, что инвестор определяет приемлемый для него уровень доходности портфеля и рассчитывает два параметр – G и L, характеризующие вероятности превышения заданного ожидаемого уровня доходности и вероятности получения доходности ниже планируемого уровня. На рисунке № 7 показана функция зависимости вероятности и доходности, где «а» – минимальный показатель доходности, «b» – показатель максимальной доходности, «x» – ожидаемая доходность, зона G – зона «выигрыша, то есть превышения запланированного уровня доходности, зона L – зона «проигрыша».

Рисунок 7

Показатель «Omega» рассчитывается по формуле ![]() . При сравнении различных портфелей девелоперских проектов необходимо выбирать портфели, имеющие максимальный показатель «Omega».В данном примере показатель «Omega» равен 50% и является достаточно высоким показателем.

. При сравнении различных портфелей девелоперских проектов необходимо выбирать портфели, имеющие максимальный показатель «Omega».В данном примере показатель «Omega» равен 50% и является достаточно высоким показателем.

Рисунок № 8. Расчет коэффициента «Omega».

Проведя анализ ряда проектов, по каждому из проектов можно получить показатели риска и доходности, комбинируя различные варианты проектов можно получить большое количество вариаций портфелей проектов. Количество таких вариантов рассчитывается по формуле 2 в степени N минус 1, где N – количество проектов. Таким образом, можно составить множество возможных портфелей. Пример такого множества был представлен на рисунке № 4. Зная функцию предпочтения девелоперской компании можно с легкостью определить оптимальный портфель проектов.

Приложение № 1. Экономическая модель проекта.

| курс доллара |

35,93 |

|||||

| Нормативы | ||||||

| Допустимая плотность застройки, чел/Га |

278 |

|

||||

| Плотность застройки, кв.м/Га |

10170,73171 |

|||||

| Нормативы кв.м./человека |

30 |

|

||||

| Количество жителей, чел. |

278 |

|||||

| Обеспеченность социальной инфраструктурой |

Количество человек |

Норматив, мест |

Соотношение |

Потребность, мест |

Затраты, руб. |

|

| Школы |

1000 |

145 |

0,145 |

40 |

53 163 330 |

|

| Детские сады |

1000 |

35 |

0,035 |

10 |

||

| Поликлиника |

|

|

|

0 |

||

| М/места |

1000 |

350 |

0,35 |

97 |

||

| Динамика изменения рыночной стоимости кв.м. | ||||||

| Стоимость кв.м. на стадии: |

рост по отношению к 1 этапу, % |

|||||

| на этапе котлована |

150 000 |

|||||

| при 50% готовности |

170 000 |

13% |

||||

| при 100% готовности |

200 000 |

33% |

||||

| новостройка с отделкой |

210 000 |

40% |

||||

| средняя стоимость жилья |

179 650 |

|||||

| Баланс площадей земельного участка | ||||||

|

Га |

В собственности, Га |

|||||

| Общая площадь ППТ |

1,00 |

1,00 |

||||

| Жилая |

1,00 |

1,00 |

||||

| Параметры проекта | ||||||

| Жилая составляющая проекта | ||||||

| Общая площадь, кв.м. |

10 170,73 |

|||||

| Полезная площадь, кв.м. |

8 340,00 |

|||||

| Коэффициент полезного использования площадей |

0,82 |

|||||

| Социальная инфраструктура, кв.м. |

932,69 |

|||||

| Общая площадь проекта, кв.м. |

11 103,42 |

|||||

| Продажи | ||||||

| Количество квартир, шт. |

139 |

|||||

| Средняя площадь квартиры, кв.м. |

60 |

|||||

| Темпы продаж, кв./мес. |

10 |

|||||

| Срок реализации проекта, лет |

1,2 |

|||||

| Срок реализации проекта, мес. |

13,9 |

|||||

| Стоимость строительства жилой составляющей, руб за кв.м., в том числе: |

50 000 |

|||||

| Стоимость строительства всего проекта, руб за кв.м., в том числе: |

38 000 |

|||||

| СМР |

29 000 |

|||||

| Инженерные коммуникации |

12 000 |

|||||

| Дорожно-транспортная инфраструктура |

3 000 |

|||||

| Непредвиденные расходы |

3 000 |

|||||

| Управленческие расходы |

2 000 |

|||||

| Проектирование |

1 000 |

|||||

| Отделка социальной инфраструктуры |

7 000 |

|||||

| Затраты на обслуживание земельного участка |

11 556 250 |

|||||

| Стоимость сотки земельного участка, руб. |

5 500 000 |

|||||

| Стоимость сотки земельного участка, $ |

153 075 |

|||||

| Стоимость земельного участка с учетом передачи права аренды, руб. |

570 000 000 |

|||||

| передача права аренды 4 Га, руб. |

20 000 000 |

|||||

| Подготовка площадки |

1 000 000 |

|||||

| Изменение ВРИ, руб. |

0 |

|||||

| коэффициент |

15% |

|||||

| Межевание участков и постановка на кадастровый учет, руб. |

1 000 000 |

|||||

| Налоги на землю за период строительства жилья |

9 556 250 |

|||||

| Ставка налога |

1,50% |

|||||

| Кадастровая стоимость 1, руб. |

550 000 000 |

|||||

| Размер ежегодного налога, руб. |

8 250 000 |

|||||

| Стоимость метра передаваемых квартир, руб. |

|

передаваемые площади, кв.м. |

% передаваемых площадей |

|||

| рыночная стоимость кв. м. полезной площади, руб. |

179 650 |

3 062 |

37% |

|||

| Затраты | ||

| Подготовка площадки |

11 556 250 |

|

| Строительство |

439 651 135 |

|

| жилье |

386 487 805 |

|

| социальная инфраструктура |

53 163 330 |

|

| Инженерные коммуникаций |

122 048 780 |

|

| Земельный участок |

570 000 000 |

|

| Затраты на PR и комиссию риэлторам (3% от стоимости объекта) |

44 948 430 |

|

| Комиссия риэлторов, % |

3% |

|

| Итого |

1 188 204 595 |

|

| Выручка |

|

|

| Жилье |

1 498 281 000 |

|

| Итого |

1 498 281 000 |

|

| Прибыль |

310 076 405 |

|

| Стоимость кв.м., руб. |

|

|

| Без учета з/у |

Общей площади |

60 783 |

|

Полезной площади |

74 125 |

|

| С учетом з/у |

Общей площади |

116 826 |

|

Полезной площади |

142 471 |

|

| Ежегодные показатели руб. | ||

| Ежегодные затраты, руб. |

1 025 788 140 |

|

|

руб. |

% |

|

| Собственные затраты |

307 736 442 |

30% |

| Кредитные средства |

718 051 698 |

70% |

| Процентная ставка, % |

14,50% |

|

| Сумма процентов по кредиту, руб. |

104 117 496 |

|

| Ежегодная выручка, руб |

1 293 480 000 |

|

| Финансовые показатели проекта | ||

|

С использованием кредитных средств |

С использованием собственных средств |

|

| Ежегодная прибыль от реализации проекта, руб. |

163 574 364 |

267 691 860 |

| Рентабельность проекта, % |

15,95% |

26% |

| Ежегодная рентабельность проекта (на собственные средства) |

53,15% |

|

Библиографический список

- Аньшин, В. М. Модели управления портфелем проектов в условиях неопределенности. МАТИ, 2008. – 191 с.

- Буренин, А. Н. Управление портфелем ценных бумаг. Научно-техническое общество имени академика С. И. Вавилова, 2008. – 439 с.

- Матвеев А.А., Новиков Д.А., Цветков А.В. Модели и методы управления портфелями проектов. М.: ПМСОФТ, 2005. – 206 с.

- «The Standart For Portfolio management», PMI

- PMBoK 5th edition, PMI

- ISO 21500:2012 Guidance on project management