Существуют различные трактовки понятия финансовая устойчивость страховщика. Под финансовой устойчивостью понимают состояние финансовых ресурсов, при котором страховщик способен вовремя и в соответствующем объеме выполнить свои обязательства (текущие и будущие) за счет собственных и привлеченных средств. Различают четыре состояния финансовых ресурсов страховой организации – устойчивое, неустойчивое, пограничное и финансово несостоятельное [1, С. 906].

Можно выделить подход, согласно которому финансовая устойчивость страховщика определяется его способностью выполнить в любой момент (в настоящем или в будущем) обязательства, прежде всего по заключенным договорам [2, С. 724]. Также финансово устойчивой можно считать страховую организацию, демонстрирующую стабильность финансового положения за счет наличия достаточной доли собственных средств в составе источников финансирования [3, С. 197].

Финансовая устойчивость страховщика находится под воздействием различных факторов, среди которых: состояние национальной экономики, существующая система налогообложения и государственного регулирования страховой деятельности, конъюнктура страхового рынка, платежеспособность потребителей, а также собственные характеристики страховой организации, такие как организационная структура, оптимальность страхового портфеля и т.д.

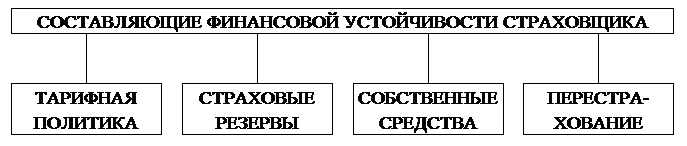

Составляющими финансовой устойчивости страховщика являются: экономически обоснованная тарифная политика, страховые резервы, достаточные по объему для выполнения обязательств по договорам страхования, сострахования и перестрахования, собственные средства и перестрахование (рисунок 1).

Рисунок 1 – Составляющие финансовой устойчивости страховщика [4]

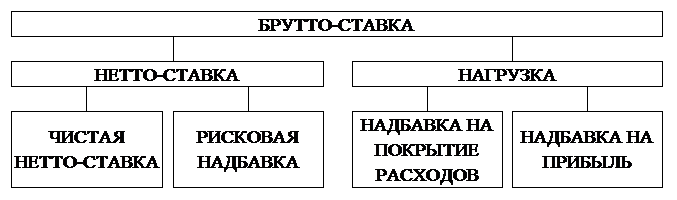

Страховые резервы как составляющая финансовой устойчивости страховщика представляют собой его обязательства и не являются собственными средствами [5, С. 295]. Страховые резервы формируются из страховых премий, уплачиваемых страхователями, при этом величина страховых премий должна обеспечивать не только формирование страховых резервов, но и возможности страховщика урегулировать все страховые случаи, покрыть издержки на ведение дела и получить прибыль, что находит отражение в структуре страхового тарифа (рисунок 2).

Рисунок 2 – Структура страхового тарифа [3, С. 272]

Чистая нетто-ставка обеспечивает финансирование страховых выплат при наступлении страховых случаев, рисковая надбавка вводится для выполнения обязательств страховщика в случае отклонения показателей от тех, которые были заложены в расчет страхового тарифа. Страховые тарифы рассчитываются в соответствии с методиками, рекомендованными страховым организациям[1]. Расчет страховых тарифов основывается на показателях страховой статистики, таких как частота страховых случаев, средняя страховая сумма на один договор, средняя величина страхового возмещения на один случай, убыточность страховой суммы, коэффициент выплат и др.

Тарифная политика страховщика базируется на соблюдении ряда принципов, среди которых: принцип рентабельности страховых операций, принцип доступности страховых тарифов, принцип стабильности размеров страховых тарифов и др. В современных макроэкономических условиях страховым организациям становится все сложнее поддерживать уровень рентабельности и обеспечивать финансовую устойчивость, поэтому тарифная (ценовая) политика и сокращение расходов становятся для страховщиков приоритетными областями управления. В 2013 году усредненный комбинированный коэффициент убыточности-нетто (ККУ-нетто) российских страховщиков увеличился и составил 99,9% (в 2012 году он составлял 98,8%). Значения ККУ-нетто по топ-10 представлены в таблице 1.

Таблица 1 – Значение ККУ-нетто топ-10 по взносам non-life в 2012-2013 гг. [6]

|

№ по взносам за 2013 год |

Наименование страховой компании |

Страховые взносы за 2013 год, млн. руб. |

ККУ-нетто за 2012 г. ,% |

ККУ-нетто за 2013 г. ,% |

|

1. |

Росгосстрах |

100 822 |

90,3 |

86,2 |

|

2. |

СОГАЗ |

90 411 |

77,9 |

80,8 |

|

3. |

Ингосстрах |

70 876 |

92,8 |

96,8 |

|

4. |

РЕСО-Гарантия |

58 200 |

94,2 |

95,8 |

|

5. |

Согласие |

42 888 |

95,9 |

94,7 |

|

6. |

АльфаСтрахование |

41 990 |

97,5 |

99,7 |

|

7. |

ВСК |

38 539 |

93,5 |

98,0 |

|

8. |

Альянс |

34 337 |

105,3 |

104,5 |

|

9. |

ВТБ-Страхование |

31 799 |

73,8 |

69,5 |

|

10. |

Ренессанс Страхование |

19 261 |

100,1 |

104,1 |

В 2014 году прогнозируется сохранение значения комбинированного коэффициента убыточности на уровне 100%. Средний комбинированный коэффициент убыточности в 2014 году по видам страхования ожидается в размере: по добровольному медицинскому страхованию – 100%, по КАСКО – 103%, по страхованию от несчастных случаев и болезней – 88%, по страхованию имущества – 90% [7].

На основе анализа данных по некоторым видам страхования по Уральскому региональному центру ОАО «АльфаСтрахование» было выявлено превышение плановых показателей по комбинированному коэффициенту убыточности по таким видам страхования как: автострахование, ОСАГО, страхование имущества физических лиц, страхование имущества юридических лиц. Это может указывать на необходимость пересмотра страховых тарифов по данным направлениям, что является одним из возможных механизмов влияния на тенденции развития страховой организации. Выделение ОСАГО как убыточного вида страхования отражает общероссийскую ситуацию, в 2013 году страховщики получили убыток по данному виду страхования в 23 регионах страны.

Особенность обязательных видов страхования заключается в том, что тарифы по ним устанавливаются на государственном уровне и являются обязательными для всех страховщиков. Рост тарифов в 2014 году, связанный с увеличением лимитов ответственности должен оказать влияние на уровень убыточности операций по данному виду страхования. Для стабилизации ситуации в сегменте ОСАГО необходимо повышение тарифов на 40-60% и проведение коррекции региональных поправочных коэффициентов [8].

В 2013 году рентабельность собственных средств российских страховщиков опустилась до минимального за последние пять лет значения и составила 6,1%, рентабельность активов сократилась до 2,4%, что связано с ростом убыточности по основным видам страхования (в том числе по автострахованию) и повышением комиссионных вознаграждений и судебных издержек (таблица 2).

Таблица 2 – Показатели рентабельности и доли расходов на ведение дела топ-10 по взносам non-life в 2013 году, % [9]

|

№ по взносам за 2013 год |

Наименование страховой компании |

Рентабельность собственных средств |

Рентабельность активов |

Доля расходов на ведение дела[2] |

|

1. |

Росгосстрах |

8,9 |

1,6 |

36,9 |

|

2. |

СОГАЗ |

45,8 |

12,3 |

18,5 |

|

3. |

Ингосстрах |

4,1 |

1,0 |

32,5 |

|

4. |

РЕСО-Гарантия |

8,3 |

1,5 |

35,3 |

|

5. |

Согласие |

0,8 |

0,3 |

37,1 |

|

6. |

АльфаСтрахование |

1,0 |

0,2 |

40,3 |

|

7. |

ВСК |

5,5 |

1,2 |

41,4 |

|

8. |

Альянс |

0,2 |

0,1 |

44,8 |

|

9. |

ВТБ-Страхование |

114,8 |

34,5 |

16,2 |

|

10. |

Ренессанс Страхование |

6,9 |

1,5 |

33,9 |

Снижение рентабельность обусловливает необходимость для российских страховщиков проводить санацию страховых портфелей и сокращать расходы на ведение дела. Способами сокращения расходов могут быть, например, оптимизация бизнес-процессов и внедрение информационных технологий (в том числе развитие продаж через Интернет).

Увеличение расходов страховщиков наряду с усилением конкуренции, вызванным замедлением темпов роста страхового рынка, ведет к снижению прибыльности страхового бизнеса. Число лидеров страхового рынка, получивших в 2013 году убыток, увеличилось по сравнению с 2012 годом. Среди страховых компаний, продемонстрировавших в 2013 году снижение чистой прибыли – ОСАО «Ингосстрах» (-71,7%), ОСАО «РЕСО-Гарантия» (-62,1%), ООО «СК «ОРАНТА» (-61,7%), СОАО «ВСК» (-43,7%), ОАО «ЖАСО» (-32,4%) [10].

Таким образом, рассмотренные показатели позволяют сделать вывод о том, что тарифная политика страховщика должна быть экономически обоснованной, а страховой тариф должен быть конкурентоспособным на рынке. Столкнувшись с высокими ценами на страховые услуги в одной компании, потенциальные клиенты будут обращаться в другие, предлагающие данную страховую услугу по более низким ценам. Современные экономические реалии диктуют условия деятельности страховых организаций, снижение рентабельности и чистой прибыли, рост коэффициента убыточности обусловливает необходимость изменений в тарифной политике страховщиков, а также пересмотр тарифов по обязательным видам страхования (например, по ОСАГО).

Страховщик должен устанавливать такие страховые тарифы, которые, при соблюдении принципов рентабельности, доступности и стабильности, будут формировать поток клиентов, а следовательно и денежных средств, достаточный для покрытия суммы выплат по страховым случаям, расходов страховой компании и получения запланированной прибыли.

Библиографический список

- Страхование [Текст] / под ред. Т.А. Федоровой. – М.: Магистр, 2009.

- Страхование [Текст] / под ред. Л.А. Орланюк-Малицкой, С.Ю. Яновой. – М.: Юрайт, 2011.

- Скамай Л.Г. Страховое дело [Текст]. – М.: Юрайт, 2013.

- Об организации страхового дела в Российской Федерации : закон Российской Федерации от 27.11.1992 г. № 4015-1 [ред. от 04.11.2014 г.].

- Страхование: экономика, организация, управление : в 2 т. [Текст] / под ред. Г.В. Черновой. – М. : Экономика, 2010.

- Динамика комбинированного коэффициента убыточности российских страховщиков за 2013 год. Исследование «Эксперт РА» [Электронный ресурс]. Режим доступа: http://raexpert.ru/researches/insurance/unprofitability_2013/unprofitability_2013.pdf

- Новая реальность: обзор рынка страхования в России : Группа актуарных услуг КПМГ России и СНГ, июль 2014 г. [Электронный ресурс]. Режим доступа: http://www.kpmg.com/RU/ru/IssuesAndInsights/ArticlesPublications/Documents/Insurance%20Survey%202014.pdf

- Рынок ОСАГО в России. Исследование «Эксперт РА» [Электронный ресурс]. Режим доступа: http://raexpert.ru/researches/insurance/osago_2014/

- Бенчмарки российского страхового рынка по итогам 2013 года. Исследование «Эксперт РА» [Электронный ресурс]. Режим доступа: http://raexpert.ru/researches/insurance/bench_2013/bench_2013.pdf

- Рэнкинги российских страховщиков по величине чистой прибыли по итогам 2013 года. Исследование «Эксперт РА» [Электронный ресурс]. Режим доступа: http://raexpert.ru/researches/insurance/profit_rank2013/profit_rank2013.pdf