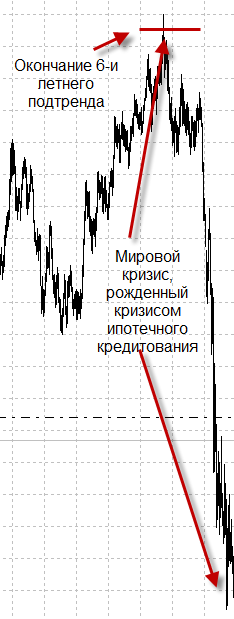

Современный взгляд на развития мировой экономике формируется на основе изучения и сопоставления экономических индикаторов с политическим состоянием изучаемой страны или региона. Исходя из этого финансисты и экономисты принимают решения касательно инвестирования в те или иные отрасли. Часто такие решения являются запаздывающими, при этом инвестора и различные фонды теряют большую часть возможной прибыли. В данной статье я хочу рассмотреть вопрос со стороны управленцев и политиков, которые изучают экономические данные для того чтобы принять решения в экономических вопросах своей страны. После тщательного изучения различных финансовых инструментов, начиная с рынка акций и заканчивая валютой и фьючерсами, мною было отмечено следующее: в мировой экономике преобладает определенный тренд, иными словами последовательное движение в возрастающим направлении, растянутое во временных рамках. Он сформирован де-факто и является основополагающим. Причин для слома или изменения этого тренда на мой взгляд может быть несколько: война или мировые катаклизмы, после которых главы доминирующих стран на собрании будут принимать важнейшие решения насчет будущего мировой экономики. Так было с «Золотым стандартом», который просуществовал до первой мировой войны, с «Бретон-Вудской системой», просуществовавшей до 1971 года. С 1972 года и по сей день существует «система плавающих валютных курсов», сформированная на основе «Ямайской системы». Доллар США является основополагающим финансовым инструментом, на основе которого котируются остальные финансовые инстументы. Исходя из этого развитие доллара США прямо пропорционально развитию мировой экономики. Изучая с помощью технических инструментов историю котировок доллара США к другим валютам, рынкам ценных бумаг и сырья я увидел, что вектор движение котировок опережает изменения в мировой экономики. То есть зная направления движения основных финансовых пар, можно опередить перемены в экономической и политической ситуаций в различных странах. Если рассмотреть движения основных котировок на месячном графики за долго до того как начался мировой кризис, рожденный спадом ипотечного кредитования в США в конце 2007 года, на графиках было видно это еще в начале 2007 года.

Однако на графиках невозможно увидеть, а точнее понять с какой скоростью будет происходить спад в мировой экономике. Для этого необходимо проанализировать экономические индикаторы и информацию, но зная вектор направления будет легче из множество экономической информации выделить необходимы данные.

Теперь рассмотрим экономические предпосылки кризиса [1].

Среди причин кризиса можно назвать ряд факторов, характерных как для кредитного рынка, так и для рынка недвижимости, которые наблюдались в течение ряда лет. Среди факторов, называемых экспертами:

- неспособность домовладельцев выполнять обязательства по ипотечным кредитам (в первую очередь из-за изменения процентной ставки по кредитам с плавающей процентной ставкой, принятия на себя невыполнимых обязательств, хищнического кредитования и спекуляции);

- избыточное строительство в период бума;

- выпуск ипотечных продуктов с высоким уровнем риска;

- рост влияния частных компаний-кредиторов;

- значительный рост уровня задолженности в сфере как личных, так и корпоративных финансов;

- создание финансовых продуктов, рассредоточивающих и, возможно, скрывающих риски невыполнения обязательств по ипотечным кредитам;

- неудовлетворительные методы регулирования денежного рынка и рынка недвижимости;

- неуравновешенность внешнеторговых балансов;

- неадекватное государственное регулирование.

Тремя главными катализаторами ипотечного кризиса выступили: приток денег частного сектора, выход банков на рынок ипотечных облигаций, и хищническое кредитование, в частности, ипотечный кредит 2–28 (кредит с плавающей процентной ставкой, выдаваемый на 30 лет, где процентная ставка зафиксирована в первые 2 года), который ипотечные кредиторы продавали напрямую или через ипотечных брокеров. На финансовых рынках и на фондовом рынке ключевым фактором, приведшим к возникновению условий, способствовавших кризису, был моральный риск [2].

В существовавших ранее в текущем десятилетии условиях быстрого глобального роста, увеличивавшихся потоков капитала и длительной стабильности участники рынка, стремясь к получению высоких прибылей, не учитывали должным образом имеющихся рисков и действовали без надлежащего предварительного анализа. В то же время такие факторы, как слабые нормы в отношении гарантий, непродуманные методы управления рисками, растущая сложность и непрозрачность финансовых продуктов и вытекающее из этого чрезмерное использование кредитов для биржевой игры, в своей совокупности привели к появлению в этой системе уязвимых мест. Политики, а также регулирующие и контрольные инстанции в ряде развитых стран должным образом не учитывали и не боролись с нарастающими рисками на финансовых рынках, не шли в ногу с финансовыми инновациями и не принимали во внимание системных последствий мер регулирования, осуществляемых на национальном уровне.

Соответственно, зная вектор тренда на графиках и изучив экономические предпосылки, в будущем необходимо опережать перемены и грамотно реагировать на возможные кризисы, чтобы мировая экономика развивалась в правильном направлении.

Библиографический список

- Фенгбо Жанг: «Взгляд на ипотечный кризис в США». «Точное прогнозирование динамики финансового кризиса». «Достаточно споров о противостоянии социализма и капитализма», 2008 г.

- Блекбёрн, Робин, «Ипотечный кризис», 50-й выпуск журнала «Новое левое обозрение» за март-апрель, 2008 г.