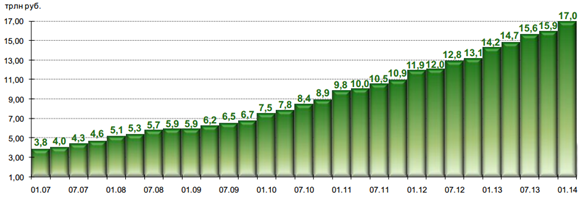

Сбережения населения России по своим объёмам сопоставимы со средствами юридических лиц и представляют значимый источник финансовых ресурсов в стране. Так, размер сбережений населения в 2007-2013 годах составлял от 3,8 до 17 трлн. руб.

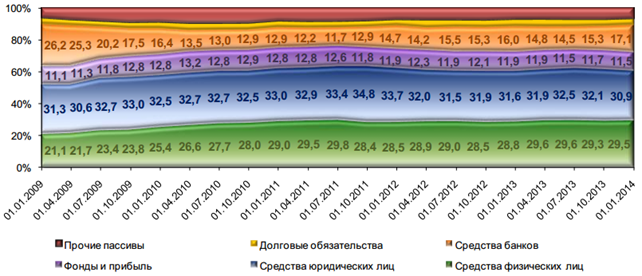

В пассивах банковской системы удельный вес средств физических лиц, привлечённых во вклады, в 2007-2013 года составлял от 21,1 % до 29,5 %, что свидетельствует о значимости данного источника финансовых ресурсов для банковской системы страны.

Для большинства банков сбережения населения стали основным источником ресурсов. Преимущественность сбережений физических лиц перед средствами юридических лиц в качестве банковских ресурсов обеспечивается следующими факторами[4].

Конкуренция за деньги юридических лиц, прежде всего – крупных, очень велика. Как правило, все мощные ФПГ имеют в своём составе один или даже несколько банков, что делает невозможным привлечение данных предприятий в другие банки. Кроме того, средства юридических лиц гораздо более мобильны, в результате чего потеря даже нескольких крупных клиентов может обернуться для банка значительными проблемами.

Сбережения населения в своём большинстве лишены таких недостатков. Как правило, основным мотивом в выборе банка для частного лица является его надёжность, а также удобство обслуживания. Кроме того, данный рынок широк, что позволяет достаточно просто выходить на него новым банкам. Вклады гражданами делаются на относительно небольшие суммы, в результате чего потеря банком даже нескольких крупных вкладчиков-физических лиц, как правило, не приводит к проблемам в бизнесе банка.

Основными государственными органами, осуществляющими аналитические функции в части вкладов, являются Агентство по страхованию вкладов и Центральный банк Российской Федерации.

В качестве основного информационного документа, позволяющего судить о значимости вкладов в экономике, является «Обзор рынка вкладов физических лиц», издаваемый Агентством по страхованию вкладов[1].

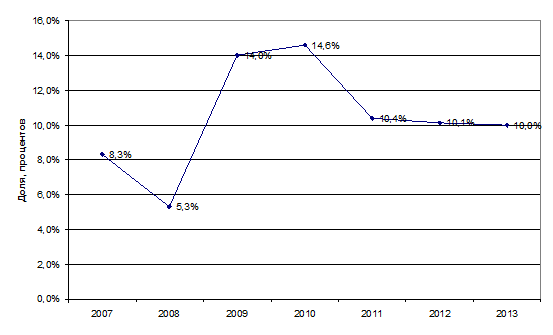

Сберегательное поведение населения в РФ может быть охарактеризовано показателем доли дохода, идущего на сбережения (рисунок 1).

Источник: АСВ РФ. Годовые обзоры рынка вкладов физических лиц за 2007-2013 гг.

Рисунок 1 – Динамика доли доходов населения РФ, идущих на сбережение

Анализ рисунка 1

показывает, что для населения РФ в последние 3 года характерно сбережение около 10 % всего объёма доходов.

Также, по данным АСВ наблюдается снижение доли покупки населением иностранной валюты как средства сбережения. По данным 2011-2013 гг. в этот период она не превышала 5%, что в 2 раза меньше, чем доля сбережений, что указывает на большую привлекательность сбережений в условиях отсутствия резких колебаний уровня основных мировых валют на российском рынке[2].

Общий объём вкладов в банковской системе РФ по данным АСВ представлен на рисунке 2.

Источник: АСВ. Обзор рынка вкладов физических лиц за 2007-2013 г[3].

Рисунок 2 – Объём вкладов населения в банковской системе РФ в 2007-2013 гг.

Совокупный объём вкладов населения в банках РФ, начиная с 2007 г., увеличился к началу 2014 г. более чем в 5 раз – с 3,8 до 17 трлн. руб. При этом, несмотря на снижение доли доходов, идущих на потребление в 2008 году, совокупный размер вкладов в этот период не уменьшался. Более того, в целом за 2008 год увеличение объёма сбережений населения составило более 800 млрд. руб., что указывает на то, что снижение сбережений коснулось лишь текущих платежей на накопление, а уже сформированные сбережения не расходовались.

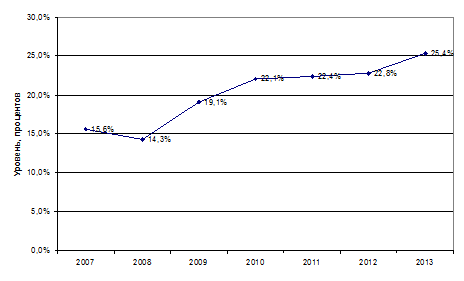

Качественным показателем, характеризующим значимость сбережений, является уровень сбережений относительно ВВП РФ. Динамика данного показателя представлена на рисунке 3.

Наблюдаемая динамика уровня вкладов относительно ВВП указывает на то, что рост объёмов сбережений населения происходит быстрее роста ВВП РФ. С точки зрения экономической теории сбережения возможно рассматривать как один из ресурсов, который может быть использован для кредитования.

Источник: АСВ РФ. Годовые обзоры рынка вкладов физических лиц за 2007-2013 гг[2]

Рисунок 3 – Динамика уровня вкладов населения относительно ВВП РФ

Динамика прироста объёма вкладов в экономике страны представлена на рисунке 4.

Источник: АСВ. Обзор рынка вкладов физических лиц за 2013 г.

Рисунок 4 – Прирост вкладов населения в 2004-2014 гг.

Так, если в 2000-х гг., особенно в начале десятилетия, наблюдалось ежегодное увеличение объёма вкладов на 30-40 %, то к сегодняшнему дню оно снизилось до 19 %, а по итогам 2014 года планируется увеличение показателя на 18 %. Тем не менее, ожидаемое увеличение объёмов прироста сбережений населения по итогам года составит более 300 млрд. руб., а в сам прирост превысит 3 трлн. руб.

Динамика объёмов доли вкладов населения в составе банковских пассивов представлена на рисунке 5.

Источник: АСВ. Обзор рынка вкладов физических лиц за 2013 г[3]

Рисунок 5 – Динамика структуры банковских пассивов в РФ в 2009-2013 гг.

В рассматриваемом показателе возможно выделить два периода:

1) с начала 2009 по середину 2011 г.;

В этот период доля вкладов населения в структуре пассивов банков увеличилась в доле с 21,1 % до 29,8 %, прежде всего, за счет уменьшения средств банков – с 26,2 % до 11,7 %. При этом, доля средств организаций оставалась крупнейшей в структуре пассивов – более 30 %. Тем не менее, начиная с 2009 гг. разрыв существенно сократился. Если на начало 2009 года он составлял 10,2 % в доле, то на середину 2011 г. – уже только 3,6 %.

2) с середины 2011 г. по текущее время.

Начиная с середины 2011 года наблюдается стабилизация доли сбережений населения. В целом за период данная доля колебалась в пределах 28-29 %, при том, что доля средств юридических лиц снизилась до 30,9 %, что указывает на большую консервативность вкладов по сравнению со средствами организаций в части их размещения. При этом, наблюдался процесс, обратный предыдущему этапу – увеличение доли средств банков в пассивах. Данная статья увеличилась с 11,7 % в середине 2011 года до 17,1 % – по итогам 2013 года. Увеличение данной статьи свидетельствует о наличии существенных объёмов ликвидности, которая не находит прямого приложения в экономике.

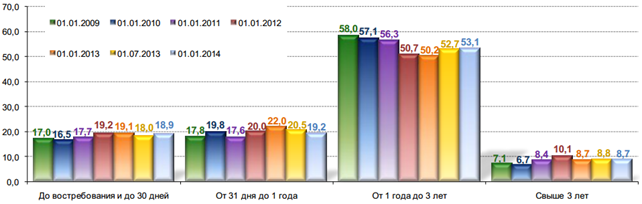

Временная структура вкладов населения по срокам размещения представлена на рисунке 6.

Источник: АСВ. Обзор рынка вкладов физических лиц за 2013 г[3]

Рисунок 6 – Временная структура вкладов населения по срокам размещения

Несмотря на достаточную стабильность в экономике РФ, доля вкладов населения на срок свыше 3 лет продолжает оставаться небольшой – всего 8,7 % при максимальном значении 10,1%, достигнутом по итогам 2011 года. При этом, наблюдается рост доли вкладов до востребования (с 17 % до 18,9 %), что может быть объяснено развитием безналичных форм оплаты населением покупок. При этом, доля вкладов на срок от 1 до 3 лет после снижения с 58 % в начале 2009 года до 50,2 % – по итогам 2012 г., далее выросла до 53,1 %. По мнению АСВ, изменение структуры вкладов в 2013 году было обусловлено тем, что доходность по вкладам на срок 1-3 года была выше, чем по более долгосрочным, что и объяснило их рост относительно более долгосрочных вкладов. Данное утверждение согласуется с увеличением доли средств банков в пассивах, ввиду отсутствия возможностей по использованию данных средств, например, в кредитовании, что требует от банков ограничения привлечения длинных ресурсов.

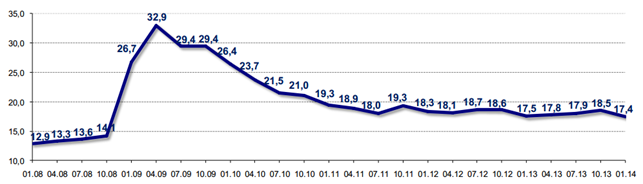

Динамика валютной составляющей во вкладах представлена на рисунке 7.

Источник: АСВ. Обзор рынка вкладов физических лиц за 2013 г[3]

Рисунок 7 – Динамика доли валютных вкладов в общем объёме вкладов населения в РФ

Анализ рисунка показывает, что доля вкладов населения в иностранной валюте в период с середины 2011 гг. стабилизировалась в пределах 17-18 %. При этом, рост доли валютных вкладов в нашей стране характерен в моменты резкого роста курсовой стоимости доллара и других основных конвертируемых валют. Так, по итогам 1-го квартала 2009 г. доля вкладов в инвалюте составила 32,9 %, увеличившись с 14,1 % – показателя 3-го квартала 2008 года, то есть более чем в 2 раза. По оценка АСВ доля валютных вкладов в краткосрочном периоде будет оставаться стабильной, и не превысит 18 %.

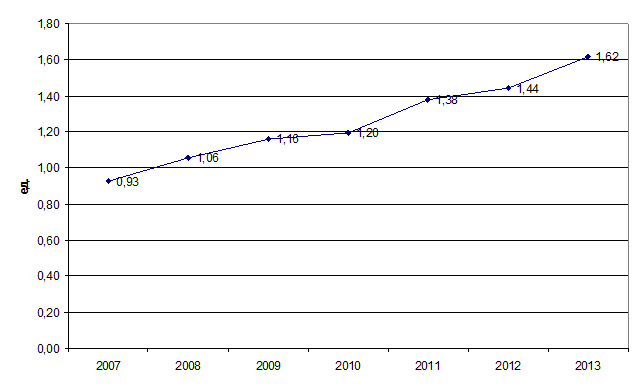

Рассмотрим показатель монетизации вкладов – отношение суммы вкладов к денежной базе (рисунок 8).

Наблюдается увеличение уровня монетизации. Если по итогам 2007 года он составлял менее 1, то в 2008 году, несмотря на слабый рост сбережений граждан, превысил единицу. В последующие годы тенденция к увеличению показателя продолжилась, в результате чего по итогам 2013 года он составил 1,62 ед. Это означает, что прирост сбережений идёт в большем темпе, чем прирост денежной массы. Более того, на основании данного факта возможно утверждать, что сбережения в значительной степени закреплены за банками, и не выходят за их пределы.

Источник: Расчеты автора на основании данных ЦБ РФ и АСВ

Рисунок 8 – Показатель монетизации вкладов в РФ

В дальнейшем возможно ожидать увеличения данного показателя, прежде всего, за счет увеличения доли безналичных расчетов и перевода высвобождающихся при этом средств во вклады.

В последнее время получают распространение Нау и Супер-нау счета. Фактически режим Нау и Супер-нау счетов в российских условиях доступен сейчас владельцам ВИП-вкладов. Однако, идёт процесс внедрения данных возможностей и для рядовых граждан. Так, ОАО «Азиатско-Тихоокеанский банк» предлагает клиентам вклад «Копилка», который обладает схожими свойствами. У «СКБ-Банка» возможности по проведению расходных операций есть по вкладам «Счастливая монета» и «Щедрая осень». Кроме того, такие банки, как Сбербанк и ВТБ24 уже внедрили в практику возможность перевода средств с картсчетов на депозит и обратно, что позволяет предоставлять клиентам даже несколько более широкий спектр услуг.

Ещё одним направлением, которое будет способствовать привлечению средств населения в банковскую систему, будет развитие системы долгосрочных и сверхдолгосрочных вкладов. В зарубежной практике, и прежде всего – США, получили широкое распространение такие счета, как IRA (individual retirement account).

Данные счета представляют собой вклады, проценты и любой возможный доход от инвестиций по которым не подлежат налогообложению, при их снятии после пересечения 60-летнего рубежа.

Зарубежная практика показывает, что местами открытия IRA могут являться не только банки, но и взаимные фонды или брокерские фирмы. При этом, допускается выбор направления инвестирования средств по данному счету.

Кроме IRA, возможно также открытие счетов типа 401(k). При этом, целью данного счета является накопление пенсионных денежных средств работодателем, и управление им профессиональным фонд-менеджером (fund manager). Свободы в выборе финансовых инструментов тут существенно меньше, обычно предлагается несколько стандартизированых портфелей (фондов) в которые можно распределять деньги в разных пропорциях. Важное преимущество 401(k)-планов – работодатель докладывает (из своих средств) в пенсионный фонд работника. То есть, например на каждый вложенный доллар фирма докладывает 50 центов, но всего не больше 6% от годовой зарплаты.

Использование данных счетов позволяет частично отказаться от услуг как Пенсионного фонда РФ, так и негосударственных пенсионных фондов, однако, для реализации данной идеи необходимы меры государственного регулирования и защиты данных вкладов, так как по ним возможно накопление сумм, превышающих порог полного возмещения, установленный АСВ, что приведёт к тому, что риск по данным видам вкладов будет больше, чем по вкладам, имеющим меньший срок. В этой связи возможным мероприятием, которое позволит снять данную проблему, будет развитие системы дополнительного страхования крупных вкладов, не страхуемых на сегодняшний день АСВ.

Практика работы страховых систем показала, что возможно функционирование страховых систем без прямого участия государства, однако, непременным условием данной деятельности должно быть обеспечение полной прозрачности действий самих банков, а во вторых – наличие сильных страховых компаний, по размерам бизнеса сопоставимых с банковским сектором. В российских условиях размеры страхового сектора экономики существенно меньше банковского (объём привлечения средств населения банками на 1/01/2014 г. составил 17,0 трлн. руб., а объём премий страхового сектора в целом – менее 1,2 трлн. руб.), что делает реализацию данного предложения мало реальной.

Проведённое исследование позволяет сформулировать следующие выводы:

1) десятая часть доходов населения России, направляемая на сбережения в банковской системе, формирует почти 30 % всего объёма ресурсной базы банковской системы;

2) наблюдается активный количественный рост показателей сбережений, выражающийся в их быстром росте. Тем не менее, уменьшение темпов инфляции и процентных ставок также отражается и на темпах роста объёма сбережений, которые начиная с 2000-х годов снизились в 2 раза – с 35-40 % в год до 18-19 %;

3) качественное развитие системы сбережений населения в РФ остановилось во второй половине 2011 года, что выразилось в стабилизации доли вкладов в пассивах банков, а также в некотором снижении уровня долгосрочных вкладов (свыше 3 лет) в банковской системе страны;

4) для сбережений населения в нашей стране характерно закрепление их за банками, прежде всего, по причине отсутствия значимых альтернатив данному направлению сбережений.

Библиографический список

- Агентство по страхованию вкладов. Аналитика. Обзор рынка вкладов. URL: http://asv.org.ru/documents_analytik/analytics/

- Обзор рынка вкладов физических лиц за 2013г. – http://asv.org.ru/upload/iblock/c1f/awjbm%20wjilp%20arfdufa_2013_eik.pdf

- ЦБ РФ. Рынок страховых услуг. Статистика за 2013 год. URL: http://www.cbr.ru/sbrfr/contributors/insurance_industry/statistics/2013/2013_4.rar

- Банковское дело. (Учебник) Жарковская Е.П. (2010, 479с.)

- Деньги. Кредит. Банки. Ценные бумаги. Практикум. (Учебное пособие) Под ред. Жукова Е.Ф. (2011, 430с.)

- Деньги. Кредит. Банки. Белотелова Н.П. (2013, 400с.)