Научный руководитель: Кудрявцева О.В.

Астраханский государственный архитектурно-строительный университет, преподаватель

Анализ финансового состояния предприятия является основополагающим аспектом эффективного финансового менеджмента и стратегического планирования в условиях динамично меняющейся экономики. Финансовый анализ позволяет не только оценить текущее финансовое положение компании, но и выявить ключевые тенденции, риски и возможности для дальнейшего роста. В условиях конкуренции и экономической нестабильности для организаций становится жизненно важным умение оперативно и точно анализировать свои финансовые результаты и состояние.

Финансовый анализ включает в себя изучение финансовых результатов и состояния организации, учитывая интересы различных заинтересованных сторон, таких как акционеры, кредиторы, партнеры и государственные органы. Учитывая, что финансовые показатели находятся в динамическом взаимодействии, использование диалектического подхода позволяет глубже понять причины изменений и выявить взаимосвязи между показателями.

Существуют важнейшие методы финансового анализа, они включают горизонтальный и вертикальный анализ, трендовый анализ, анализ коэффициентов, сравнительный анализ и факторный анализ и т.д. Каждый из этих методов имеет свои уникальные особенности и предоставляет аналитическую информацию, необходимую для принятия обоснованных управленческих решений. Использование разнообразных источников информации, как внутренних, так и внешних, также играет ключевую роль в обеспечении достоверности и объективности анализа.

Таким образом, данная статья направлена на глубокое исследование финансового анализа, его инструментов. Вышесказанное показало актуальность статьи.

Цель исследования – проанализировать сущность анализа финансового состояния.

В соответствии с поставленной целью предстоит решить ряд задач:

- рассмотреть понятие, значение, источники и этапы проведения финансового анализа;

- определить основные методы анализа финансового состояния;

- изучить направления улучшения финансового состояния предприятия.

Финансовый анализ — это экономический анализ, связанный с оценкой финансовых результатов и состояния организации. [6] Его предметом являются финансовые результаты и состояние предприятия, что интересно не только работникам и собственникам, но также партнерам, поставщикам, инвесторам и государству. Роль финансового анализа в деятельности коммерческих предприятий значительна и не вызывает сомнений, поскольку он является ключевым элементом финансового менеджмента. [1] Этот анализ включает использование капитала, выполнение обязательств и оценку платежеспособности и кредитоспособности.

Финансовый анализ выполняет следующие функции:

‒ отслеживание изменений в показателях финансового состояния;

‒ определение факторов, влияющих на финансовое положение;

‒ оценка количественных и качественных изменений показателей;

‒ выявление тенденций и прогнозирование финансового состояния компании.

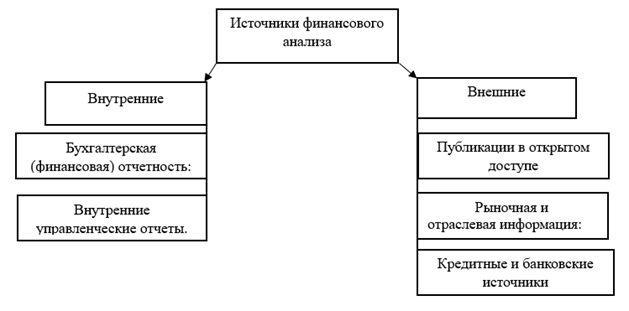

Финансовый анализ основывается на различных источниках информации, которые делятся на внутренние и внешние. Качество и достоверность информации напрямую влияют на объективность выводов анализа. [5]

Рисунок 1. Источники финансового анализа.

Внутренние источники информации — это документы и данные, формируемые внутри предприятия, включая:

1. Бухгалтерская (финансовая) отчетность — главный источник для анализа финансового состояния, состоит из:

- Бухгалтерский баланс (форма №1), отражающий имущественное и финансовое положение на определённую дату;

- Отчет о финансовых результатах (форма №2), содержащий данные о доходах и расходах за отчетный период;

- Отчет о движении денежных средств (форма №4), показывающий поступления и выбытия по текущей, инвестиционной и финансовой деятельности;

- Отчет об изменениях капитала (форма №3), раскрывающий движение собственного капитала;

- Приложения и пояснительная записка, предоставляющие дополнительные данные о методах оценки и специфике деятельности.

2. Внутренние управленческие отчеты — формируемые по внутренним стандартам, включают:

- Детализацию затрат по центрам ответственности;

- Отчеты о выполнении бюджетов;

- Аналитику продаж и производственных показателей;

- Прогнозы и бизнес-планы;

- Отчеты о дебиторской и кредиторской задолженности.

Внешние источники информации формируются за пределами предприятия для сравнительного анализа и оценки внешней среды и включают:

1. Публикации в открытом доступе:

- Официальные сайты государственных органов (ФНС, Росстат, Банк России) с макроэкономическими данными;

- Информационные системы с отчетностью организаций и финансовой аналитикой;

- Аналитические отчеты консалтинговых компаний и профессиональные издания.

2. Рыночная и отраслевая информация:

- Отраслевые статистики для сравнения показателей;

- Рыночные отчеты о конкурентной среде и ценах.

3. Кредитные и банковские источники:

- Кредитные досье и отчеты о кредитной истории.

Финансовый анализ имеет субъективный характер, при этом выделяют общие принципы и последовательность, состоящую из четырёх этапов:

I. Предварительный финансовый анализ;

II. Углубленный анализ;

III. Обобщение результатов и разработка рекомендаций;

IV. Прогнозирование финансовых результатов.

Цель предварительного анализа — наглядная и быстрая оценка финансового состояния, которая включает подготовительный этап, обзор отчетности и расчет основных аналитических показателей.

Анализ финансовой отчетности компаний осуществляется с использованием методологических подходов, которые представляют собой систематизированный набор инструментов для изучения финансовой информации. Диалектический подход является одним из основных методов финансового анализа, который включает:

- Анализ динамики финансовых потоков с акцентом на постоянные сравнения;

- Изучение системы финансовых показателей для всесторонней оценки финансово-хозяйственной деятельности;

- Анализ взаимосвязей и причинно-следственных связей между показателями;

- Количественную оценку влияния факторов на итоговые показатели.

Ключевыми категориями в методе финансового анализа являются показатели, факторы и резервы. Метод подчиняется принципам единства анализа и синтеза, взаимосвязи экономических явлений, переходу от простого к сложному.

Рассмотрим методы финансового анализа, используемые в бизнес-практике:

1. Горизонтальный анализ — анализ динамики отдельных статей финансовой отчетности, помогающий выявить проблемы в деятельности компании. Он применяется к существенным показателям и сравнивает их во времени, отслеживая изменения. Результаты могут зависеть от внешних факторов, таких как инфляция. [3]

2. Вертикальный (структурный) анализ — анализ структуры определенных статей финансовой отчетности, который предполагает расчет долей каждой позиции в процентах от общего значения. Он проводится отдельно для активов и пассивов и визуализируется с помощью накопительных столбчатых диаграмм, что позволяет оценить структуру баланса. Отдельные статьи, представленные в примечаниях, также могут быть проанализированы.

Вертикальный анализ фокусируется на соотношении между разделами и статьями баланса, выявляя изменения в удельных весах статей для прогнозирования будущих структурных изменений. Он часто сочетается с горизонтальным анализом, что позволяет создать аналитические таблицы, рассматривающие и динамику, и структуру баланса.

3. Трендовый анализ — основывается на сравнении каждой позиции финансовой отчетности с предшествующими периодами. Этот метод использует временные ряды и цепной подход, чтобы выявить основные тенденции в динамике финансовых показателей, очищенных от случайных колебаний. Определение тренда помогает в проведении прогнозного анализа.

Для финансового анализа основных средств организации используются следующие показатели:

- коэффициент автономии;

- коэффициент обеспеченности собственными оборотными средствами;

- коэффициент покрытия инвестиций;

- коэффициент текущей ликвидности;

- коэффициент быстрой ликвидности.

Коэффициент автономии рассчитывается, используя формулу 1:

Кавт=Собственный капитал/Активы (1)

Измеряет долю собственных средств в общей структуре капитала компании. Высокий коэффициент автономии указывает на финансовую независимость и меньшую зависимость от заемных средств.

Коэффициент обеспеченности собственными оборотными средствами рассчитывается по формуле 2:

Кобес=(Собственный капитал-внеоборотные активы)/

Оборотные активы (2)

Показывает, насколько собственные оборотные средства компании покрывают её текущие обязательства.

Коэффициент покрытия инвестиций рассчитывается по формуле 3:

Кпок=(Собственный капитал + долгосрочные обязательства)/ активы (3)

Отражает соотношение между собственными средствами и общими инвестициями в активы. Положительное значение говорит о финансовой устойчивости предприятия и способности покрывать свои инвестиции.

Коэффициент текущей ликвидности рассчитывается по формуле 4:

Ктеклик=Оборотные активы/Краткосрочные обязательства (4)

Оценивает способность компании погашать свои краткосрочные обязательства за счет оборотных активов.

Коэффициент быстрой ликвидности рассчитывается по формуле 5:

Кбыслик= (Оборот активы-Запасы)/Краткосрочные обязательства (5)

Более строгий вариант текущей ликвидности, не учитывающий запасы. Он показывает способность компании оплачивать краткосрочные обязательства эффективно и быстро. [4]

Улучшение финансового состояния предприятия является ключевым аспектом его стабильного функционирования и роста. Эффективное финансовое планирование и управление ресурсами обеспечивают минимизацию рисков и конкурентоспособность на рынке. Рассмотрим основные направления анализа и шаги по улучшению финансового состояния предприятия.

1. Оптимизация затрат — процесс снижения издержек без потери качества. Основные шаги включают:

- Аудит расходов: анализ структуры расходов для выявления наиболее затратных статей и возможности их сокращения;

- Снижение излишних затрат: ревизия контрактов с поставщиками для пересмотра условий и цен, а также оценка целесообразности аутсорсинга;

- Управление запасами: оптимизация ведения запасов через выбор методов учета, чтобы сбалансировать затраты и удовлетворение потребностей клиентов.

2. Увеличение доходов — стратегический подход для роста выручки, включающий:

- Разработку новых продуктов: исследование потребностей целевой аудитории и внедрение новых товаров/услуг для привлечения клиентов;

- Увеличение клиентской базы: анализ рынков для выхода на новые сегменты, включая географическую экспансию;

- Оптимизацию ценовой политики: пересмотр ценовых стратегий для улучшения рентабельности через динамическое ценообразование и акции для стимулирования спроса.

3. Управление дебиторской задолженностью — критически важно для ликвидности компании:

- Оптимизация условий кредитования: внедрение системы оценки кредитоспособности клиентов для сокращения сроков задолженности;

- Системы контроля: разработка мониторинга дебиторской задолженности с регулярными отчетами и напоминаниями должникам для уменьшения просроченных платежей.

4. Улучшение продуктивности и эффективности — автоматизация рабочих процессов способствует снижению затрат:

- Автоматизация бизнес-процессов: использование современных технологий для автоматизации учета и управления;

- Обучение и развитие персонала: инвестирование в программы повышения квалификации и мотивации работников.

5. Стратегическое планирование и анализ — разработка стратегического плана на основе текущего финансового состояния:

- Финансовый анализ: регулярная оценка ключевых показателей для анализа денежного потока, рентабельности и ликвидности;

- Прогнозирование и планирование: создание финансовых прогнозов с учетом различных сценариев для подготовки к рискам.

6. Инвестиции и финансирование — важный аспект роста и развития компании:

- Привлечение внешнего финансирования: изучение возможностей для кредитов и инвестиций, оптимизация структуры капитала для снижения рисков;

- Инвестирование в новые технологии: инновации и модернизация производственных процессов для повышения конкурентоспособности.

7. Работа с внешними и внутренними рисками — системная работа по минимизации потенциальных угроз:

- Идентификация и оценка рисков: анализ различных типов рисков (финансовых, операционных, рыночных) и создание системы управления рисками на уровне компании;

- Страхование бизнеса: использование страховых продуктов для защиты от финансовых потерь в случае неблагоприятных обстоятельств.

Подытожив вышесказанное можно сказать, что финансовый анализ является ключевым элементом эффективного финансового менеджмента и стратегического планирования, необходимым для оценки состояния и динамики финансовых результатов предприятий в условиях современной экономики. Он позволяет не только оценить текущее финансовое положение организации, но и выявить тенденции, риски и возможности для роста.

Анализ включает в себя использование методов, таких как горизонтальный, вертикальный и трендовый анализ и др., а также оценку коэффициентов, что помогает понять структуру капитала и финансовую устойчивость предприятия. Важными этапами анализа являются предварительный и углубленный анализ, обеспечивающие обоснованные выводы и рекомендации для дальнейших действий.

Основные направления улучшения финансового состояния включают оптимизацию затрат, увеличение доходов, управление дебиторской задолженностью и стратегическое планирование. Системный подход к финансовому анализу сочетает диагностику текущего состояния и прогнозирование, что необходимо для принятия обоснованных стратегических решений.

Библиографический список

- Канке, А.А. Анализ финансово-хозяйственной деятельности предприятия: учебное пособие для вузов / А. А. Канке, И. П. Кошевая; рецензенты: Л. М. Путятина, М. В. Макаренко. — 2-е изд., испр. и доп. — Москва: Инфра-М, 2020. — 288 с..: Режим доступа: https://library.cbr.ru/catalog/lib/books/606341/

- Литовченко, В. П. Финансовый анализ: учебное пособие / В. П. Литовченко. – 5-е изд. – Москва: Дашков и К°, 2025. – 144 с.: Режим доступа: https://biblioclub.ru/index.php?page=book&id=720356

- Олькова, А. Е. Основы анализа финансовой отчетности предприятия: учебное пособие: [16+] / А. Е. Олькова; Президентская академия. – Москва: Дело, 2024. – 148 с.: Режим доступа: https://biblioclub.ru/index.php?page=book&id=715009

- ООО “ПРОГРЕСС” – Финансы – Финансовый анализ: Режим доступа: https://checko.ru/company/1153025004274/finances/analysis

- Учебное пособие / Н. С. Пионткевич, Е. Г. Шатковская, Ю. А. Долгих и др.; под общ. ред. Н. С. Пионткевич; Министерство науки и высшего образования Российской Федерации, Уральский государственный экономический университет. – Екатеринбург: Изд-во Урал. ун-та, 2022. – 190 с.: Режим доступа: https://fdok.usue.ru/images/img/prepod/ФИНАНСОВЫЙ%20АНАЛИЗ%20-А-1b_compressed.pdf

- Финансовый анализ: учебное пособие / С.И. Крылов. - Екатеринбург: Изд-во Урал. ун-та, 2016.— 160 с.: Режим доступа: https://elar.urfu.ru/bitstream/10995/40698/1/978-5-7996-1614-4_2016.pdf