Eh bien, non toutes les entreprises ont tendance à être juste quand ils montrent leurs rapports financiers et les données financières. Chaque figure est habituellement donnée à quelqu’un. Et celui qui donne à chaque personnage peut, très probablement, le pronostic des réactions des humains à chaque figure, il ou elle donne. D’ailleurs, ne sont pas tous les gens veulent payer des impôts équitables, et pas tout le monde veut montrer la véritable déclaration financière d’une entreprise a fait.

Donc, comme vous, cher lecteur, pouvez le voir, il ya quelques difficultés à faire le pronostic de ce qui se passe réellement avec une certaine entreprise. Certaines entreprises peuvent montrer peu d’argent qu’ils ont des millions d’entre eux pour une raison quelconque …. Les autres entreprises peuvent montrer qu’ils ont des millions de dollars argent que beaucoup moins dans les états financiers, par exemple, en partageant une société en multiples de l’IES (entrepreneur individuel) de sorte que chaque IE montre qu’il ou elle a beaucoup moins de lui ou elle a fait.

Il peut-être, parfois difficile à comprendre, et ce qui se passe réellement dans l’économie de marché, en particulier, à l’intérieur des régions.

La macroéconomie a une théorie: la plus instable de l’environnement externe d’une entreprise est, le moins sont les impôts et les indicateurs financiers plus importants ont tendance à être caché à côté des rapports financiers. Eh bien, tout le monde a maintenant la situation d’instabilité financière. Cette instabilité financière peut devenir de pire en pire jusqu’à 2017/2018 ans et après de mieux en mieux, particulièrement rapide après 2021/2022. Il s’agit d’un scénario que je pense peut arriver dans un proche avenir dans le monde. Les autres experts donnent de nombreux scénarios différents, et ils ont tous une seule opinion: nous avons une instabilité financière dans le monde aujourd’hui.

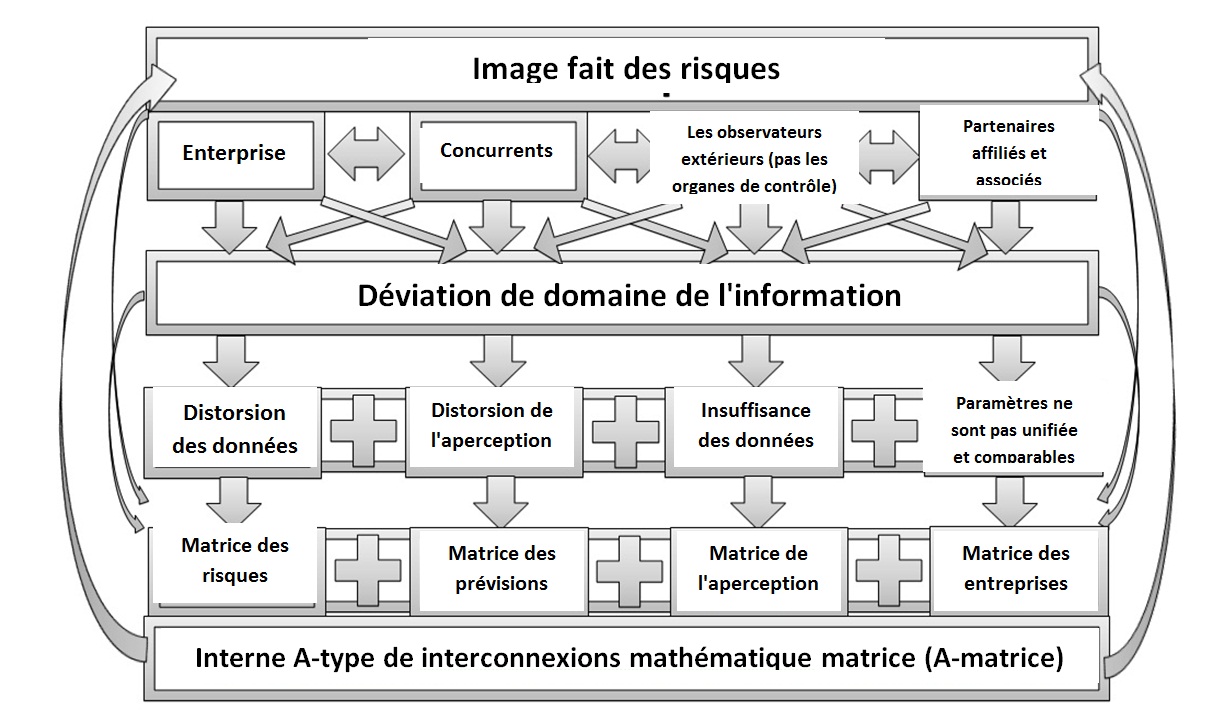

Dans ces conditions, il peut arriver si, que les entreprises de plus en plus dans les pays les plus développés auront besoin d’un analyse en forme de A-matrice pour définir si tout est OK avec une entreprise sélectionnée ou non. Il sera nécessaire de dire: ce qui est l’environnement réel de chaque société et quelles en seront les changements dans un proche avenir de l’entreprise devraient être prêts pour. Il sera nécessaire de connaître: quels sont les risques réels de chaque entreprise à ce segment de marché. Et, sans doute, les entreprises dans les pays les plus développés sera largement en place les mécanismes financiers d’optimisation des états de montrer la société sous un autre angle pour d’autres personnes et pour les organismes fiscaux, sans doute.

Néanmoins, il y aura une bonne raison d’utiliser la nouvelle méthode d’analyse financière et le risque. La méthode que je voudrais vous présenter à vous, cher lecteur, dans cette partie de mon futur livre, est appelée la A-matrice. Lorsque j’ai d’abord mis au point il était évidemment: il peut montrer la situation financière réelle de chaque société sélectionnée en utilisant uniquement l’état financier dans la représentation minimale. Pour cette méthode, il n’a pas grande importance: si une entreprise choisie est juste lors de l’exécution des indicateurs d’états financiers ou non (en Russie la plupart des entreprises commerciales ne sont pas beaucoup juste à ce sujet). Il n’a pas grande importance lors de l’utilisation de cette méthode si vous, cher lecteur, avez tous les états financiers ou si vous avez juste une petite partie de celui-ci – la méthode peut ajouter les données manquantes et de calculer ce que les cas réels à l’intérieur de l’entreprise sont.

Lorsque vous prenez seulement les rapports financiers, il est facile de fournir une analyse complexe, parce que le rapport financier est la chose la plus facile qu’on pourrait obtenir à partir d’une société choisie. En Russie et dans certaines autres régions les rapports financiers peuvent ne pas être juste. Donc, il est presque impossible de faire une analyse complexe d’une société choisie au sein de ses concurrents, “alliés”, les fournisseurs et d’autres sociétés. Ou, du moins, cher lecteur, comment peut-on estimer une société tierce en utilisant les données qu’ils ont utilisées, disons, de réduire les impôts au minimum, ou, disons, pour montrer leur extra-efficacité, ou, aussi, disons , pour préparer une entreprise à la faillite future frauduleusement ou juste – ce n’est pas grave, surtout si la gestion d’une entreprise veut faire et les parties tierces ne sais rien à ce sujet. Il ya plusieurs raisons pour appliquer les transformations d’optimisation. A côté, une entreprise peut être trop gros pour être analysés avec des méthodes simples d’analyse financière.

Ainsi, dans les pages suivantes, je vais décrire ce qu’il faut faire pour analyser une déclaration financière réelle et le risque de chaque entreprise sélectionnée à un certain segment du marché. Le A-matrice est la méthode développée par moi. Cette méthode laisse à résoudre ce problème. Cette méthode a remporté le Premier Prix dans la gestion financière dans la Fédération de Russie en 2010 (tout d’abord à Ekaterinbourg ville, puis à Ekaterinbourg province, puis dans l’Oural fédérale et après – j’ai gagné la dernière étape – le premier prix dans la Fédération de Russie en la gestion financière, et je suis devenu le champion de la gestion financière des Premières dans l’histoire de la Fédération de Russie). Cette méthode a remporté le Grant Prénom du Président de la Fédération de Russie en 2010.

Cette méthode, l’analyse A-matrice, est utilisé dans de nombreuses entreprises russes de différents types et tailles différents. Certaines de ces sociétés sont très grandes (la plus grande holding qui applique cette méthode a des actifs totaux résumer plus de 135 milliards de dollars américains). Cette méthode peut rendre l’analyse complexe de grandes, moyennes et petites, il permet de les mettre tous ensemble pour analyser leur intégration complexe dans un certain segment du marché.

Laissez-nous vous présenter un terme spécial pour une entreprise dans cette recherche: système d’entreprise. Dans le monde moderne, la plus grande de la société est – le plus grand est l’impact de la société à l’économie. La vue moderne d’une société moderne est une structure de holding en forme avec de nombreuses filiales, les filets de filiales et ainsi de suite. Il ne regarde pas comme la compagnie la simple où tout est clair: l’orientation des affaires, de taille, de la gestion, la structure, les risques et ainsi de suite. Il semble surtout comme un système d’entreprise, un organisme uni mélangé avec les autres organes à l’intérieur et en dehors des autres organismes (en particulier, à travers les cycles d’investissement).

Revenons à la méthode elle-même.

La méthode de la stabilité matrice complexe et l’analyse des risques d’un système d’entreprise se compose de 8 étapes: évaluation des risques de l’absolu et les postes hors bilan spécifiques dynamique; l’évaluation des risques par une évaluation rapide (de la qualité de la gestion des flux de trésorerie); l’évaluation des risques de la par rapport performances financières d’une organisation; de liquidité d’évaluer les risques, évaluation des risques des écarts absolus des principaux indicateurs de l’efficacité économique; le chiffre d’affaires de vitesse évaluation des risques commerciaux, l’évaluation des risques, liés à la rentabilité; évaluation les risques d’cycle de la vie de la compagnie (il s’agit à travers le prisme du risque principal d’un cycle de vie: la faillite, le modèle analyse différents facteurs qui influencent le cycle de vie de l’entreprise).

Pour évaluer cette – la technique nécessite plus de 300 opérations de calcul complexes pour chaque système d’entreprise.

Mon cher lecteur, si vous souhaitez obtenir une connaissance complète de cette méthode, vous pouvez regarder à mes recherches précédentes, où je l’ai expliqué tout très profondément. Dans ce chapitre de mon livre futur je vais décrire la méthodologie elle-même, de sorte que vous pourriez appliquer cette méthode en utilisant les moyens informatiques modernes.

La méthode se compose de 8 étapes. Mon cher lecteur, ne vous inquiétez pas si vous n’avez pas suffisamment de compétences dans l’utilisation de cette méthode pour l’instant. Cette méthode est conçue de manière à simplifier l’utilisation de cette méthode de sorte que même une personne sans éducation financière pourrait simplement faire une interprétation de ses résultats. C’est pourquoi l’algorithme A-matrice est appliquée. L’intérieur de la matrice est la matrice de simplification.

La matrice de simplification permettent de voir tous les facteurs qui influencent cette entreprise très, voir le “maillon faible” d’une chaîne. Comme vous, mon cher lecteur, de savoir, la chaîne est toujours aussi forte que la faiblesse est son maillon le plus faible. Donc, la matrice de simplification vous permettra de voir facilement les “maillons faibles” de chaque société russe.

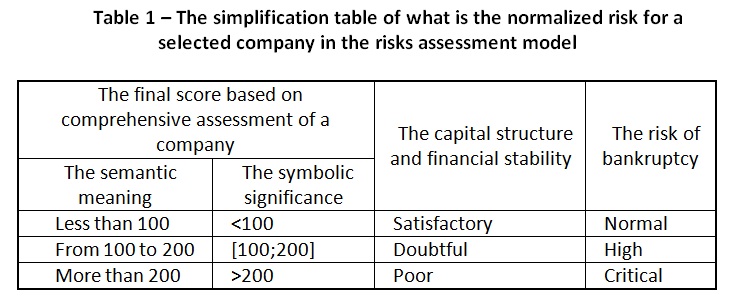

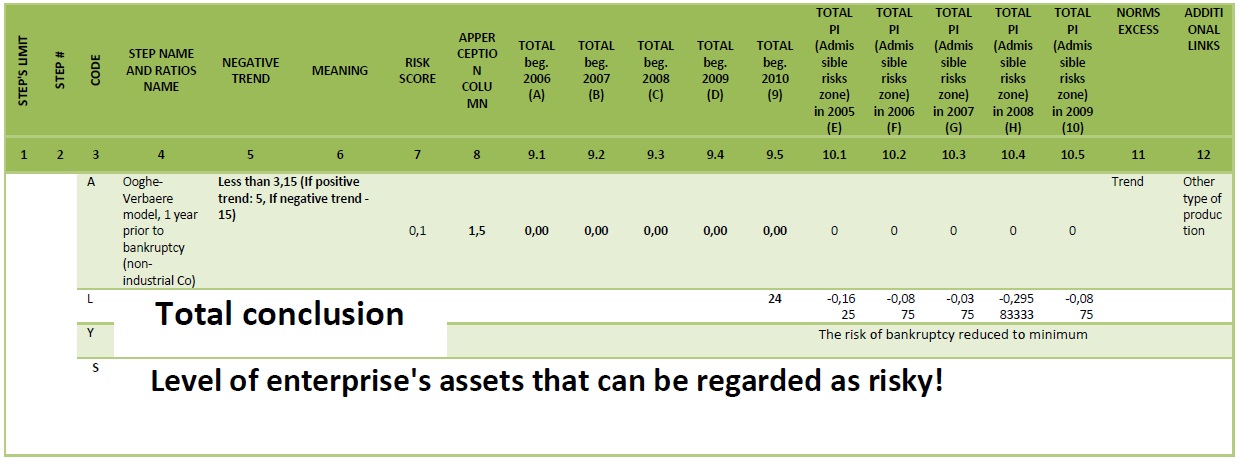

Dans le tableau 1 ci-dessous, vous, mon cher lecteur, peut voir l’interprétation des résultats d’une matrice idéale. Pour faire une analyse plus profonde de l’algorithme A-matrice est inventé par l’auteur.

Ainsi, le A-matrice est constituée de modèles unis deux. Le premier modèle consiste en une évaluation des risques pour une seule entreprise sur le marché. Le second modèle est le A-matrice elle-même. Il analyse les interactions de ces sociétés à un certain segment du marché. Il peut faire le pronostic des entreprises des différents de développement dans l’avenir dans l’ensemble et dans chaque certain “lien”, comme: la gestion des flux de trésorerie tendances pronostic, la gestion des stocks tendances pronostic; opérationnelle du cycle de tendances pronostic; pronostic politique de liquidité, les risques de faillite des tendances à le pronostic de marché, et ainsi de suite.

Donc, nous allons commencer par la description de la méthodologie du modèle d’évaluation des risques intégrée (qui est la première partie de la A-matrice).

Les ratios de l’intérieur du modèle sont inventées par l’auteur afin qu’il puisse révéler l’image réelle de chaque entreprise unique sur le marché, même si de nombreuses entreprises à transformer leurs rapports et états financiers.

Si vous, mon cher lecteur, ne sont pas beaucoup qualifiée encore dans l’interprétation de l’analyse A-matrice – des résultats, vous pouvez utiliser le tableau ci-dessous pour la simplification. Il vous permettra de comparer l’activité d’une entreprise sélectionnée avec ce que j’appelle le risque normalisé. Cette comparaison donne beaucoup. Et pour connaître le réel de l’image plus profonde, vous, mon cher lecteur, devraient utiliser le complexe A-matrice approche à l’avenir qui va révéler les risques d’image complexes à un certain segment du marché.

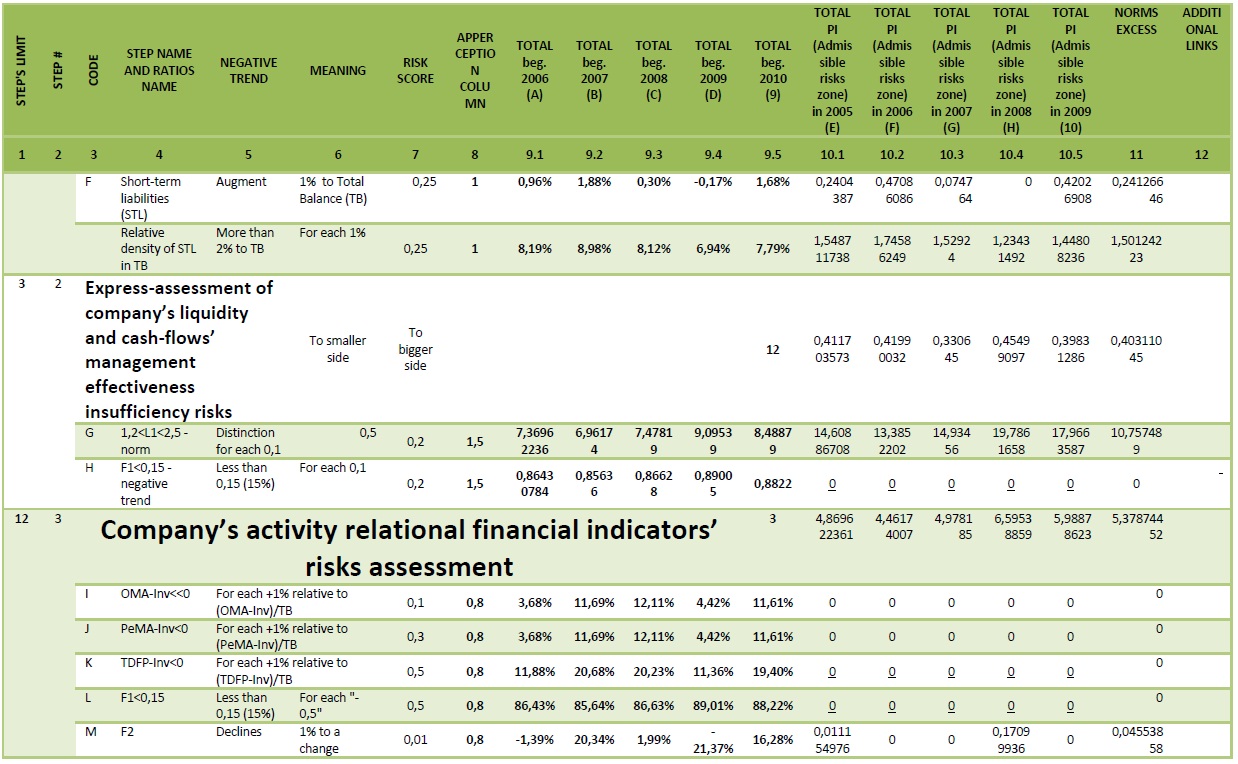

Tableau 1 – Le tableau de simplification de ce qui est le risque normalisé pour une entreprise sélectionnée dans le modèle d’évaluation des risques

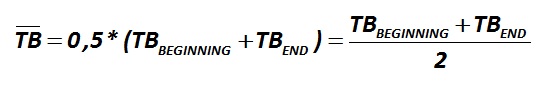

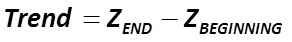

Il convient de noter que lorsqu’on se réfère à “changer pour chaque 1% de la TB (somme du bilan, Sum Total du bilan),” – il devrait être considéré comme le résultat d’un équilibre dans une moyenne sur une année (et non à la fin de la période concernée) comme indiqué dans la formule suivante:

(2.1)

(2.1)

Notes:

BEGINNING – Cela signifie que le début de l’année

END – Cela signifie la fin de l’année

Cher lecteur, s’il vous plaît, noter que le modèle ne réduit pas les risques à l’intérieur. Cela signifie que si un indicateur est inférieur à 0, c’est la même chose que si elle est dans les normes minimum de risques, le risque n’est pas réduit également – au lieu de cette entrée vous 0 à le modèle. Le calcule les risques existaient au lieu d’un manque-risques-zone-calcul.

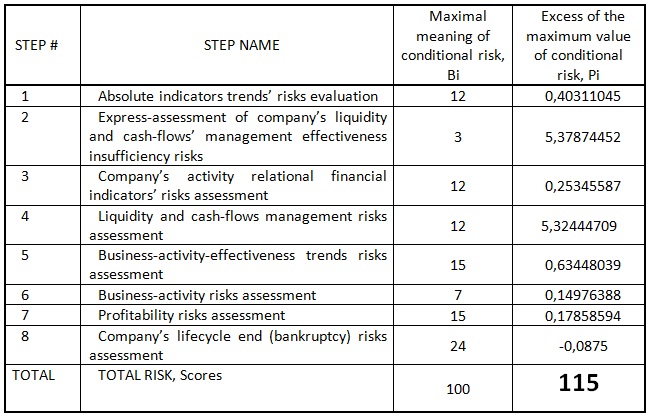

ÉTAPE 1. Absolute tendances des indicateurs d’évaluation des risques

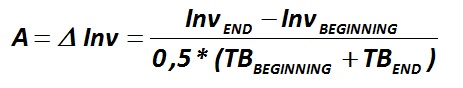

Pour plus de clarté, elle sera réalisée la formule pour calculer une croissance des inventaires et stocks (Inv) dans le modèle (Indicateur A):

(2.2)

(2.2)

Laissez-PI à l’indicateur de performance doit être calculée pour chaque risques simples et l’élément de la stabilité financière à l’intérieur du modèle.

PI = 100 * [7] * [8] * [9] = 100 * 1 * 0,1 * A (2.3)

Mon cher lecteur, s’il vous plaît, noter que [7], [8] et [9] ne sont pas les figures mathématiques: ce sont la colonne (dans la matrice) / lignes (dans les formules) numéros à l’intérieur de la matrice principale du modèle d’évaluation des risques intégrée. Cette matrice est une base pour la création de l’A-matrice. Alors, s’il vous plaît, ne vous contentez pas de multiplier 7, 8 et 9 dans chaque cas: il s’agit d’un lien vers le sens intérieur de la matrice. Dans chaque formule, la signification de chaque lien est écrit à l’intérieur de la formule.

Prenons maintenant une minute et coup d’oeil: qu’est-ce que ces colonnes (dans la matrice) ou de lignes (dans les formules) signifie. Ligne 7 montre comment la crise est la valeur d’un indicateur, et les 8 spectacles en ligne – comment la crise est la valeur d’un indicateur pour la société toute entière! Ces facteurs (ils sont énumérés dans les lignes pour chaque indice), puis doivent être multipliés ensemble pour montrer que le score total du modèle. En interprétant le langage technique, le taux de 7 est un “levier” et le chiffre 8 – est un “bras de levier” pour chaque indicateur particulier.

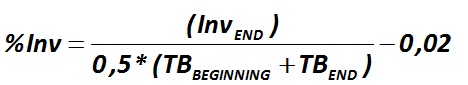

La formule pour calculer la part des inventaires et des stocks (Inv):

(2.4)

(2.4)

PI = 100 * [7] * [8] * [9] = 100 * 1 * 0,05 * “% Inv” (2.5)

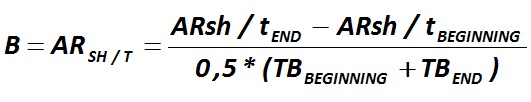

Le B indicateur est calculé par la formule (2.6):

Où: ARsh/t – Compte à recevoir à court terme (moins de 12 mois)

PI=100*[7]*[8]*[9]=100*1*0,075*”В” (2.7)

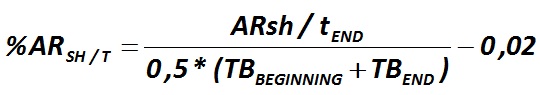

La formule pour calculer la part des comptes débiteurs à court terme (%ARsh/t) (2.8):

PI =100*[7]*[8]*[9]= 100*1*0,025*”%ARsh/t” (2.9)

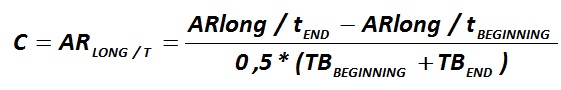

Le C indicateur est calculé par la formule (2.10):

Où: ARlong/t – Compte à recevoir dans le long terme (plus de 12 mois)

PI =100*[7]*[8]*[9]=100*1*0,225*”С” (2.11)

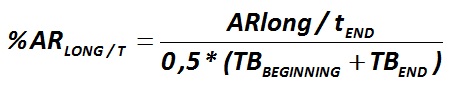

La formule pour calculer la part des comptes débiteurs à long terme (%ARlong/t) (2.12):

PI =100*[7]*[8]*[9]=100*1*0,1*”%ARlong/t” (2.13)

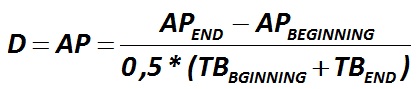

Le D indicateur est calculé par la formule (2.14):

Où: AP – Compte Payable

PI =100*[7]*[8]*[9]=100*1*0,3*”D” (2.15)

La formule pour calculer la part de Comptes créditeurs (%AP) (2.16):

PI =100*[7]*[8]*[9]=100*1*0,15*”%AP” (2.17)

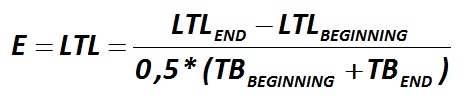

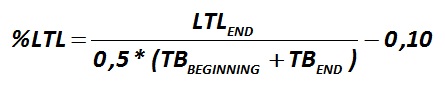

Le E indicateur est calculé par la formule (2.18):

Où: LTL – Passif à long terme

PI =100*[7]*[8]*[9]=100*1*0,05*”Е” (2.19)

La formule pour calculer la part des passifs à long terme (%LTL) (2.20):

PI =100*[7]*[8]*[9]=100*1*0,09*”%LTL” (2.20)

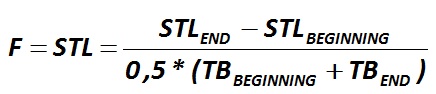

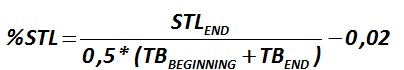

Le F indicateur est calculé par la formule (2.21):

Où: STL – Dettes à court terme

PI =100*[7]*[8]*[9]= 100*1*0,25*”F” (2.22)

La formule pour calculer la part des passifs à court terme (%STL) (2.23):

PI =100*[7]*[8]*[9]= 100*1*0,25*”%STL” (2.24)

ÉTAPE 2: Express-évaluation de la liquidité société et des risques des cash-flows efficacité de la gestion d’insuffisance

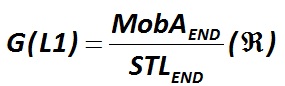

Rapport G (ou L1) est calculé par la formule (2.25):

Où: MobA – Actifs mobiles (actif circulant);

– est l’analyse des tendances:

– est l’analyse des tendances:

a) Si un écart (Déviation) par rapport à couloir [1,2; 2,5] est dans le petit côté (ci-dessous 1,2) (2.26):

PI=10*0,5*1,5*Deviation=10*0,5*1,5*(1,2-G)

b) Si un écart par rapport à couloir [1,2; 2,5] est dans le plus grand côté (plus de 2,5) (2.27):

PI=10*0,2*1,5*Dev=10*0,2*1,5*(G-2,5)

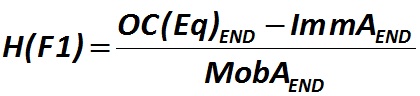

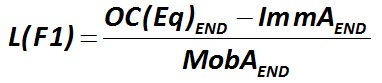

Le H(F1) indicateur est calculée par la formule (2.28):

Où: OC(Eq) – Capital propriété (équité);

ImmA – Des actifs immobiliers (actifs non courants)

PI=100*[7]*[8]*[9]=100*1,5*0,2*”|ΔН|”= 100*1,5*0,2*|F1-0,15| (2.29)

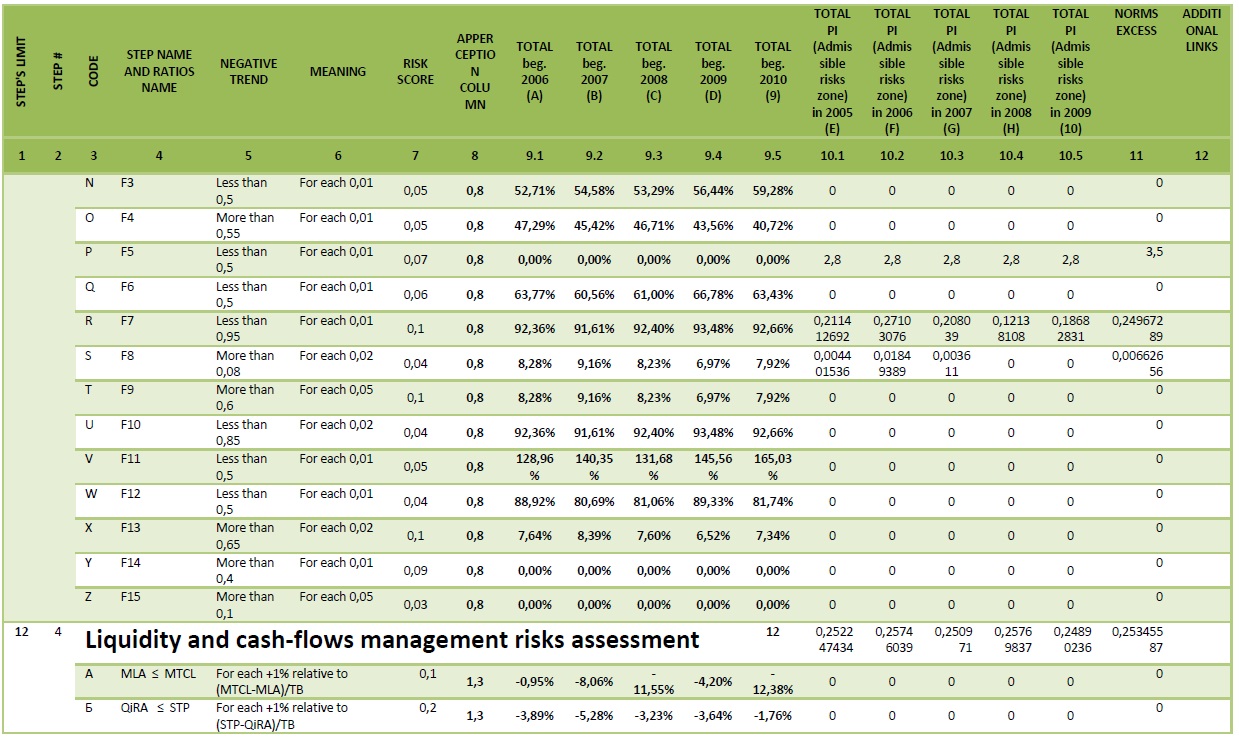

ETAPE 3: évaluation des activité de l’entreprise indicateurs financiers relationnelles des risques

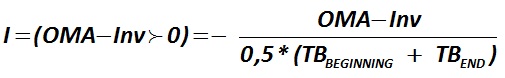

L’indicateur I (OMA-Inv) est calculée par la formule (2.30):

Où: OMA – possédait des biens mobiles, cela signifie que la quantité de fonds qui peuvent être logiquement redirigés vers le capital mobile re-financement afin de soutenir l’activité de l’entreprise. OMA – est la propriété de somme en capital moins les actifs immobiles.

Les logiques de cette partie de l’analyse peut être interprété de deux façons: d’abord, le capital généralement coûteux et à long terme axée sur le développement-propriété devrait logiquement couvrir complètement le plus souvent coûteuse en cours d’utilisation et à long terme et amortissement de rénovation axée immobile actifs. Les actifs immobiliers de participer à activité lucrative indirectement dans plusieurs périodes de rapport. Si le capital détenue est plus que des actifs immobiliers, puis, dans la conception classique, il est considéré comme le courant d’affaires l’activité est entièrement couvert par des fonds empruntés. Dans le modèle A-matrice, il n’est pas censé les actifs immobiliers devrait être inférieure à capital propre: de nombreuses entreprises fonctionnent efficacement en utilisant les fonds empruntés pour la plupart. Ainsi, le capital détenue peut être, par exemple, 4% de la valeur au bilan d’une entreprise. Bien sûr, dans les cas où le capital emprunté est trop cher, en particulier, en Russie (où le complexe coût capitaux empruntés peut être supérieur à 100% par an), – il comporte des risques qui doivent être évalués pour l’entreprise; dans ce cas, la A-matrice louer pour évaluer ces risques.

PI=100*[7]*[8]*[9]=100*0,8*0,1*”I” (2.31)

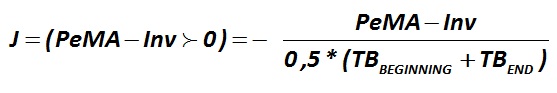

Le J indicateur est calculé par la formule (2.32):

Où: PeMA – Les capitaux permanents couverts actifs mobiles. Les capitaux permanents est la somme du capital détenue (OMA – propriété actifs mobiles) et le long terme des passifs.

PeMA= OMA+LTL=OC(Eq)+LTL-ImmA (2.32a)

PI=100*[7]*[8]*[9]= 100*0,8*0,3* “J” (2.33)

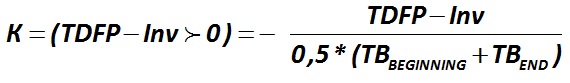

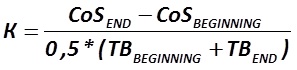

Le K indicateur est calculé par la formule (2.34):

Où: TDFP – Fonds de développement total potentiels – est la somme de tous les fonds qui peuvent être potentiellement impliqués dans le développement de l’entreprise.

TDFP=PeMA+STL (2.34a)

PI=100*[7]*[8]*[9]=100*0,8*0,5* “К” (2.35)

L ‘indicateur (F1) est calculée par la formule (2.36):

PI=100*[7]*[8]*[9]=100*0,8*0,5*(|F1-0,15|)/5 (2.37)

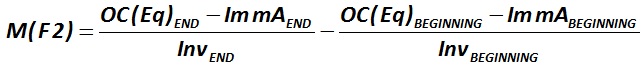

L’indicateur de M (F2) est calculé par la formule (2.38):

PI= – 100*[7]*[8]*[9]= -100*0,8*0,01*”М” (2.39)

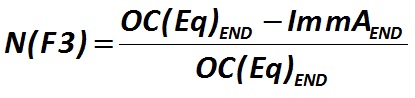

La N indicateur (F3) est calculé par la formule (2.40):

PI=100*[7]*[8]*[9]=100*0,8*0,05*|F3-0,5| (2.41)

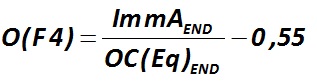

L’indicateur О (F4) est calculé par la formule (2.42):

PI=100*[7]*[8]*[9]= 100*0,8*0,05*”О” (2.43)

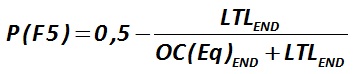

L”indicateur Р (F5) est calculé par la formule (2.44):

PI=100*[7]*[8]*[9]= 100*0,8*0,07*”Р” (2.45)

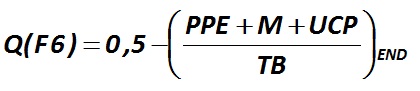

L’indicateur Q (F6) est calculé par la formule (2.46):

Où: PPE – Valeur de la propriété, installations et matériel;

M – Matériaux, biens et même somme de valeur (une partie des stocks);

UCP – somme de moyens détectés dans une production non terminés (partie des stocks).

PI=100*[7]*[8]*[9]= 100*0,8*0,06*”Q” (2.47)

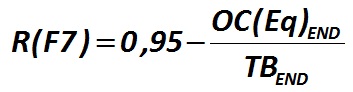

L”indicateur R (F7) est calculé par la formule (2.48):

PI=100*[7]*[8]*[9]= 100*0,8*0,1*”R” (2.49)

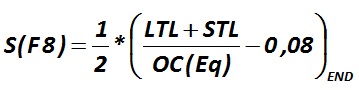

L”indicateur S (F8) est calculé par la formule (2.50):

PI=100*[7]*[8]*[9]= 100*0,8*0,04*”S” (2.51)

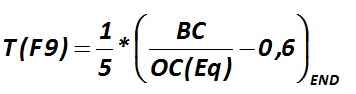

L”indicateur Т (F9) est calculé par la formule (2.52):

Où: BC – est la somme du capital emprunté, BC=STL+LTL

PI=100*[7]*[8]*[9]= 100*0,8*0,1 *”Т” (2.53)

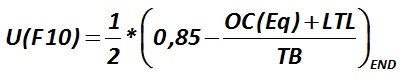

L”indicateur U (F10) est calculé par la formule (2.54):

PI=100*[7]*[8]*[9]= 100*0,8*0,04*”U” (2.55)

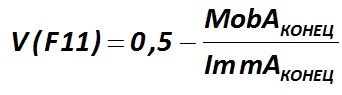

L”indicateur V (F11) est calculé par la formule (2.56):

PI=100*[7]*[8]*[9]= 100*0,8*0,05*”V” (2.57)

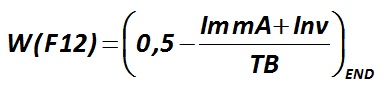

L”indicateur W (F12) est calculé par la formule (2.58):

PI=100*[7]*[8]*[9]= 100*0,8*0,04*”W” (2.59)

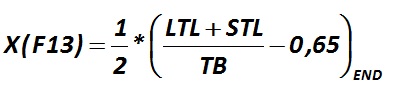

L”indicateur Х (F13) est calculé par la formule (2.60):

PI=100*[7]*[8]*[9]= 100*0,8*0,1*”Х” (2.61)

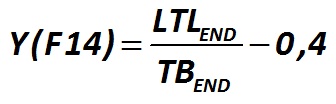

L”indicateur Y (F14) est calculé par la formule (2.62):

PI=100*[7]*[8]*[9]= 100*0,8*0,09*”Y” (2.63)

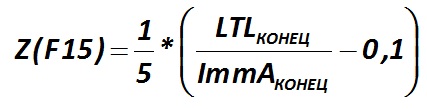

L”indicateur Z (F15) est calculé par la formule (2.64):

PI=100*[7]*[8]*[9]= 100*0,8*0,03*”Z” (2.65)

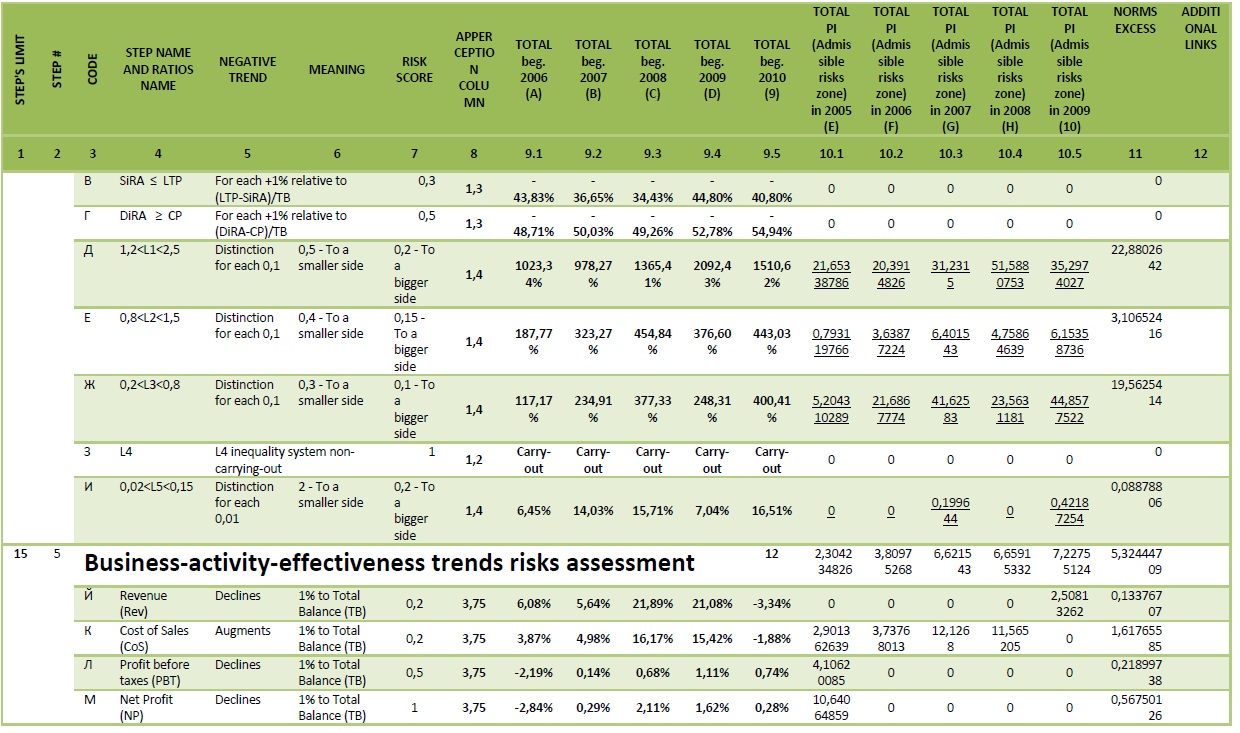

ÉTAPE 4: Evaluation de situation de trésorerie et les flux de trésorerie gestion des risques

Cher lecteur, s’il vous plaît, notez: pour cette analyse étape les abréviations suivantes seront utilisées. MLA – la plupart liquidité actifs; MTCL – plus de temps critiques Passif; QiRA – rapide réalisation actifs; STP – Passifs à court terme; SIRA – Slow réalisation actifs; LTP – Passifs à long terme; DiRA – Difficile réalisation actifs; CP – Passif Constant.

D’ailleurs, mon cher lecteur, nous avons utilisé toutes les lettres de l’alphabet anglais en nommant L’Indicators. Les lettres grecques sera utilisée ci-dessous, de sorte qu’ils sont occupés. Prenons les lettres de l’alphabet russe en nommer quelques-uns des indicateurs suivants.

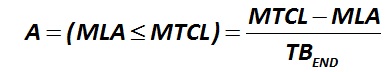

L”indicateur А (MLA ≤ MTCL) est calculé par la formule (2.66):

PI=100*[7]*[8]*[9]= 100*1,3*0,1*”А” (2.67)

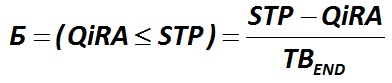

L”indicateur Б (QiRA ≤ STP) est calculé par la formule (2.68):

PI=100*[7]*[8]*[9]= 100*1,3*0,2*”Б” (2.69)

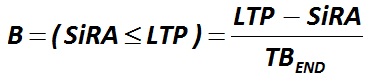

L”indicateur В (SiRA ≤ LTP) est calculé par la formule (2.70):

PI=100*[7]*[8]*[9]= 100*1,3*0,3*”В” (2.71)

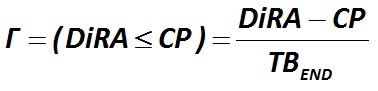

L”indicateur Г (DiRA ≥ CP) est calculé par la formule (2.72):

PI=100*[7]*[8]*[9]= 100*1,3*0,5 *”Г” (2.73)

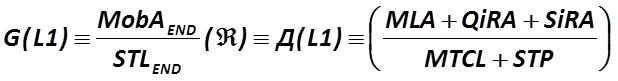

L”indicateur Д /or G (or L1)/ est calculé par la formule (2.74 and 2.75):

Cher lecteur, s’il vous plaît, notez la prochaine. Le Д (L1) la formule est plus précise la méthode de calcul pour évaluer la liquidité actuelle, le G (L1) formule – il s’agit d’une moins précis express méthode pour évaluer la liquidité actuelle qui va directement à partir de l’interprétation de la définition de liquidité actuelle: un relation des actifs mobiles aux dettes à court terme. La formule plus précise montre la qualité de la liquidité actuelle.

Si l’express méthode d’évaluation de liquidité actuelle diffère beaucoup de la même proportion évaluée par la méthode la plus précise – cela signifie l’entreprise a de nombreux segments de l’activité et par conséquent, tous les actifs et les passifs doivent être estimés plus précisément par un analyste. La différence moyens formule va révéler ce fait et analyser les risques complexes liés à la différence de qualité des actifs. Dans la formule, il est toujours préférable d’utiliser indicateur plus précis dans cette étape de l’analyse.

L’évaluation de ce ratio va de la manière suivante:

a) Si un écart par rapport à couloir [1,2;2,5] est dans le petit côté (2.76):

PI=10*1,4*0,5*Deviation=10*1,4*0,5*(1,2-G)

b) Si un écart par rapport à couloir [1,2;2,5] est dans la plus grande partie (2.77):

PI=10*1,4*0,2*Dev=10*1,4*0,2*(G-2,5)

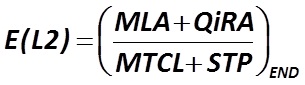

L”indicateur Е (L2) est calculé par la formule (2.78):

a) Si un écart par rapport à couloir [0,8;1,5] est dans le petit côté (2.79):

PI=10*1,4*0,4*(0,8-L2)

b) Si un écart par rapport à couloir [0,8;1,5] est dans la plus grande partie (2.80):

PI=10*1,4*0,15*(L2-1,5)

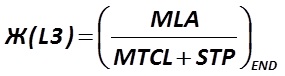

L”indicateur Ж (L3) est calculé par la formule (2.81):

a) Si un écart par rapport à couloir [0,2;0,8] est dans le petit côté (2.82):

PI=100*1,4*0,3*(0,2-L3)

b) Si un écart par rapport à couloir [0,2;0,8] est dans la plus grande partie (2.83):

PI=100*1,4*0,1*(L3-0,8)

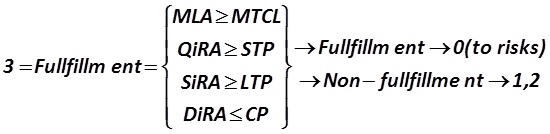

L”indicateur З – is the L4 inequality system carrying out (2.84):

Si il est un accomplissement (“fulfillment”) de ce système d’inégalités – vous devez mettre 0 dans la matrice primaire, parce que cet indicateur ne révèle pas de risques. S’il n’y a pas d’accomplissement (“non-fulfillment”) de ce système l’inégalité – vous devriez mettre 1,2 point dans la matrice principale.

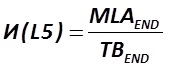

L”indicateur И est calculé par la formule (2.85):

a) Si un écart par rapport à couloir [0,02;0,15] est dans le petit côté (2.86):

PI=100*1,4*2,0*(0,02-L5)

b) Si un écart par rapport à couloir [0,02;0,15] est dans la plus grande partie (2.87):

PI=100*1,4*0,2*(L5-0,15)

ÉTAPE 5: Business-activité-efficacité tendances d’évaluer les risques

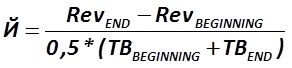

L”indicateur Й est calculé par la formule (2.88):

Où: Rev – revenu.

PI=- 100*3,75*0,2*”Й” (2.89)

L”indicateur К est calculé par la formule (2.90):

Où: CoS – Coût des ventes.

PI=100*3,75*0,2*”К” (2.91)

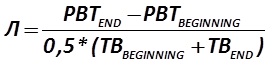

L”indicateur Л est calculé par la formule (2.92):

Où: PBT – Bénéfice avant impôts.

PI= – 100*3,75*0,5*”Л” (2.93)

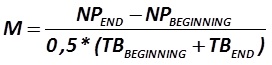

L”indicateur “М” est calculé par la formule (2.94):

Où: NP – Bénéfice net.

PI= – 100*3,75*1*”М” (2.95)

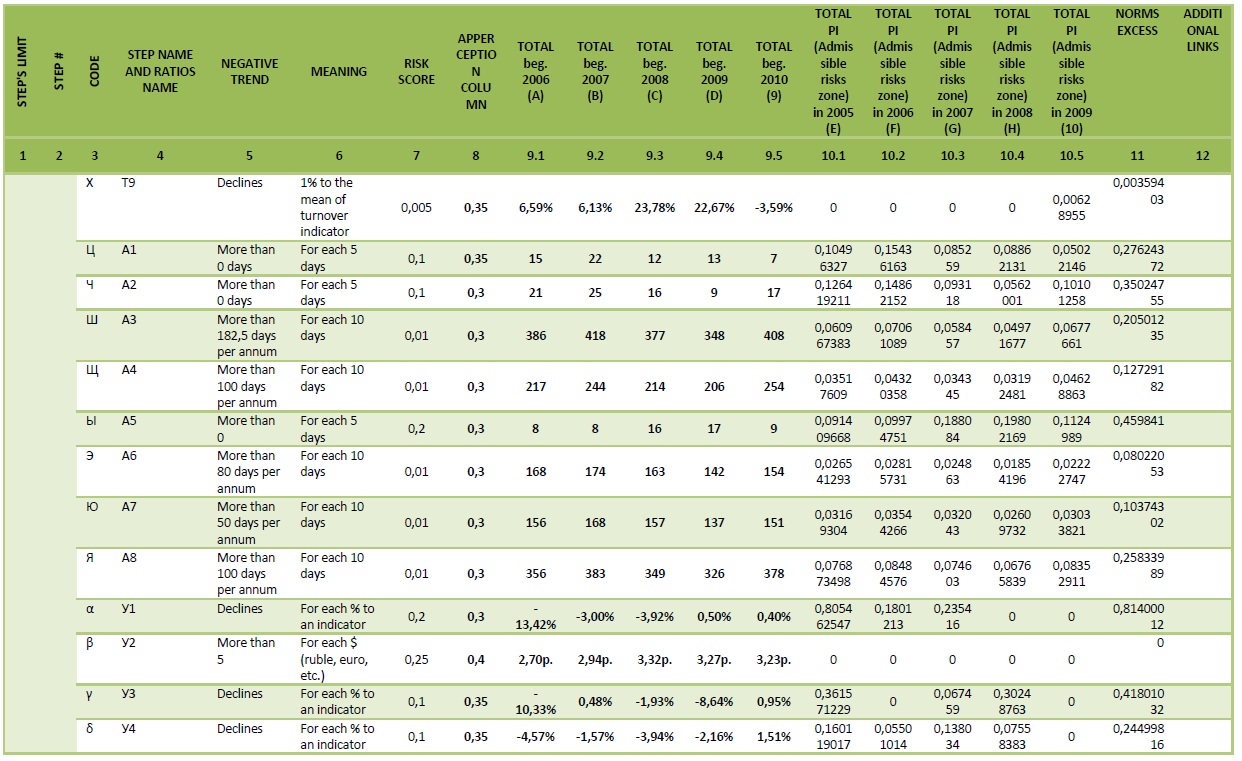

ETAPE 6: Business-activité d’évaluation des risques

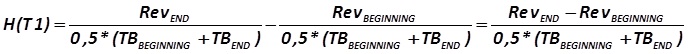

L”indicateur Н (Т1) est calculé par la formule (2.96):

PI= – 100*0,35*0,1*”Н” (2.97)

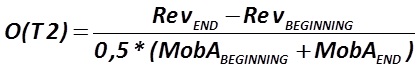

L”indicateur О (Т2) est calculé par la formule (2.98):

PI= – 100*0,35*0,005 *”О” (2.99)

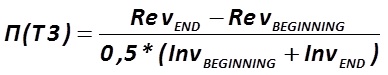

L”indicateur П (Т3) est calculé par la formule (2.100):

PI= – 100*0,35*0,005 *”П” (2.101)

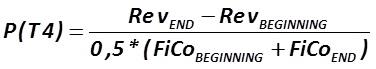

L”indicateur Р (Т4) est calculé par la formule (2.102):

Où: FiCO – Produits finis (une partie de stocks).

PI= – 100*0,35*0,005 *”Р” (2.103)

L”indicateur С (Т5) est calculé par la formule (2.104):

Cher lecteur, s’il vous plaît, notez: le compte à recevoir (AR) est prise dans le plein volume pour cet indicateur: à la fois à long terme et à court terme.

PI= – 100*0,35*0,005 *”С” (2.105)

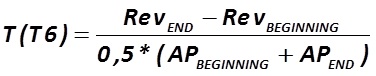

L”indicateur Т (Т6) est calculé par la formule (2.106):

PI= – 100*0,35*0,008 *”Т” (2.107)

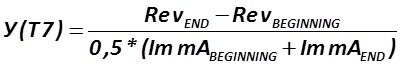

L”indicateur У (Т7) est calculé par la formule (2.108):

PI= – 100*0,35*0,008 *”У” (2.109)

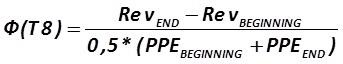

L”indicateur Ф (Т8) est calculé par la formule (2.110):

PI= – 100*0,35*0,005 *”Ф” (2.111)

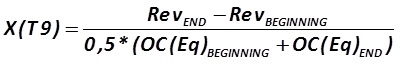

L”indicateur Х (Т9) est calculé par la formule (2.112):

PI= – 100*0,35*0,005 *”Х” (2.113)

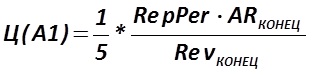

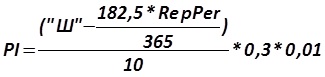

L”indicateur Ц (А1) est calculé par la formule (2.114):

Où: RepPer – is the reporting period (calculated in days).

PI=0,35*0,1 *”Ц” (2.115)

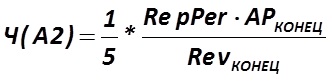

L”indicateur Ч (А2) est calculé par la formule (2.116):

PI=0,30*0,1 *”Ч” (2.117)

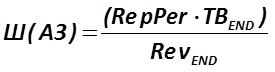

L”indicateur Ш (А3) est calculé par la formule (2.118):

(2.119)

(2.119)

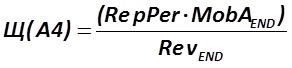

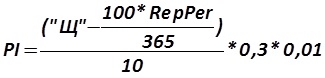

L”indicateur Щ (А4) est calculé par la formule (2.120):

(2.121)

(2.121)

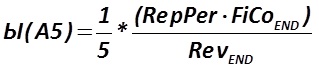

L”indicateur Ы (А5) est calculé par la formule (2.122):

PI=0,30*0,2 *”Ы” (2.123)

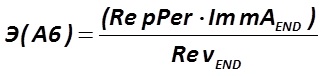

L”indicateur Э (А6) est calculé par la formule (2.124):

(2.125)

(2.125)

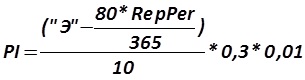

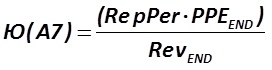

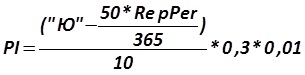

L”indicateur Ю (А7) est calculé par la formule (2.126):

(2.127)

(2.127)

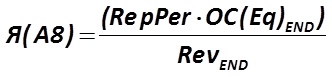

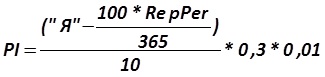

L”indicateur Я (А8) est calculé par la formule (2.128):

(2.129)

(2.129)

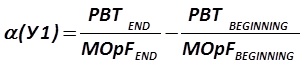

L”indicateur α (У1) est calculé par la formule (2.130):

Où: MOpF – Principaux fonds opérationnels – ce sont des fonds directement introduits dans la production des produits de base et qui sont en dehors des actifs mobiles. MOpF comprend des actifs immobiliers et ne comprend pas les investissements financiers à long terme de tous types.

PI=- 100*0,30*0,2 *” α ” (2.131)

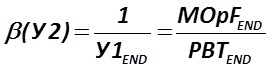

L”indicateur β (У2) est calculé par la formule (2.132):

PI=(“β” -5)*0,25*0,4 (2.133)

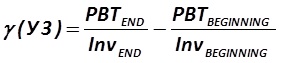

L”indicateur γ (У3) est calculé par la formule (2.134):

PI= – 100*0,35*0,1 *” γ ” (2.135)

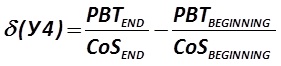

L”indicateur δ (У4) est calculé par la formule (2.136):

PI=- 100*0,35*0,1 *” δ ” (2.137)

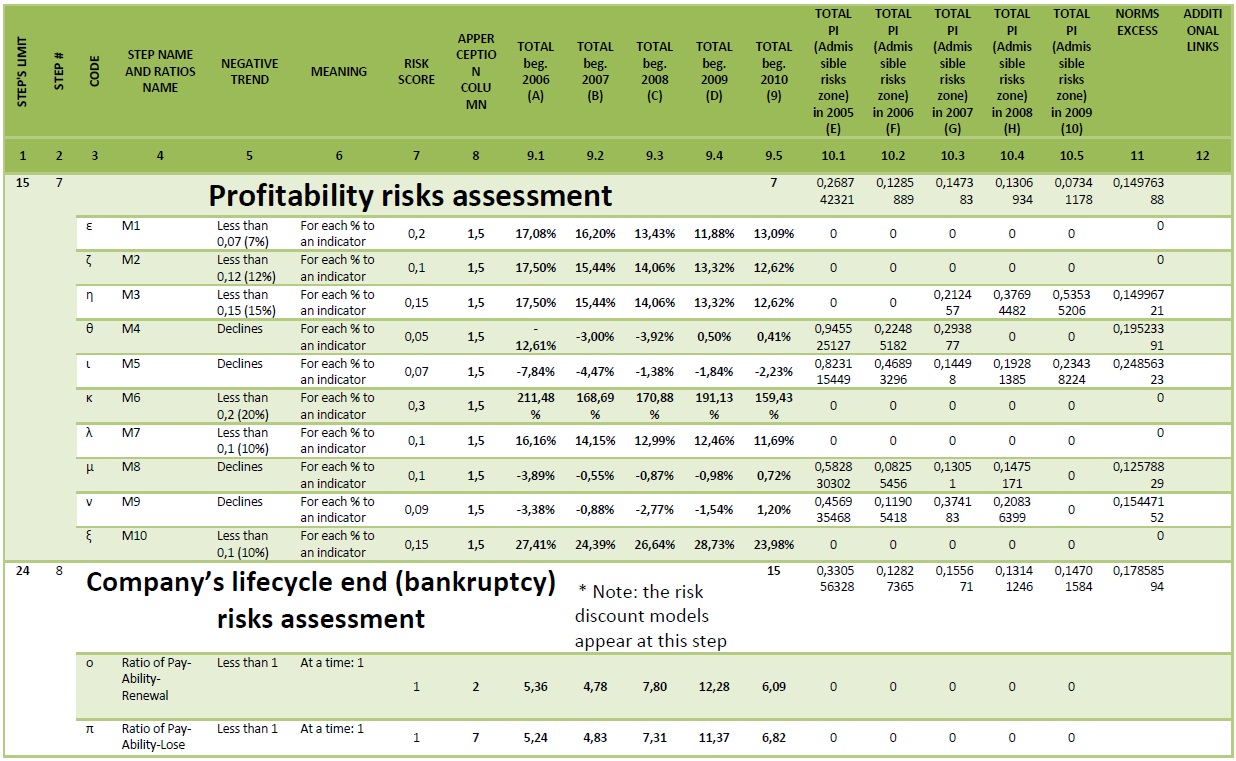

STEP 7: Profitability risks assessment

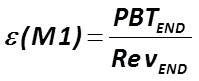

L”indicateur ε (М1) est calculé par la formule (2.138):

PI=100*1,5 *0,2 *(0,07- ” ε “) (2.139)

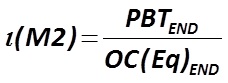

L”indicateur ζ (М2) est calculé par la formule (2.140):

PI=100*1,5 *0,1 *(0,12- ” ζ “) (2.141)

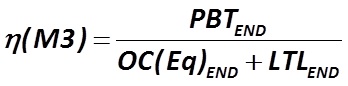

L”indicateur η (М3) est calculé par la formule (2.142):

PI=100*1,5 *0,15 *(0,15- ” η “) (2.143)

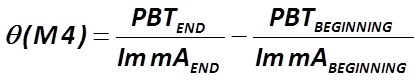

L”indicateur θ (М4) est calculé par la formule (2.144):

PI= – 100*1,5 *0,05 *” θ ” (2.145)

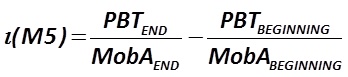

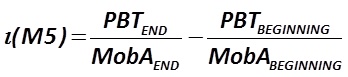

L”indicateur ι (М5) est calculé par la formule (2.146):

PI= – 100*1,5 *0,07 *” ι ” (2.147)

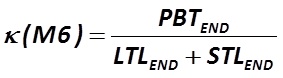

L”indicateur κ (М6) est calculé par la formule (2.148):

PI=100*1,5 *0,3 *(0,2- ” κ “) (2.149)

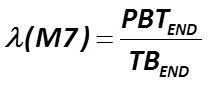

L”indicateur λ (М7) est calculé par la formule (2.150):

PI=100*1,5 *0,1 *(0,1- ” λ “) (2.151)

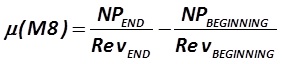

L”indicateur μ (М8) est calculé par la formule (2.152):

PI= – 100*1,5 *0,1 *” μ ” (2.153)

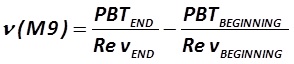

L”indicateur ν (М9) est calculé par la formule (2.154):

PI= – 100*1,5 *0,09 *” ν ” (2.155)

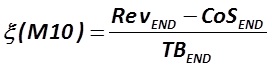

L”indicateur ξ (М10) est calculé par la formule (2.156):

PI=100*1,5 *0,15 *(0,1- ” ξ “) (2.157)

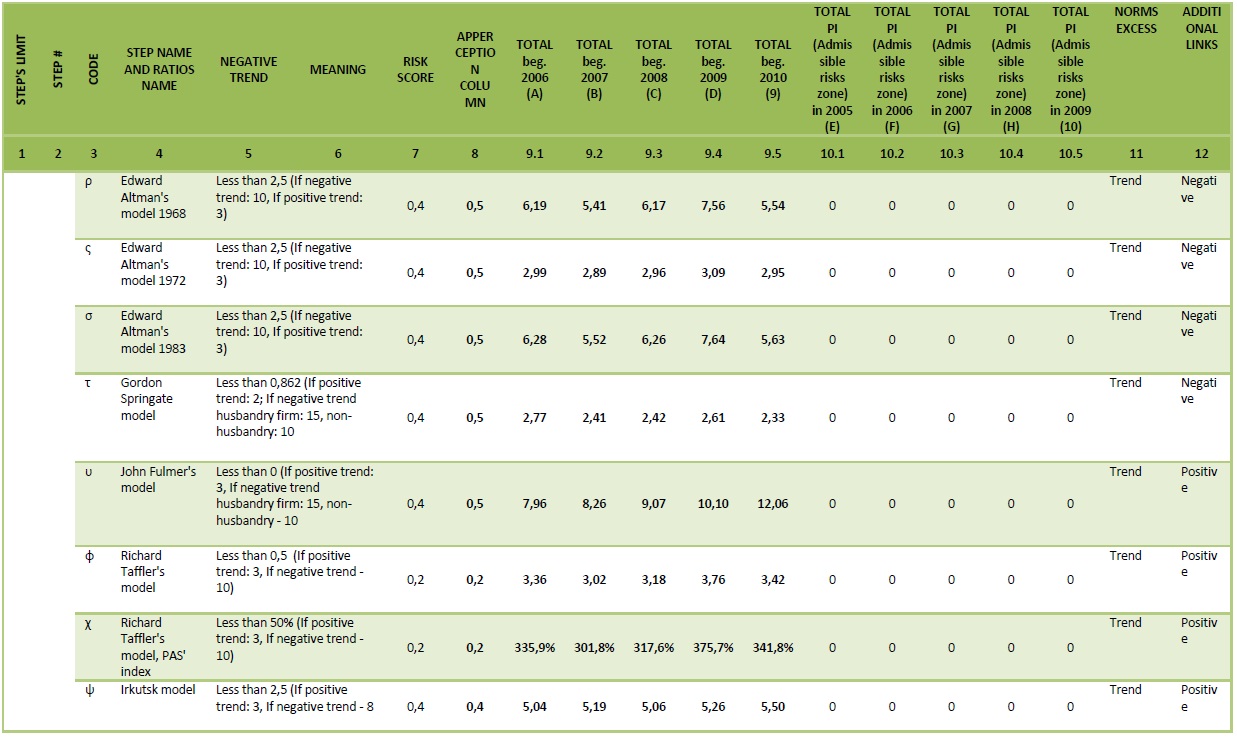

ÉTAPE 8: fin du cycle de vie de la Société (la faillite) – d’évaluer les risques

Cher lecteur, s’il vous plaît, note: tous les PI sont calculés uniquement en cas de l’évolution des risques, dans d’autres cas 0 doit être mis à la place de la PI moyenne.

Et, cher lecteur, s’il vous plaît, note: certains modèles de base pour le calcul de certains indicateurs ont été élaborés par de célèbres analystes financiers, les noms des auteurs de chaque d’une telle méthode sont représentés à l’intérieur de la matrice elle-même ci-dessous dans le texte. Par ailleurs, leurs noms, modèles, courte bio et des photos seront placées dans la précédente de ce chapitre du livre à venir (comme ils encore placé dans le livre écrit en russe et aussi dans mon livre en anglais).

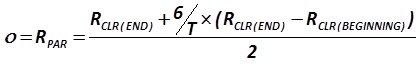

L”indicateur ο est calculé par la formule (2.158):

Où: RPAR – Ratio du Renouvellement de l’capacité de payer;

T – est la période de déclaration, calculée en mois;

RCLR – Ratio de liquidité actuelle.

Si ο est supérieur à 1, PI, comme vous souvenez, est égal à 0, sinon (2.159):

PI=1*1*2=2

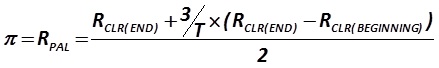

L”indicateur π est calculé par la formule (2.160):

Où: RPAL – Ratio de capacité de payer perdre.

Si π est supérieur à 1, PI, comme vous souvenez, est égal à 0, sinon (2.161):

PI=1*1*7=7

L”indicateur ρ est calculé par la formule (2.162):

Z = 1,2A+1,4B+3,3C+0,6D+0,999E

Où: A = (Fonds appartenant à des mobiles /OMF/)/( Sum Total des actifs /=TB/); В = (bénéfices non répartis)/( Sum Total des actifs); С = (PBT)/( Sum Total des actifs); D = (Prix du marché des actions)/(AP); Е = (Revenue)/( Sum Total des actifs).

OMF – est la capital propriété moins somme des actifs immobile.

Cher lecteur, s’il vous plaît, notez: la méthode d’Edward Altman (un noyau de ρ indicateur du ratio dans le modèle A-Matrix) était le principal créé pour les sociétés publiques, après une procédure d’introduction en bourse seulement. En Russie, dans les temps modernes, il n’y a presque pas d’informations sur les prix du marché d’actions. Par ailleurs, certaines entreprises n’ont pas d’actions à tous! Le marché des actions de la Russie – est beaucoup plus souvent un outil pour effectuer des acquisitions et des fusions plutôt que d’une place pour les interrelations du marché avec des parts. C’est pourquoi pour cette méthode et de cette recherche au lieu du prix de marché des actions il a été appliqué l’indicateur suivant: la somme totale du capital nominal / capital autorisé / plus une somme de surplus de capital / ajouté le capital /. La logique suivante a été utilisée pour cela. La croissance de la somme des actifs d’une société peut conduire à l’un des deux résultats suivants. Le premier résultat est la croissance du capital nominal (elle est égale à la croissance nominale des actions ou à l’émission d’actions extra-). Le deuxième résultat est la croissance du capital excédentaire (elle correspond à la valeur marchande réelle de la croissance d’actions).

Le sens critique de l’indicateur de ρ – quand PI devrait être placé au lieu de 0 – est inférieure à +2,5; si la tendance est positive pour une période de déclaration – vous devez mettre 3, si elle est négative – vous devez mettre 10.

(2.163)

(2.163)

PI=(10 or 3)*0,4*0,5 (2.164)

L”indicateur ς est calculé par la formule (2.165):

Z = 1,2A+1,2B+3,3C+0,6D+E

Où: Il est la différence avec le modèle de base pour l’indicateur ρ est juste dans le paramètre D: D = (Prix du marché des actions)/(Sum Total des actifs). Les autres indicateurs sont égaux aux précédents: A = (Fonds appartenant à des mobiles /OMF/)/(Sum Total des actifs /=TB/); В = (bénéfices non répartis)/( Sum Total des actifs); С = (PBT)/(Sum Total des actifs); Е = (revenu)/(Sum Total des actifs).

Le sens critique de l”indicateur ς – quand PI devrait être placé au lieu de 0 – est inférieure à +2,5; si la tendance est positive pour une période de déclaration – vous devez mettre 3, si elle est négative – vous devez mettre 10.

PI=(10 or 3)*0,4*0,5 (2.166)

L”indicateur σ est calculé par la formule (2.167):

Z = 1,2 * Х1 + 1,4 * Х2 + 3,3 * Х3 + 0,6 * Х4 + Х5

Où: Х1 – le capital mobile /Sum Total des actifs /TAS/; Х2 – Bénéfices non répartis /Sum Total des actifs; Х3 – PBT/ Sum Total des actifs /TAS/; Х4 – Prix du marché des actions /AP; Х5 – revenu /Sum Total des actifs /TAS/.

Le sens critique de l”indicateur σ – quand PI devrait être placé au lieu de 0 – est inférieure à +2,5; si la tendance est positive pour une période de déclaration – vous devez mettre 3, si elle est négative – vous devez mettre 10.

PI=(10 or 3)*0,4*0,5 (2.168)

L”indicateur τ est calculé par la formule (2.169):

Z = 1,03A+3,07B+0,66C+0,4D

Où: A = (OMA)/(TAS); В = (le bénéfice avant intérêts et impôts /EBIT/)/(TAS); С = (PBT)/(STL); D = (revenu)/(TAS). OMA – appartenant à des actifs mobiles est OC(Eq) moins ImmA.

Le sens critique de l”indicateur τ – quand PI devrait être placé au lieu de 0 – est inférieure à +0,862; si une entreprise en vertu d’une analyse est non-agricoles, puis: si la tendance est positive pour une période de déclaration – vous devez mettre 2, si négatif, vous devriez mettre 10. Si une entreprise en vertu d’une analyse est une entreprise agricole, puis: si la tendance est positive pour une période de déclaration – vous devez mettre 2, si négatif, vous devriez mettre 15.

PI= (10 or 15 or 2)* 0,4*0,5 (2.170)

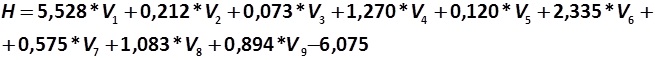

L”indicateur υ est calculé par la formule (2.180):

Où: V1 = (bénéfices non répartis)/(TAS); V2 = (revenu)/(TAS); V3 = (PBT)/(OC(Eq)); V4 = (les fonds monétaires reste changement)/(AP); V5 = (STL+LTL)/(TAS); V6 = (STL)/(TAS); V7 =log (Actifs corporels immobiles (=des actifs immobiliers moins les actifs incorporels)); V8 = (OMF)/(AP); V9 =log ((EBIT)/( Intérêts à payer)).

Cher lecteur, s’il vous plaît, notez: pour certaines entreprises, il est difficile d’obtenir les fonds monétaires reste changement, si elle est oui, alors vous pouvez utiliser le changement des fonds les plus liquides au bilan (changement de ligne de l’argent).

Le sens critique de l”indicateur υ – quand PI devrait être placé au lieu de 0 – est inférieure à 0; si une entreprise en vertu d’une analyse est non-agricoles, puis: si la tendance est positive pour une période de déclaration – vous devez mettre 3, si négatif, vous devriez mettre 10. Si une entreprise en vertu d’une analyse est une entreprise agricole, puis: si la tendance est positive pour une période de déclaration – vous devez mettre 3, si négatif, vous devriez mettre 15.

PI= (10 or 15 or 3)* 0,4*0,5 (2.181)

L”indicateur φ est calculé par la formule (2.182):

Z = 0 +0,53Х1+0,13Х2+0,18Х3+0,16Х4

Où: х1=PBT/STL; х2=MobA/(STL+LTL); х3=STL/TAS; х4= ratio de liquidité actuelle (L1).

Le sens critique de l”indicateur φ – quand PI devrait être placé au lieu de 0 – est inférieure à 0,5; si la tendance est positive pour une période de déclaration – vous devez mettre 3, si négatif, vous devriez mettre 10.

PI=(10 or 3)*0,2*0,2 (2.183)

Cher lecteur, s’il vous plaît, note: le ratio χ (PAS “index) est l’indicateur φ recalculé en pourcentages (φ*100%). Le sens critique de l”indicateur χ – quand PI devrait être placé au lieu de 0 – est inférieure à 50%; si la tendance est positive pour une période de déclaration – vous devez mettre 3, si négatif, vous devriez mettre 10.

PI=(10 or 3)*0,2*0,2 (2.184)

L”indicateur ψ est calculé par la formule (2.185):

R = 8,38*К1 + К2 + 0,054*К3 + 0,63*К4

K1= MobA/TAS; K2=NP/OC(Eq); K3=Rev/TAS; K4=NP/CoS.

Le sens critique de l”indicateur ψ – quand PI devrait être placé au lieu de 0 – est inférieure à +2,5; si la tendance est positive pour une période de déclaration – vous devez mettre 3, si elle est négative – vous devez mettre 8.

PI=(8 or 3)*0,4*0,4 (2.186)

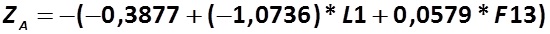

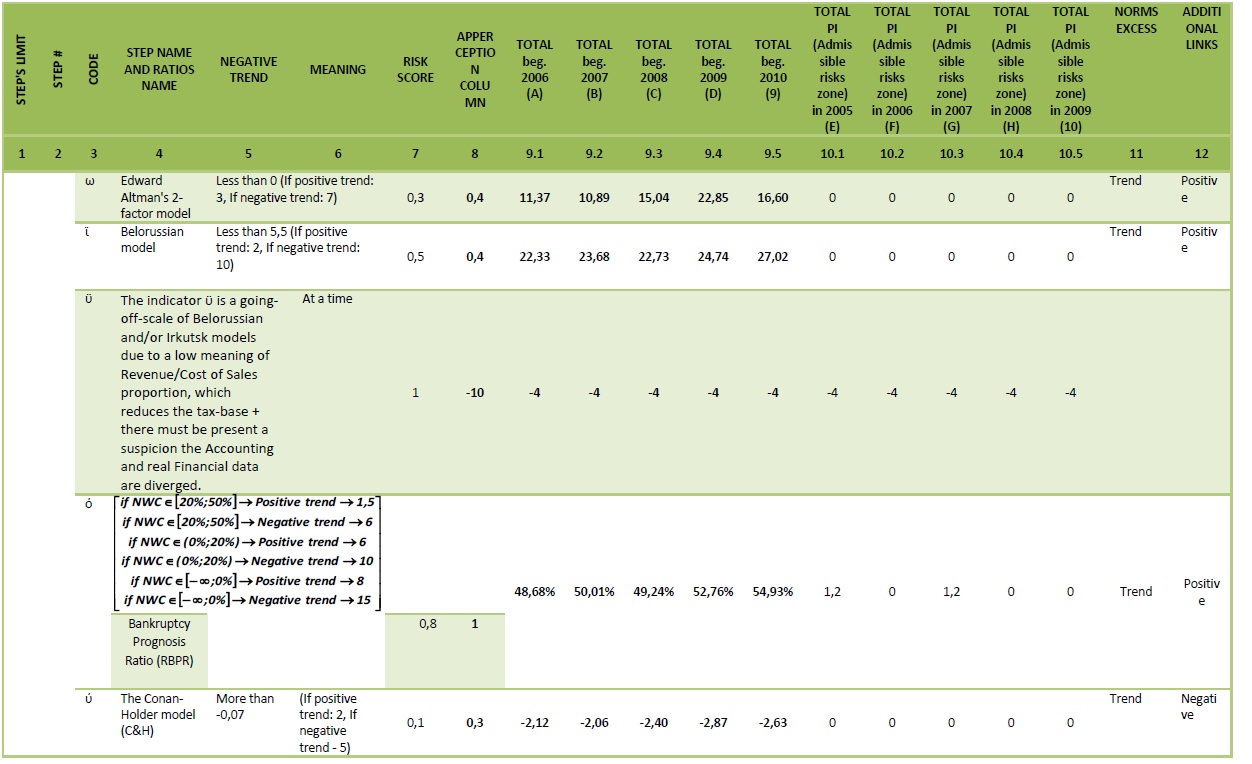

L”indicateur ω est calculé par la formule (2.187):

Où: L1 – est le ratio de liquidité actuelle; F13 – est le total des dettes à total des actifs Ratio (TD/TA).

Le sens critique de l”indicateur ω – quand PI devrait être placé au lieu de 0 – est inférieure à 0; si la tendance est positive pour une période de déclaration – vous devez mettre 3, si négatif, vous devriez mettre 7.

PI=(7 or 3)*0,3 *0,4 (2.188)

L”indicateur ϊ est calculé par la formule (2.189):

Z = 0,111X1+13,239X2+1,676X3+0,515X4+3,8X5

Où: X1 – OMA/MobA; X2 – MobA/ImmA; X3 – Rev/TAS; X4 – NP/TAS; X5 – OC(Eq)/TAS.

Le sens critique de l”indicateur ϊ – quand PI devrait être placé au lieu de 0 – est inférieure à +5,5; si la tendance est positive pour une période de déclaration – vous devez mettre 2, si négatif, vous devriez mettre 10.

PI=(10 or 2)*0,5 *0,4 (2.190)

L”indicateur ϋ est un va-hors-échelle du biélorusse et / ou des modèles d’Irkoutsk en raison d’un faible sens du Revenu / Coût de la proportion des ventes, ce qui réduit l’assiette fiscale + il doit être présenter un soupçon de la comptabilité et de réelles données financières sont divergé.

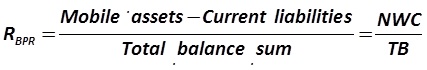

L”indicateur ό est calculé par la formule (2.191):

Où: RBPR – est le ratio de pronostic sur la faillite; NWC – Fonds de roulement net.

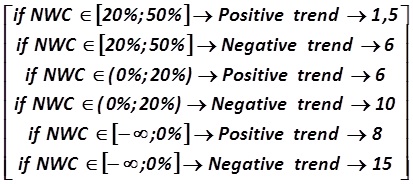

Si le RBPR est supérieure à 50%, il n’ya pas de PI: vous devriez mettre 0. Sinon, s’il vous plaît, voir l’interprétation ci-dessous (2.192):

Notes:

Negative trend – est une tendance négative.

Positive trend – est une tendance positive.

If – cela signifie “si”.

PI=(15 or 10 or 8 or 6 or 1,5)*0,8 *1 (2.193)

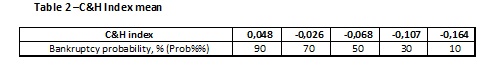

L”indicateur ύ est calculé par la formule (2.194):

C&H=-0,16*X1-0,22*X2+0,87*X3+0,10*X4-0,24*X5

Où: Х1 – MLA/TB; Х2 – (OC(Eq)+LTL(partie: crédits et de prêts somme))/TB; Х3 – (Somme Taxes + Intérêts Somme)/Rev; Х4 – Somme des fonds Salaire de paiement /(Rev-CoS); Х5 – bénéfices non répartis /(STL+LTL)

Cher lecteur, s’il vous plaît, note: si vous n’avez pas accès à toutes les formes de rapports, la somme des intérêts des (à partir de # 4, le code de ligne 170) peut ne pas être disponibles. Au lieu de cela vous pouvez envisager de code ligne 070 dans le compte de profits et pertes (intérêts à payer) plus 10% de 100 ligne de code dans la même instruction (autres dépenses de fonctionnement).

Somme des fonds Salaire de paiement – est des rapports # 5 du code, la ligne 720 dans les normes russes. Si vous avez pas accès à ce formulaire, vous pouvez utiliser 21% de toute la somme CoS: d’abord, il s’agit d’une moyenne pour la Russie, deuxième, l’écart-type est le plus souvent réduite par la faible valeur de X4 (seulement 0,1), de sorte qu’il mènera à une estimation juste pour le modèle sans interrompre le processus de calcul A-matrice.

Le sens critique de l”indicateur ύ – quand PI devrait être placé au lieu de 0 – est plus que -0,07 (minus 0,07); si la tendance est positive pour une période de déclaration – vous devez mettre 2, si négatif, vous devriez mettre 5.

PI=(5 or 2)*0,1 *0,3 (2.195)

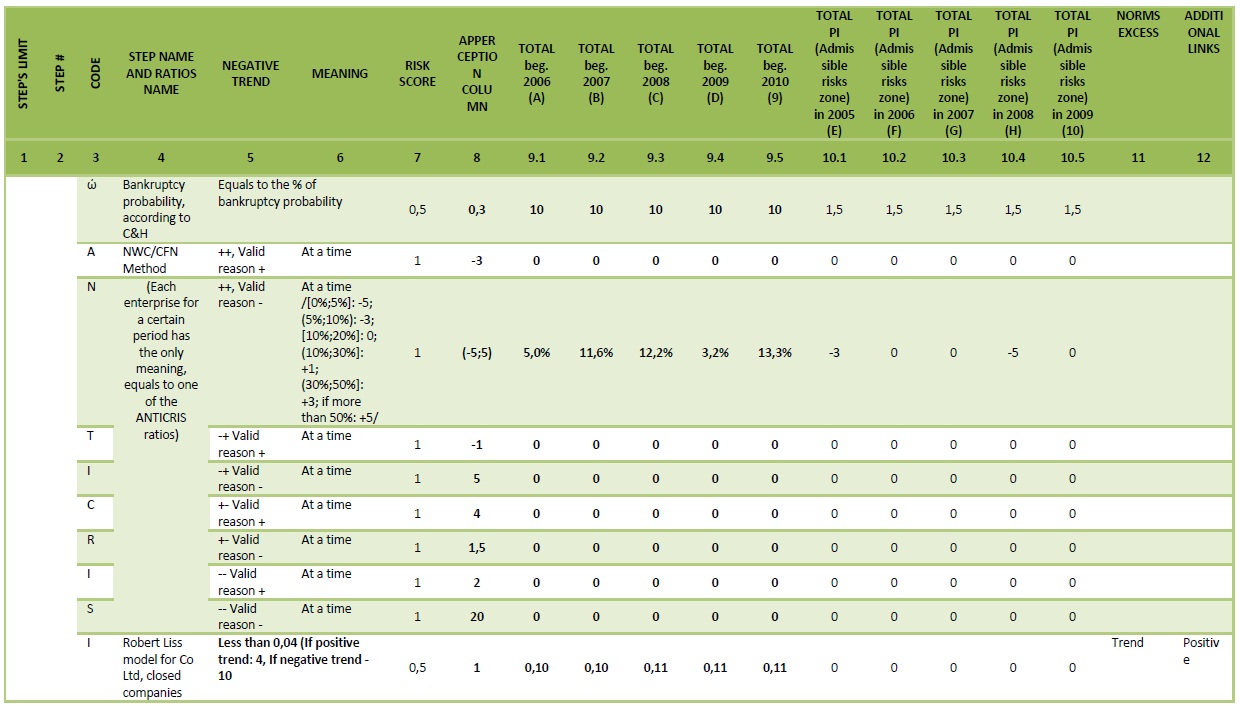

L”indicateur ώ is calculated by the next table (2.196):

Table 2 -C&H Indice signifie

Cher lecteur, s’il vous plaît, note: ce tableau est créé par le modèle Conan-Holder, 1979 .

PI=100*(Prob%%)*0,3*0,5 (2.197)

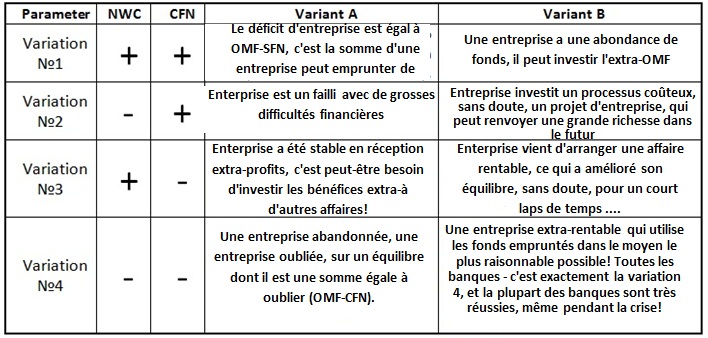

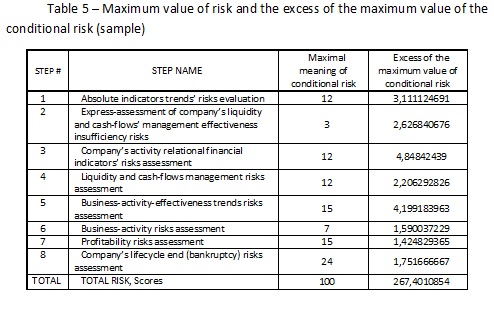

L’ensemble du groupe de ANTICRIS facteurs – ce sont des variations différentes du rapport des indicateurs de NWC / CFN, et, par conséquent, les variations de risques qui leur sont associés. CFN – besoins financiers actuels. Cette technique sera bientôt entièrement présenté dans le futur livre (car il est dans la variante russe). Ensuite, il sera présenté un tableau des variations du rapport NWC / CFN.

Un simple d’utiliser la méthode dans l’évaluation du CFN est inventaires ainsi à recevoir compte moins compte à payer: Inv + AR – AP.

Tableau 3 – Prévision de la faillite par la méthode de NWC / CFN

Où: + moyen-dessus du zéro; – des moyens en dessous de zéro. Comme vous souvenez, OMF – fonds appartenant à des mobiles égaux au capital appartenant moins des actifs immobiliers.

Chaque variante peut être supposé par un expert pour chaque variation actuelle pour une entreprise donnée.

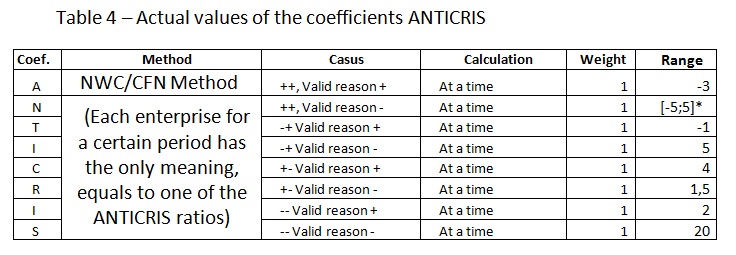

Les variantes A et B dans le tableau ci-dessus conditionnelle correspondent à un motif valable pour la variante A et la raison valide pour la variante A – cela dépend de la signification réelle des indicateurs. Ce qui suit est un tableau de valeurs réelles qui décrivent la ANTICRIS coefficients:

Tableau 4 – Les valeurs réelles de la ANTICRIS coefficients

Notes:

1 – Each enterprise for a certain period has the only meaning, equal to one of the ANTICRIS ratios – ce moyen de suivante: Chaque entreprise pendant une certaine période a la signification seulement, égale à l’un des rapports ANTICRIS

2 – Valid reason – raison valable;

3 – At a time – À la fois;

4 – Calculation – calcul; Weight – poids.

“++”; “+ -”; “- +” et “- -” dans le début de la colonne Casus correspond à un fait la moyenne de la NWC et la CFN, où le premier “+” ou “-” correspond à la NWC signification meaning, la deuxième “+” ou “-” correspond à la CFN.

Valid reason + moyens Variante A partir du tableau 3 peut être applicable pour une entreprise; Valid reason – signifie la variante B du tableau 3 peut être applicable pour une entreprise.

* Ici on utilise le ratio du déficit des fonds qui est calculé selon la formule suivante (2.198):

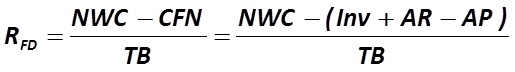

Où: RFD – ratio du déficit des fonds.

Le ratio RFD pour ce modèle doit être analysé par l’algorithme suivant (2.199):

Le “-” indicateurs signifient le risque d’être actualisés.

L’ensemble du groupe de IS facteurs – ce sont des variations différentes du modèle de Robert Liss, adaptés à utiliser dans les conditions russes. Parmi les ratios IS, le ratio I est pour l’: Co Ltd, corporations fermées, les entreprises publiques sans IPO, le ratio S est seulement pour les sociétés publiques avec introduction en bourse.

Pour les variantes I et S deux, il est juste à côté (2.200):

Z= 0,063 *Х1 + 0,092*Х2 + 0,057*Х3 + 0,001*Х4

Où:Х1 = MobA/TAS; Х2 = (PBT + amortissement)/TAS; Х3 = bénéfices non répartis /TAS; Х4 = OC(Eq)/(LTL+STL)

Cher lecteur, s’il vous plaît, notez: pour trouver une somme d’amortissement, vous devrez forme # 5 dans les normes comptables russes, qui est rarement disponible à tous, ou il peut être estimé tort: il ya 5 façons d’amortissement analyse en Russie / 4 selon à la législation + 1 plus! / plus il ya un amortissement à des fins fiscales, qui est calculé à partir de différentes façons les 5 comptables, conformément à la loi. Par ailleurs, il est difficile de comparer les sociétés qui utilisent de nombreuses façons de calculer l’indicateur de même: l’amortissement; auteur pense, il est une nécessité dans une méthode unifiée d’experts, comme celui de l’auteur (c’est moi) mis au point. Si vous analysez une telle entreprise et que vous ne connaissez pas le montant exact de l’amortissement, vous pouvez procéder à une évaluation de celui-ci dès le bilan d’utiliser dans ce modèle. Cette formule d’évaluation est élaboré par l’auteur pour vous aider à analyser la somme d’amortissement minimal.

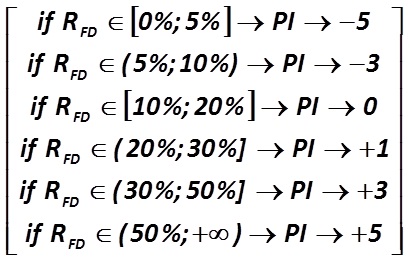

Si l’amortissement est inconnue (2.201):

SAM(NORM ) – est une somme d’amortissement minimale, estimée par le modèle; LTFI – long terme des investissements financiers, ils sont inclus à l’IMMA, et pour les fins de l’estimation d’amortissement, ils devraient être exclus de cet indicateur. Rep_Per – la période de déclaration, calculé en jours. %Dep – est le% de l’amortissement prévue à partir d’une certaine entreprise de prendre en moyenne pour l’industrie ou pour le segment de marché: par exemple, les fonds sont amortis à 23%.

Le sens critique de l”indicateur IS – quand PI devrait être placé au lieu de 0 – est inférieure à +0,4; si la tendance est positive pour une période de déclaration – vous devez mettre 4, si elle est négative – vous devez mettre 10.

La PI pour le Co Ltd, corporations fermées, les entreprises publiques sans IPO:

PI=(10 or 4)*0,5 *1 (2.202)

La PI pour les sociétés publiques avec introduction en bourse:

PI=(10 or 4)*0,3 *0,5 (2.203)

Ratios NYI / ANA sont calculés comme suit. Ces indicateurs sont des modèles de Gand Institut adoptés par l’auteur à utiliser dans les conditions russes. Pour la matrice A le modèle Ooghe-Verbaere a été utilisé et modifié pour être applicable en Russie. Les ratios sont NYI pour les entreprises industrielles; l’ANA ratios sont pour les autres entreprises. La première lettre (N ou A) signifie que le modèle 3 années précédant la faillite potentielle (Z3), la seconde lettre (Y ou N) signifie que le modèle 2 ans avant la faillite potentielle (Z2); la troisième lettre (I ou A) signifie que le modèle 1 ans avant la faillite potentielle (Z1).

Z3 = 0,2153 – 18,3474X1 + 3,3847X2 + 2,3601X3 – 1,9230X4 + 0,0617X5 (2.204)

Où: Х1 – AP/STL; Х2 – (NP+ bénéfices non répartis)/(STL+LTL); Х3 – (STFI+MF)/MobA; Х4 – FiCo/MobA; Х5 – NP/(OC(Eq)+LTL).

MF – Monetary Funds; STFI – Short Term Financial Investments; FiCo – Finished Commodity.

Z 2= 0,1837 + 4,6524X1 – 16,5456X2 + 3,2732X3 – 1,7381X4 + 0,0738X5 (2.205) Où: Х1 – (NP+ bénéfices non répartis)/(STL+LTL); Х2 – AP/STL; Х3 – MF/MobA; Х4 – FiCo/MobA; Х5 -NP/Rev.

Z1 = 2,6803 – 51,3394X1 + 10,087X2 + 4,4145X3 + 2,0318X4 + 2,6314X5 (2.206)

Où: Х1 – AP/STL; Х2 – PBT/(STL+LTL); Х3 – PBT/TAS; Х4 – OC(Eq)/(STL+LTL); Х5 – (MF+STFI)/MobA.

Pour les entreprises industrielles:

Le sens critique de l”indicateur N (Z3) – quand PI devrait être placé au lieu de 0 – est inférieure à +0,4; si la tendance est positive pour une période de déclaration – vous devez mettre 3, si négatif, vous devriez mettre 10.

PI= (10 or 3)*1 *0,15 (2.207)

Le sens critique de l”indicateur Y (Z2) – quand PI devrait être placé au lieu de 0 – est inférieure à +0,2; si la tendance est positive pour une période de déclaration – vous devez mettre 3, si négatif, vous devriez mettre 8.

PI=(8 or 3)*2 *0,15 (2.208)

Le sens critique de l”indicateur I (Z1) – quand PI devrait être placé au lieu de 0 – est inférieure à +3,15; si la tendance est positive pour une période de déclaration – vous devez mettre 5, si négatif, vous devriez mettre 8.

PI=(8 or 5)*3 *0,15 (2.209)

Pour les entreprises non-industrielles:

Le sens critique de l”indicateur A (Z3) – quand PI devrait être placé au lieu de 0 – est inférieure à +0,4; si la tendance est positive pour une période de déclaration – vous devez mettre 3, si négatif, vous devriez mettre 8.

PI=(8 or 3)*0,5*0,1 (2.210)

Le sens critique de l”indicateur N (Z2) – quand PI devrait être placé au lieu de 0 – est inférieure à +0,2; si la tendance est positive pour une période de déclaration – vous devez mettre 3, si négatif, vous devriez mettre 10.

PI=(10 or 3)*1*0,1 (2.211)

Le sens critique de l”indicateur A (Z1) – quand PI devrait être placé au lieu de 0 – est inférieure à +3,15; si la tendance est positive pour une période de déclaration – vous devez mettre 5, si négatif, vous devriez mettre 15.

PI= (15 or 5)*1,5*0,1 (2.212)

Les indicateurs LY donner une conclusion générale de l’étape # 8, où L – est un indicateur du risque de faillite dans une figure; Y – est un verbal, qui est, un indicateur d’analyse.

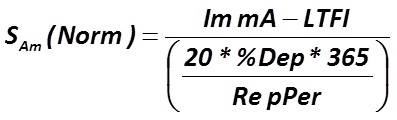

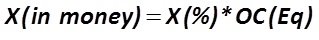

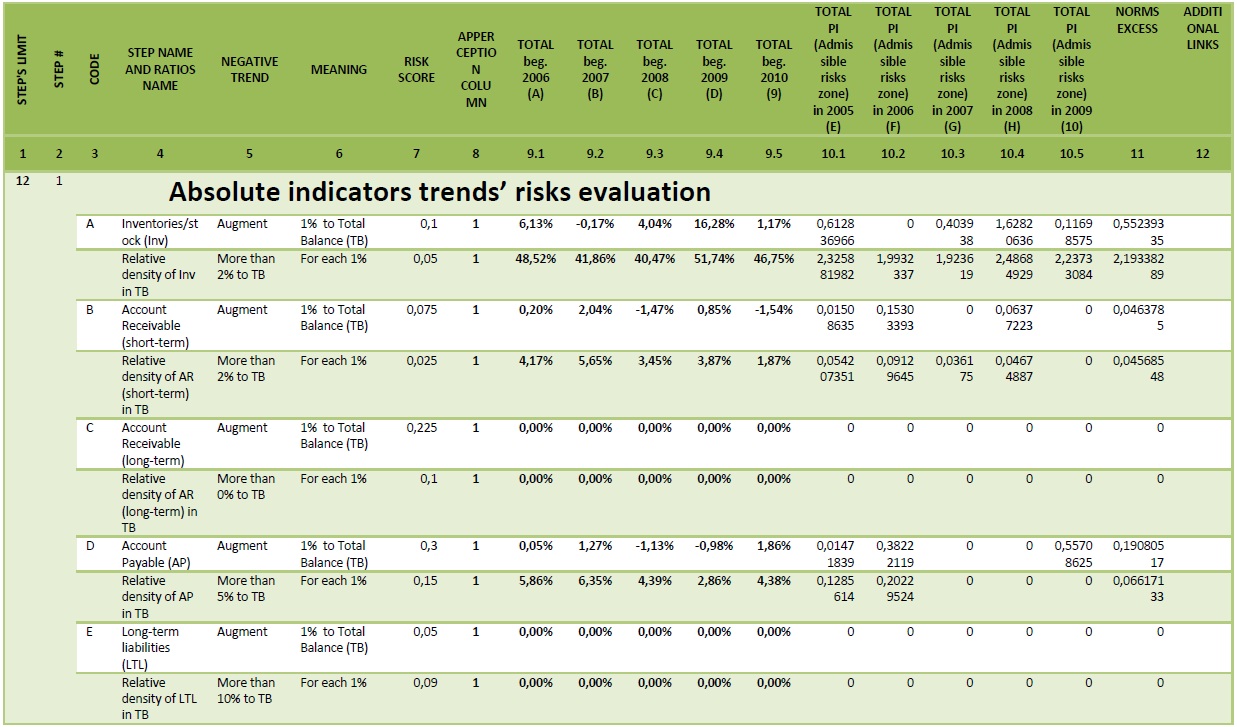

L’indice S – est le chiffre définitif de l’ensemble du modèle de l’évaluation globale des risques de l’entreprise. Il montre comment une grande partie de l’actif de l’entreprise liée à des risques. Si c’est à 100, l’activité de l’entreprise est jugée satisfaisante, et le risque de faillite comme d’habitude. Il est normal à la réalité russe, parce que le risque de marché dans les conditions russes est extrêmement élevé. Les autres valeurs sont indiquées dans le tableau au début du modèle. À côté de chaque étape, mettre le nombre maximum de scores de risque. Ils peuvent aussi être réunis à la table.

Tableau 5 – La valeur maximale du risque et de l’excédent de la valeur maximale du risque conditionnelle (échantillon)

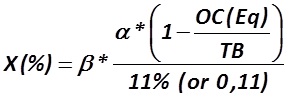

En utilisant le ratio de la réserve d’assurance pour la société (“coussin de sécurité financière”) est plus détaillée dans les publications russes de l’auteur. En bref, la valeur minimale totale de la réserve d’assurance pour les entreprises doit être égale à (2.213):

α – cela se traduit par un pourcentage de risque, qui a été obtenu par le calcul d’un modèle de risque unique note pour l’entreprise, ce qui (le modèle) est présenté ci-dessus et ci-dessous, dans le cas où le résultat est plus de 100 points. Ainsi, dans l’entreprise cible, la valeur de la condition de risque cumulatif est égale à 267,4 points, qui, traduites en un pourcentage, est 267,4%, ou 2,67 à une valeur numérique à substituer dans la formule.

β – est un “multiplicateur de risque” du macro-environnement des entreprises, qui prend ses valeurs dans 1 ou 2. Si il est en train de présenter une crise macro-économique pour une entreprise ou une industrie dans son ensemble, la valeur de cet indice est de 2. S’il n’y a pas de crise – puis 1.

11% (0.11) – est le montant minimum des fonds propres de la valeur comptable de l’entreprise au cours de laquelle les entreprises les plus risquées peut encore gagner un revenu. Par exemple, il s’agit d’un montant minimum de capitaux propres pour le plus risqué en termes d’entreprises risquées – pour les banques. Cette valeur est optimale pour la réserve de l’assurance privée.

OC(Eq)/TB – c’est le pourcentage réel de l’équité de l’entreprise en cours d’analyse de la valeur comptable de l’entreprise.

La valeur de X – est le montant de la compagnie de réserve d’assurance, exprimée en pourcentage de la valeur nette. La valeur de X dans les conditions russes ne peuvent pas être inférieure à 2% de la valeur comptable.

(2.214)

(2.214)

Il convient de noter que la plus stable, en termes de risque, les entreprises, en général, s’en tenir à une stratégie très conservatrice qui crée de nombreuses opportunités pour les concurrents, qui peuvent doubler le pouvoir d’influencer la société dans l’éventualité d’un changement de la bifurcation de la crise environnement.

Conservateur stratégie financière de l’entreprise, émet généralement beaucoup moins d’argent pour le développement de propriétés à la consommation de produits qui, en cas de brusques changements de l’environnement, peuvent ruiner la société, comme il l’a fait en grand nombre avec de grandes entreprises ex-URSS-géants, qui, comme un résultat de bifurcation macro-économique, ou même une “explosion”, étaient instables, ainsi que d’une situation similaire s’est produit avec les grandes banques durant la crise de 1998 en Russie.

Plus riches sociétés conservatrices, d’une part, sont capables de supporter une grande quantité de la réserve d’assurance, d’autre part, dans le cas d’un changement de la bifurcation de crise de l’environnement macro-économique, ces entreprises peuvent exiger une réorganisation majeure, la restructuration ou un autre élément de la crise-control-théorie.

La mise en œuvre de la crise-control-théorie-projets pour les grandes entreprises conservatrices sont toujours associés à d’importants investissements, qui peuvent prendre le rôle de financiers “sacs d’argent”, ce qui devrait minimiser le risque pour ce type d’entreprises, y compris l’anti-crise des la gestion dans des conditions de crise lourde. C’est pourquoi, à mon avis, cette formule de calcul des réserves d’assurance pour une entreprise dans ce cas est plus acceptable.

Cher lecteur, nous allons maintenant analyser le système de matrice de l’analyse intégrée des risques de l’organisation. Il est présenté ci-dessous:

Tableau 5.1 – Valeur maximale du risque dans l’échantillon de matrice

Tableau 6 – Le système de matrice de l’analyse intégrée des risques de l’entreprise

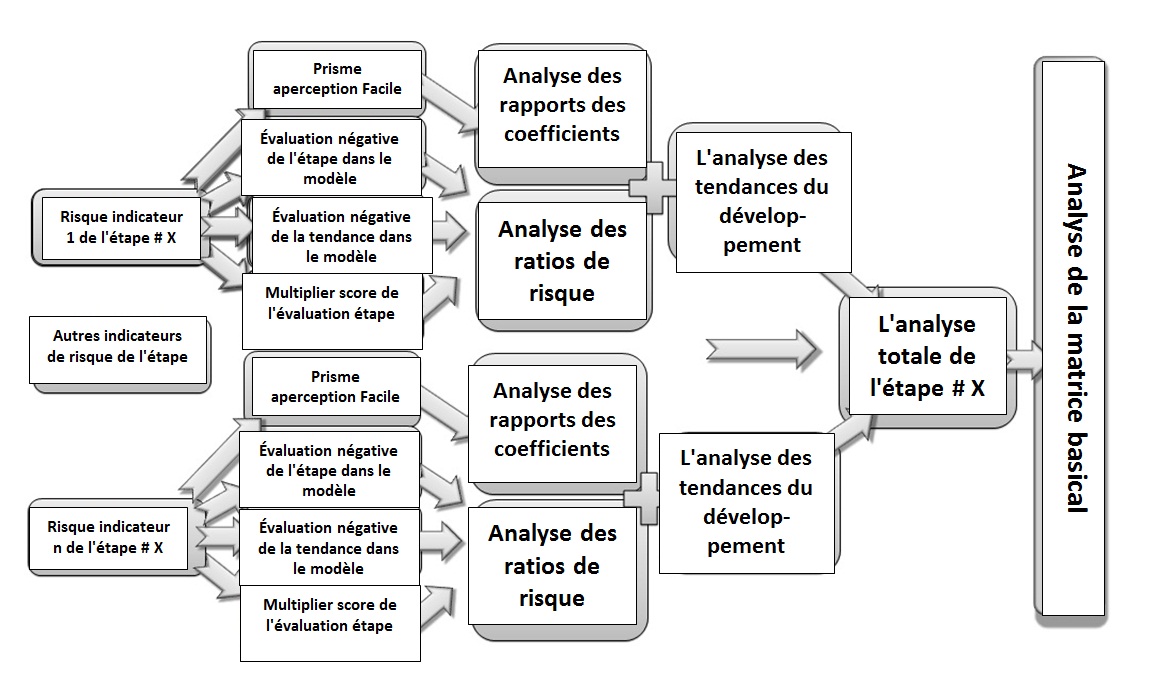

Figure A – Le régime général de l’algorithme et la méthodologie pour l’analyse de la stabilité des risques d’entreprise

La technique permet d’améliorer l’exactitude des calculs par 1,36 fois, de réduire le temps passé dans les services financiers et le risque de 27% avec des suppressions d’emplois de 5% (avec la possibilité d’une réaffectation à un autre poste), la technique a aussi avantages certaine sociale.

Cette matrice est un modèle de base pour l’A-matrice elle-même. La A-matrice peut calculer la composante risques à l’intérieur de chaque entreprise à un certain segment du marché. Cette A-matrice, développé par l’auteur, permet d’évaluer la situation réelle financière à l’intérieur d’une entreprise, même lorsque les transformations d’optimisation des états financiers sont persistent au sein des entreprises – l’A-matrice montre la vraie image risquée à travers le prisme des transformations d’optimisation. Le A-matrice peut également procéder à une analyse complexe avec un ensemble de données tout à fait insuffisant. Il est très utile lorsque l’analyste est dans une situation où il est difficile d’obtenir même de quelques données sur le fonctionnement des entreprises. La A-matrice peut analyser le segment de marché dans son ensemble, il peut analyser les interconnexions et les interdépendances entre les entreprises au sein d’un certain segment du marché.

Le A-matrice peut également prévoir l’évolution des risques à l’avenir pour les entreprises au sein d’un segment de marché: à la fois dans leur développement commun et dans le développement de certains composants de l’entreprise-activité comme: la prévision des flux de trésorerie de gestion prévision des tendances, les tendances des stocks de gestion, les tendances du processus de prévision et de crédit ainsi de suite.

L’algorithme de total de la matrice A est présentée ci-dessous.

Figure B – Le régime général de la A-matrice

C’est ainsi que cet algorithme ressemble à.

Le A-matrice peuvent inclure les sujets suivants: l’entreprise elle-même, ses concurrents, des institutions tierces – ne pas superviseurs (agents, entrepreneurs, clients, public intéressé), affiliés et partenaires subalternes.

A-Matrice complète une analyse financière exhaustive des entreprises, constitue un cadre puissant pour prédire ses activités futures, ainsi que d’un élément important dans la lutte contre la crise dans la gestion de l’entreprise.

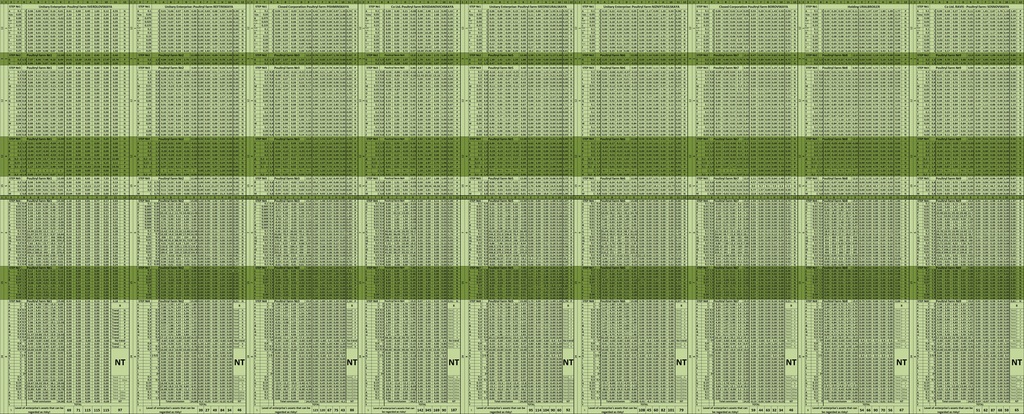

Dans le futur texte de l’échantillon A-matrice sera montré. L’échantillon est composé d’un des plus grands et des entreprises les plus prospères de l’Oural District fédéral et Ekaterinbourg ville (une capitale officielle de l’Oural et une capitale non officielle de la Sibérie) – les entreprises de volailles d’élevage (ci-après: les élevages de volailles).

Notes afférentes aux A-matrices: pour l’analyse A-matrice 9 groupes de volaille industrielles sociétés (dans le texte: les exploitations agricoles, pour l’écriture brève) ont été sélectionnés, qui comprennent plus de 32 entreprises de la volaille du District fédéral de l’Oural. Ce sont exactement les volailles-industriels, et pas seulement les volailles d’élevage-entreprises, parce que le contexte russe traditionnelle en est ainsi, la ferme avicole a toute la puissance industrielle pour produire une grande gamme de produits: du grain, de l’herbe d’aliments composés, et du lait pour les produits finis prêts à être consommés par les consommateurs finaux. En outre, ces produits sont souvent vendus avec les deux réseaux traditionnels de vente au détail et détenue par les réseaux des fermes avicoles. La appartenant par les réseaux de volailles de ferme comprennent des entrepôts, véhicules de transport, des magasins appartenant propriété exclusive, et peut inclure des objets d’autres infrastructures.

Malgré la large activité lucrative de diversification, il est habitué à évaluer l’échantillon statistique de ce type d’entreprises sur sa production principale: les œufs et la viande (qui peut aussi être évaluée par le nombre de poulets disponibles). La prise dans l’analyse des entreprises A-matrice à libération, dans l’ensemble, 96,396% de la production totale d’oeufs de la district de l’Oural fédérale. Au total, ce qui correspond à 97,365% de couverture de la région de Sverdlovsk, en termes de population de poulets, ou, même indicateur prises pour le district fédéral Oural, – est 70,913% – Je tiens à souligner – il est pour le district fédéral de l’Oural (ou 8,788% de la production totale en Fédération de Russie) – à compter du début 2011. Cher lecteur, s’il vous plaît, notez: les indicateurs de Sverdlovsk à la couverture de la région pas de fermes de volaille en provenance d’autres régions ont été prises pour purifier la figure.

En moyenne, si nous assimilons l’importance de la région de Sverdlovsk et les autres régions dans le district fédéral de l’Oural, il atteindra 84.139% du marché, dans l’ensemble. Si nous assimilons la valeur des principaux types de produits de volaille: les œufs et les poulets, vous obtiendrez une couverture complète de l’Oural fédérale 90,268%.

Maintenant, après avoir déterminé le volume de l’échantillon pour l’analyse A-matrice, laissez-nous définir quelques notations en elle. Compte tenu de la lourdeur de la A-matrice, il a été soumis qu’à une désignation générale des coefficients, comme nous l’avons déjà discuté avec vous tous dans les détails, lorsque nous avons examiné les caractéristiques des calculs de tous les coefficients de la A-matrice.

1 – une colonne qui indique la limite de l’étape.

2 – est une colonne indiquant le numéro de l’étape.

3 – est une colonne qui indique le code de coefficient.

Colonnes 4,5,6 de A-matrice sont omis, comme vous, mon cher lecteur, de comprendre, qu’ils sont mentionnés ci-dessus.

7 – est une colonne indiquant le point de risque.

8 – est une colonne qui indique la part de risque dans la part globale des risques normalisée.

Cher lecteur, s’il vous plaît, note: quelques chiffres à l’intérieur de l’échantillon A-matrice ont été arrondis, par exemple, 035 – à 0,4, parfois – à plus de chiffres ronds – vous devez comprendre – il a été fait pour rendre le grand A-matrice d’un peu plus compact pour l’édition, et cela signifie que les chiffres réels sont pris en compte sur les calculs. Par ailleurs, le PC fait un arrondi automatique des chiffres à transformer le format de publication et la présentation graphique pour faire de chaque chiffre est automatiquement forcé dans chaque cellule dans la matrice.

A, B, C, D, 9 – ce sont les ratios qualitatifs financiers, correspondant aux formules dont nous avons discuté ci-dessus, prises pendant certaines périodes où l’entreprise existe. A correspond à la période antérieure prélevée pour l’analyse, 9 – à la dernière période.

E, F, G, H, 10 – ce sont les indicateurs de performance qualitatifs (PI), correspondant aux formules dont nous avons discuté ci-dessus, prises pendant certaines périodes où l’entreprise existe. E correspond à la période antérieure prélevée pour l’analyse, 10 – à la dernière période.

Colonnes 11 et 12 sont mentionnés ci-dessus dans le texte. Cher lecteur, s’il vous plaît, noter que N signifie Tendance négative; P – signifie tendance positive. Tendance positive diminue le risque global lié à L’Indicateur au fil du temps, la tendance négative augmente le risque global lié à L’Indicateur au fil du temps. B signifie ratio de pronostic faillite qui doit être analysé dans une approche idéaliste: une entreprise peut restaurer sa liquidité si elle veut au cours de la prochaine période de déclaration ou non. NT signifie un certain indicateur ne devrait pas être une tendance à (NT – ne révèle aucune tendance) en raison d’un certain indicateur devrait être évalué par un expert pour chaque période donnée.

Il convient de noter que cette étude affiche uniquement le partie principale de la A-matrice, relative à la concurrence sur le marché. Dans cette matrice, il n’y a aucune information sur les “alliés” de l’entreprise, et une section de concurrents, ce qui peut arriver sur le marché, à une exception près – les concurrents directs sont inclus à l’A-matrice. De plus, les fournisseurs sont hors de la prise en compte dans cet exemple A-matrice. Le secteur bancaire A-matrice-annexe est également pas inclus à l’exemple A-matrice.

Utilisation de la _A-matrice, on peut déterminer la rigidité de la concurrence dans le marché et de prévoir le développement d’un secteur risqué l’intérieur d’une région dans son ensemble, en minimisant le risque de fluctuations dans les prévisions. Ceci peut être réalisé en utilisant des techniques développées par l’auteur de la meilleure structure de la société pour prédire le risque de développement de l’industrie dans la région.

Pour les branches coupées d’utiliser cette technique, il faut analyser, au moins, période de 6 ans car il est, par exemple, que l’auteur a fait. Les sociétés nouvellement ouverts pour la période sont calculés pour les périodes au cours desquelles ils ont réellement existé. Les périodes de repos sont égaux à 0 sur les indicateurs de risque, puisque la société n’était pas physiquement dans le segment de marché. Un grand nombre d’entreprises nouvellement ouverts dit généralement sur l’attractivité des investissements de l’industrie à un moment, ce qui est essentiel au développement de l’industrie.

En outre, certains calculs sont présentés ici sous une forme abrégée: se rendre compte qu’ils sont déjà inclus dans le A-matrice. Ce sont:

1) Combien de% des actifs immobilisés, en particulier, les bâtiments et ainsi de suite sont neuf et moderne: 1 – neuf et moderne et 0 – vieux et totalement amortie; il est possible de l’estimer en%%, par exemple, usé à 22% (obsolescently, physiquement et visuellement).

2) Propriété: 1 – JSC avec des actions cotées sur le marché, 0 – Autres (société fermée, Inc, Ltd, JSC avec des actions non cotées au marché …).

3) La période de déclaration, les jours (un an – 365 jours ou 360, – il peut être jusqu’à 1 jour, ou à l’heure, si il ya une section sur ces indicateurs);

4) Type de production: 1 – industrielle, 0 – Commercial, et vous pouvez estimer ce dans le déploiement de produits commerciaux, par exemple, 40% (0,4) industrielle;

5) Type d’entreprise: 1 – l’agriculture, 0 – non-agricole (vous pouvez estimer ce dans le déploiement de produits commerciaux, par exemple, 30% agricole);

6) Disponibilité de la bonne cause à partir des données internes: soit les fonds excédentaires, ou d’investir dans une ville chère maintenant peut s’aventurer projet, ou de la société est actuellement a remporté un marché rentable, ou une entreprise qui utilise l’emprunt super-efficace, avec la même efficacité en tant que banque efficace, par exemple, puis 1, si contraire – 0.

7) La valeur marchande des actions au cours de la période d’étude, la moyenne (s’il est connu, et, en même temps, si une entreprise – est avec actions cotées sur le marché), à moins qu’une autre forme de propriété ou inconnu – mettre le 0 – de la l’objectivité de cette aura peu d’effet, même pour JSC dans la Fédération de Russie. Monnaie – est en rapport avec les échelles de valeur du livre, par exemple, des milliers de roubles …

8) L’instabilité économique (1 – l’instabilité économique, et 2 – la crise financière, au moins – 0,5 – décrit la stabilité économique totale, par exemple, pour certaines filiales étrangères pendant quelque temps stable (la proportion de leurs ventes sont calculées à la proportion totale du chiffre d’affaires de l’entreprise dans son ensemble, c’est la façon dont une instabilité économique précis peut être estimée pour ce modèle)).

9) La présence d’un écart présumé dans les données de la comptabilité et les rapports financiers sur une base annuelle / les transformations d’optimisation d’utilisation / (1 – il ya un soupçon, et de 0,5 – il ya suspicion de certaines divergences, 0 – vous le savez à coup sûr : il n’ya pas de divergences; il peut y avoir différentes fractions qui caractérisent les écarts.

10) Le salaire de tout le personnel de reporting de l’entreprise au cours de la période (la valeur fait), à l’exception du salaire des propriétaires, si elle est inconnue – 0 option de vente.

11) Payé pendant la période d’étude le montant des intérêts sur les accords de crédit de la société, si elle est inconnue – mettre 0.

12) La valeur moyenne des sans risque pour cent sur le marché (par exemple, dépôts à long terme dans des caisses d’épargne (Sberbank of Russia), le rendement sur les obligations d’État, y compris ceux des emprunts publics des pays développés, etc); si elle est inconnu – mettre 0.

13) Le montant du capital emprunté, ce qui a été calculé en pourcentage, 0 s’il n’est pas connu.

Afin de calculer la prévision du risque de développement de l’industrie, avec un risque minimal de déviation par rapport aux valeurs réelles futures des paramètres, il suffit de calculer les prévisions pour l’échantillon d’entreprises (le plus grand est l’échantillon – le plus précis la prévision est). Sélection optimale des entreprises pour le pronostic du développement d’un secteur est calculé par une formule développée par l’auteur (2.215):

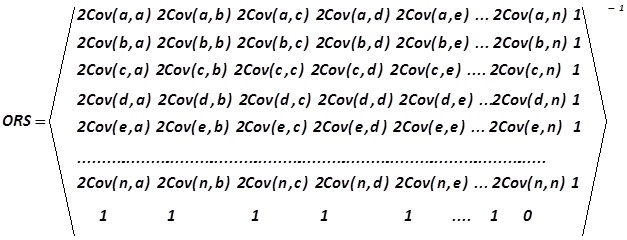

Où: ORS – c’est la structure de la matrice optimale risquée d’une industrie de prévoir le risque de son développement (la structure optimale correspondra à la rangée inférieure de la matrice). a, b, c, d, e, …., n – sont les entreprises elles-mêmes, qui sont des concurrents directs dans l’industrie. 2 – est la constante de Lagrange. Cov – une désignation de la covariance, qui est calculée à partir de la quantité totale de risque pour l’industrie, a reçu en A-matrice. (- 1) ci-dessus de la matrice signifie que la matrice est prise inverse (la matrice inverse).

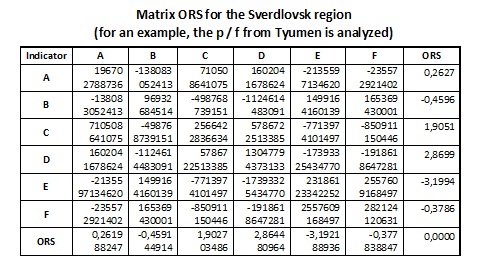

Définissons les tendances prospectives dans le développement de l’Oural District fédéral (UFD) et la volaille dans la région de Sverdlovsk dans le cadre de notre exemple pour le calcul A-matrice. La matrice ORS va ressembler:

A correspond à un exploitation avicole nombre 4; B correspond à un exploitation avicole nombre 2; C correspond à un exploitation avicole nombre 1; D correspond à un exploitation avicole nombre 3; E correspond à un exploitation avicole nombre 5; et F correspond à un exploitation avicole nombre 6.

La dernière rangée de la matrice ORS sera montrent la structure optimale des risques pour les entreprises sélectionnées pour prédire les tendances et les changements dans n’importe quelle industrie, dans ce cas, de prévoir les tendances et les changements dans l’industrie de la volaille de l’UFD. Ainsi, la tendance du développement risquée de l’industrie de la volaille se réunira à 7,31% les tendances à risque de la société A, 19,06% – l’évolution de la société C, et à 73,64% de la société D tendances. Les sociétés C et D sont privées. Le risque à l’intérieur de l’industrie va se développer dans les tendances de développement futures des élevages de volailles de particuliers à la première place. Depuis 2011-2012 la plupart des élevages de volailles d’État seront réorganisés dans la région de Sverdlovsk, qui correspond pleinement à la matrice obtenue à partir de la ORS risque développement modèle.

Si l’on considère pas la région de Sverdlovsk dans l’isolement, et l’UFD dans un ensemble, nous allons recevoir l’image ci-dessous.

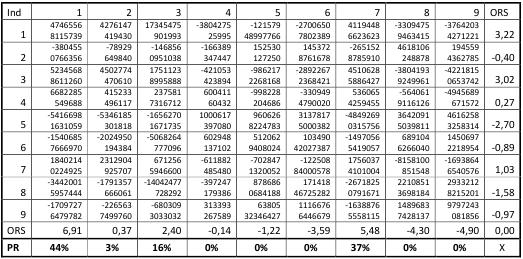

La matrice ORS pour le district fédéral de l’Oural

PR – c’est la sélection optimale des entreprises de prédire le risque de développement de l’industrie dans une région, toutefois, ces sociétés sont aussi les plus stables du risque des entreprises. Interprétation des résultats de la matrice ORS, on peut conclure que la répartition efficace des risques des stratégies de gestion provient essentiellement de fermes avicoles # 1, # 3 et # 7. La moyenne des risques efficace effet de l’utilisation de stratégies de gestion des risques est 70,95 points parmi ces entreprises, l’écart moyen entre les entreprises les plus performantes est de 14,6, la valeur moyenne de l’ensemble des risques pour la fin de l’année 2011 le montant sera de près de 70,30 des points . Cher lecteur, s’il vous plaît, notez: ces points sont des points A-matrice eux-mêmes.

Toutefois, la situation économique actuelle peut être caractérisée comme l’instabilité économique. A cause d’elle, l’évaluation de l’efficacité de la gestion des risques est de mieux à faire sur la base de méthodes pour déterminer la valeur en risque (VaR) du A-matrice. Méthode de l’auteur consiste à calculer la valeur (VaR) au lieu de ORS pour les composantes du risque pour les entreprises afin de prédire le développement de l’industrie en général: si la situation économique va se dégrader. Pour ces fins, nous avec vous, cher lecteur, appliquera la méthode d’estimation de la VaR pour cinq neuf standard, qui seront discutées plus tôt dans mon futur livre par l’algorithme de Peter Hart. Selon le premier algorithme créé par le programmeur et mathématicien Peter Hart, le meilleur en termes de pronostic de risque n’est pas la fluctuation et conservatrice d’estimation des composants (tel qu’il est pratiqué dans la méthode ORS), et par le critère du ratio de retour et des risques: la gestion optimale des risques en ligne avec les indicateurs de VaR est des élevages de volailles # 7, # 8, # 9, respectivement, avec des parts de 28%, 35% et 37%. Ensuite, l’écart moyen des oscillations du risque atteint 10,31 points; chiffre d’affaires total pour la coupe à la fin de 2010 – est d’environ 300 millions de roubles de bénéfice net. La charge principale à risque (environ 50%) pour les élevages de volailles est en flux de trésorerie de gestion associées au cycle d’investissement. Ces sociétés ont, il est courant pour ce secteur dans l’économie, la stratégie financière prudente, et la volaille sous-secteur dans son ensemble dans l’UFD – dispose d’une stratégie modérément conservatrice.

En termes de surmonter la crise et la croissance économique – les stratégies les plus efficaces serait stratégies risquées des entreprises avicoles # 1, # 3 et # 7 et, dans une faible mesure, le numéro 2 entreprise.

Dans les conditions de la poursuite ou l’aggravation de l’instabilité économique – la stratégie optimale serait risqué entreprises de volaille # 7, # 8, # 9.

Si l’on divise la matrice ORS à ses composantes de risque (compatible avec le résultat d’étapes), la dynamique des tendances et des changements on le verra dans la gestion interne de l’entreprise. Puisque le problème principal est la gestion des flux de trésorerie, les résultats sur ce problème sera présentée dans ce livre.

Après avoir analysé les ORS pour le secteur de la volaille de l’UFD aux blitz-avantages analyse des indicateurs, reliés à la gestion des flux de trésorerie (2 numéro de l’étape dans le A-matrice), il est révélé ce qui suit.

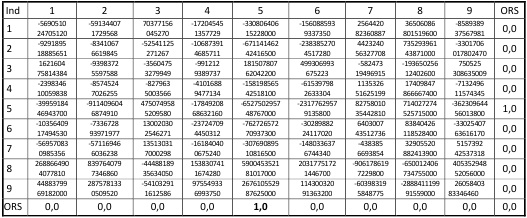

ORS matrice (par des flux de trésorerie) pour le district fédéral de l’Oural

De l’analyse ORS, on peut voir, que la seule stratégie optimale pour la gestion des risques dans la gestion des flux de trésorerie est présentée dans la ferme avicole numéro 5.

Ainsi, l’auteur a conçu la méthode ORS et l’application de la méthode de la VaR pour les composantes du risque de l’A-matrice, qui est capable d’analyser à l’intérieur des tendances de l’industrie à rechercher le meilleur de stratégie gestion du risque de l’industrie dans le segment de l’économie et à améliorer la l’activité des entités individuelles à l’intérieur un créneau choisi par eux dans le segment de l’économie régionale dans le pays.

C’est l’analyse est capable d’effectuer l’analyse complexe de tendances, l’analyse des tendances sur les composants de la A-matrice comme la gestion des flux de trésorerie, les stocks et les tendances opérationnelles de gestion des risques, gestion de la liquidité des tendances d’évaluation et ainsi de suite – à la suite des composantes de le complexe A-matrice. Dans le cas des monopoles naturels, les tendances de la A-matrice sont calculés par le complexe A-matrice des filiales et participations pour attraper le meilleur rapport de-stratégie-de-gestion-du-risque dans l’industrie de monopole naturel.

La stabilité risque de l’ensemble du secteur dans la région est calculé par la formule développé par l’auteur:

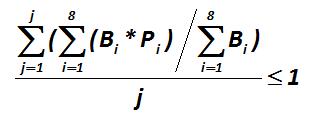

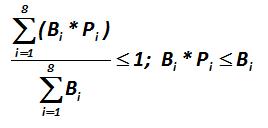

(2.216)

(2.216)

La stabilité de risque des entreprises individuelles est calculé par la formule développé par l’auteur:

(2.217)

(2.217)

Où: Pi – une note globale pour les indices démarche risquée i au-delà de sa taille dans le risque normalisé limite Bi. Pi – cette colonne est la valeur du risque total pour chaque étape de la A-matrice pour chaque entreprise j-ème. i – est le nom de l’étape.

Par exemple, si le risque normalisé à l’étape # 5 est de 15 scores de risque – il est Bi. Si un risque pour cette étape dépasse la valeur normalisée de 1,25 fois – c’est Pi. 1 – il s’agit d’une transformée en un rapport moyen de la A-matrice (il correspond à 100 scores de risque).

Le terme risque normalisé est utilisé en premier pour faire l’aperception des résultats plus faciles, d’autre part – afin de déterminer quelle entreprise peut être appelée stable; la stabilité d’un segment de l’économie régionale chaque vient de la stabilité des entreprises de chaque, par conséquent, le but principal de chaque secteur économique programme de développement devrait être de rendre une stabilité segment de l’économie, ce qui peut être faite primaire en rendant stable chaque entreprise unique à l’intérieur de ce segment. Le poids théorique de l’indicateur de Bi est réduite par le complexe A-matrice algorithme.

Si ces inégalités sont satisfaites, alors chaque entreprise peut être dite stable, et l’industrie – durable.

Maintenant, nous, mon cher lecteur, tous deux se regardèrent la construction de la A-matrice pour entreprises à but lucratif, en utilisant les systèmes d’entreprise de volaille en provenance du district de l’Oural fédérale comme un échantillon.

Cependant, avec les entreprises à but lucratif, il existe des institutions de prêt. La construction de la matrice A pour ces types d’entreprises possède ses propres caractéristiques spécifiques. Examinons-les de manière plus détaillée.

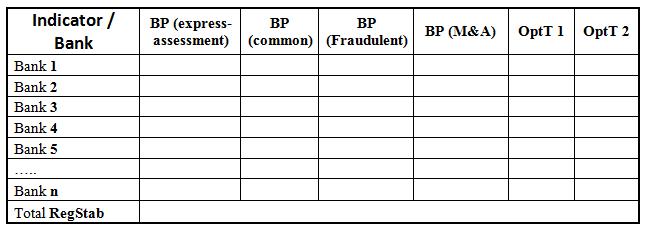

Pour les banques avec la segmentation du marché est recommandé d’utiliser la matrice suivante:

Tableau F – variante courte A-matrice de segmentation régionale du secteur bancaire

Notes to the table:

Express-assessment – cela signifie Express – évaluation

BP – indice de la Banque faillite pronostic (il est développé par l’auteur de cet article et il est représenté dans mes autres publications en anglais, français et autres langues) ;

Common – signifie la faillite de type commun ;

Fraudulent – signifie type de banqueroute frauduleuse.

Cher lecteur, s’il vous plaît, note: pour la variante courte de l’A-matrice du développé par l”auteur modèle d”bancaires faillites pronostic on utilise. Ces modèles peuvent prévoir la probabilité de faillite bancaire en express-évaluation /BP (express-assessment)/, la probabilité de la banque faillite commune / BP (common)/, the probability of bank”s fraudulent bankruptcy /BP (Fraudulent la probabilité de faillite bancaire: faillite par les procédures de fusion et d’acquisition / BP (M&A)/, l’optimisation des transformations d’utilisation pour les banques dans la région définie dans la méthode rapide /OptT 1/, l’optimisation des transformations d’utilisation pour les banques dans la région définie dans la méthode complète /OptT 1/, l’indicateur de la stabilité du secteur banque régionale /Total RegStab /.

À propos de tous ces indicateurs, développés par l’auteur, vous, mon cher lecteur, peut lire dans le chapitre de mon livre qui lui est consacré, ou dans le livre qui existe encore en russe et en anglais, ou dans de nombreux documents, dont beaucoup en ligne documents consacrés à cette thématique et disponible en russe, anglais, espagnol, portugais, langues italiennes.

Le non court A-matrice ajoutée de l”secteur bancaire est calculée en utilisant la variante courte, plus les nombreux de indicateurs comme # 110-I et #2005-U – ce sont les règlements de la Banque centrale de Russie – ce sont calculés avec et sans tenant un compte l’utilisation des transformations de l”optimisation. Pour plus d’informations plus profonde en anglais sur ce qui est inclus dans les deux les variantes du secteur bancaire _A-matrice – vous, mon cher lecteur, peuvent lire, par exemple, dans mon livre écrit en anglais: AlexanderShemetev “Complexfinancialanalysisandbankruptcyprognosisandalsofinancialmanagement-marketingmanualforself-tuitionbook”; le lien pour la lecture en ligne gratuit:

Le rendement total de l’algorithme A-matrice est de plus de 33 150%. Cette efficacité a été calculé comme la moyenne entre l’efficacité privé et les méthodes communes d’estimation de l’efficacité.

Artice view count: Please wait

View this article in Russian

View this article in Russian