В 2008…2009 гг. произошел мировой финансовый кризис, что потребовало выработки четких и эффективных инструментов налоговой политики и налогового регулирования, способны минимизировать налоговую нагрузку на промышленные предприятия и частный бизнес налогу на добычу полезных ископаемых (за исключением случаев добычи нефти и газа). Возможно введение налоговых каникул так же и по региональным и местным налогам. Однако право на их предоставление находится в компетенции органов власти субъектов Российской Федерации и органов местного самоуправления. Так же предполагается расширить состав территорий опережающего развития, за счет включения в него Красноярского края, Хакасии, Крыма и города федерального значения Симферополя [1].

Одним из принципиально новых направлений в ближайшие годы станет деоффшоризация экономики. Объявленный в России курс на деоффшоризацию выступает лишь как часть общемировой тенденции. Россия входит в Группу разработки финансовых мер по борьбе с отмыванием денег (ФАТФ), и на основании ее рекомендаций чиновниками уже разрабатывается комплекс мер, исключающих конфиденциальность владельцев оффшоров, расширяются полномочия налоговой службы. Теперь российским организациям придется искать новые пути налогового планирования, исключая один из самых любимых и простых – использование в своей деятельности оффшоров в целях снижения налоговой нагрузки.

Новеллой в налоговом законодательстве РФ является, кроме всего перечисленного закрепление определения налогового резидентства в отношении юридических лиц. Сейчас в нормах Налогового Кодекса данный термин применяется только в отношении физических лиц. Авторы идеи о определении резидентства организаций подчеркивают, что в зарубежных странах данное понятие распространяется и на юридических лиц. Под налоговыми резидентами предлагают понимать юридических лиц, учрежденных на территории России в соответствии с российским законодательством, а также юридических лиц, органы управления которых находятся в Российской Федерации.

Кроме того, в планах находится создание механизма налогообложения прибыли «контролируемых иностранных организаций» (юридических лиц, в которых участвует российский гражданин или российская организация) и усовершенствование процедуры обмена информацией по налоговым вопросам [1].

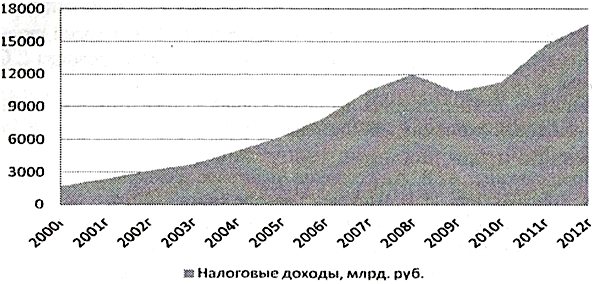

Таким образом, в ближайшие годы российские налогоплательщики должны быть нацелены на изменения в законодательстве РФ о налогах и сборах и в своей деятельности применять более умеренные способы налогового планирования, дабы избежать длительных разбирательств с налоговыми органами и судами. Кроме того, российское государство существенно пострадало в условиях кризиса. В период 2008, 2009, 2010 гг. резко снижаются налоговые доходы бюджетов всех уровней бюджетной системы, как в целом, так и по отдельным налогам (рисунок 1).

Рис. 1. Динамика налоговых доходов за период 2000…2012 гг.

За 10 месяцев 2009 г. снижение поступления налоговых доходов в бюджетную систему России, включая государственные внебюджетные фонды, по налогам, администрируемым Федеральной налоговой службой, в консолидированный бюджет России составило 24,9 %. Лидер снижения налоговых поступлений – это налог на прибыль организаций [7].

Поэтому от того, насколько реализует конкурентные преимущества налоговая система России, зависит стабильность ее экономического развития. Эти преимущества будут эффективны посредством точного выбора налоговых инструментов.

Основные изменения затронули прямые налоги на прибыль или доход. В большинстве стран они были внесены с целью сокращения налогового бремени (табл. 1).

На основании проведенного анализа налоговая система России выглядит не хуже зарубежных, а именно средняя налоговая нагрузка на экономику ниже, чем на Западе, число налогов не велико. В России уровень налоговой нагрузки физических лиц на 16 месте, а организации на 23 месте. Однако несовершенство налоговой системы приводит к запутанности и противоречивости, что не способствует развитию производства, росту благосостояния и снижению.

При этом Министерство Финансов России считает нецелесообразным использовать методы налогового регулирования для выхода из кризиса.

В настоящее время, основная позиция министерства – это «добиться конкурентоспособности нашей налоговой системы, потому что это борьба за инвесторов» и также считают, что «снижать уровень налогов необходимо с одновременным снижением и расходных обязательств федерального бюджета». Таким образом, внесение существенных изменений в структуру налоговой системы России, а также введение новых налогов в среднесрочном периоде не предполагается.

В 2014…2016 годах планируется внесение изменений в законодательство о налогах и сборах по таким направлениям, как [6]:

- поддержка инвестиций и развитие человеческого капитала;

- совершенствование налогообложения при операциях с ценными бумагами и финансовыми инструментами срочных сделок, а также иных финансовых операциях;

- совершенствование специальных налоговых режимов для малого предпринимательства;

- развитие взаимосогласительных процедур в налоговых отношениях;

- налогообложение добычи полезных ископаемых.

В части мер, предусматривающих повышение доходов бюджетной системы Российской Федерации, планировалось внесение изменений в законодательство о налогах и сборах по следующим направлениям:

- налогообложение добычи углеводородного сырья;

- акцизное налогообложение;

- введение налога на недвижимое имущество для физических лиц;

- налогообложение престижного потребления;

- оптимизация налоговых льгот по региональным и местным налогам;

- совершенствование налога на прибыль организаций;

- совершенствование налогового администрирования.

Таблица – Изменение налогового бремени России и зарубежных стран:

сравнительный анализ с 01.01.2009 г. [1, 2, 3, 4, 5]

|

Страны |

Налог на прибыль |

НДС |

НДФЛ |

ЕСН (пенсионные взносы) |

Транспортный налог |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Россия |

- снижение ставки с 24 %до 20 %; - размер амортизационной премии увеличился с 10% до 30% |

- ускоренное возмещение налога; - ежеквартальные уплаты налога могут быть заменены ежемесячными; - обязательное оформление продавцами счетов-фактур при получении авансов; - по 0 % ставке увеличен срок подачи документов до 270 дней |

- увеличение налоговых вычетов |

- замена налога на страховые взносы в размере 26 %. |

Нет изменений |

|

Китай |

- снижение ставок налога на определенные виды экспортируемых товаров |

- снижение ставки % за просрочку налоговых платежей; - снижение ставки налога на определенные товары |

Нет изменений |

Нет изменений |

- снижение ставки налога на автомобили с мотором до 1,6 л с 10 до 5 %; - субсидии на покупку новых автомобилей для жителей сельской местности |

|

Франция |

- ускорение списания амортизации; - увеличен период переноса убытков на будущее; - немедленный возврат переплаты по налогу |

- снижение ставки налога на определенные товары и услуги до 5,5 %; - ежемесячное возмещение налога |

- по шкале налог увеличен на 3 %; - для физ. лиц, доход которых облагается по minшкале, введено освобождение от налога до 2/3 дохода |

Введен налог на азартные игры |

|

|

Германия |

- ускорение списания амортизации для малого и среднего бизнеса; - применение нелинейного метода в отношении списания основных средств 2009-2010 гг. |

- применение кассового метода, если выручка в течение года не превысит 500 тыс. евро (было250 тыс. евро) |

- увеличен налоговый вычет; - в качестве вычета может учитываться медицинское и социальное страхование; - шкала ставки налога от 30до 42 % |

- на период с 2011…2012 гг. введено ограничение на налоговый вычет в отношении пенсионных взносов, с доходом у лица более 150 тыс. евро |

- автомобили, зарегистрированные с 05.11.2008… 30.07.2009 гг. освобождены от налога на моторные транспортные средства |

|

Великобритания |

- размер амортизационной премии увеличился с 20 % до 40 %; - увеличены периоды для переноса убытков на будущее с 1 года до 3 лет; - освобождение большинства дивидендов от резидентных или иностранных компаний |

- снижение ставки с 17,5 % до 15% на период с 01.12.2008 г. до 31.12.2009 г. |

Увеличение налоговой нагрузки на физ. лиц с высокими доходами. |

Нет изменений |

Нет изменений |

|

Норвегия |

- отнесение текущих убытков на предыдущие периоды с возмещением их; - увеличен вычет на НИОКР с 4 млн. до5,5 млн. крон; - увеличены скидки на амортизацию с 20 до 30% |

Нет изменений |

Нет изменений |

Нет изменений |

Нет изменений |

|

Швейцария |

- увеличение ставок с 7,6 до 8 % и др. ставок |

- отложение планируемого увеличения ставки налога |

- увеличение налоговых вычетов |

- max ставка налога32,8% |

Нет изменений |

|

США |

- повышены нормы амортизации и введена возможность единовременного списания в расходы до 50 % капитальных затрат на имущество в 2008 и 2009 гг.; - увеличены периоды для переноса убытков на будущее в отношении малого и среднего бизнеса с 2 до 5 лет |

- увеличение налогового вычета на детей до 3 тыс. долл.; - увеличение налогового вычета в размере 6,2 %от заработка |

- ограничение на расходы затрат, связанных с компенсациями топ-менеджерам с 1 млн. до 500 тыс. долл.; - на 2009 г. представлено право выбора вычета по федеральными местным косвенным налогам |

Нет изменений |

Нет изменений |

|

Япония |

- расширение перечня налоговых льгот, а именно 95 % освобождение от налога получаемых от иностранных источников дивидендов в целях стимулирования ТНК; - увеличены периоды для переноса убытков на будущее в отношении малого и среднего бизнеса |

Нет изменений |

Нет изменений |

Нет изменений |

Нет изменений |

В целом, принятый политической властью курс необходим, но в приоритетном направлении должны решаться следующие задачи:

- стимулирование в нужном направлении инвестиционных потоков;

- подавление опережающего развития спекулятивных процессов по сравнению с реальным сектором;

- стимулирование процессов создания средств труда и процессов воспроизводства основных средств;

- стимулирование легальной трудовой деятельности;

- направленность на развитие кредитования;

- стимулирование легализации налоговой базы по налогам на доходы и предотвращение перемещения налоговой базы за границу;

- отдельно выделить комплекс мер для поддержки малых и средних предприятий.

Согласно экономической теории, переход к рыночной экономике восстанавливает действие цикличности в динамике общественного производства в России, поэтому кризисы – это реальность и меры по преодолению их, в том числе налоговые все более и более актуальны. Что требует более серьезного отношения к налоговому инструментарию.

Библиографический список

- Налоговый Кодекс Российской Федерации. URL: http://base.garant.ai/1

- Федеральный закон от 02.07.2013 г. № 153-Ф3 «О внесении изменений в часть первую Налогового кодекса Российской Федерации».

- Абрамов, М. Д. Кризис и налоги / М. Д. Абрамов // ЭКО. Экономика и организация промышленного производства. – 2009. – № 12. – С. 14-24.

- Малис, Н. И. Вопросы налогообложения в условиях кризиса / II. И. Малис // Финансы. – 2009. – № 8. – С. 23-26.

- Налоговая политика и пути выхода из кризиса / Ф. Ф. Адигамова А. В. Апищенко [и др.]. – М., 2009.

- Рылякин Е. Г., Костина В. И. Средства производства при эксплуатации транспортно-технологических машин и комплексов // Научно-методический электронный журнал «Концепт». – 2015. – № 6 (июнь). – С. 156–160. – URL: http://e-koncept.ru/2015/15205.htm.

- Проект «Основные направления налоговой политики Российской Федерации на 2014 год и на плановый период 2015 и 2016 годов».

- Отчет о поступлении администрируемых ФИС России доходов в Федеральный бюджет России в январе-октябре 2009 г. – URL:http://www.nalog.ru

Количество просмотров публикации: Please wait